IPO 发行之路暂被堵住,然而聪明之人总能想出办法。如今,他们盯上了与上市公司联姻重组这条 “安全通道”,今年以来,此类现象频繁涌现。

9月10日晚间,上市公司永达股份发布重大资产报告书草案,拟花费6.12亿元收购“金源装备”51%的股权,这家三冲IPO夭折企业满血复活了。

不过交易价格方面,却相比较以往IPO时期打四折出售,金源装备曾经三次冲击IPO均失败,以估值30亿元把优质资产卖给股民未果,如今只需要估值12亿元联姻上市公司,投资者们果然都是慷慨的。

购买方永达股份的情况也不太美好,上市不足一年便开启并购重组 ,自身盈利能力下滑收购后真的能够增加上市公司质量?永达股份自身的现金流也不足以支付本次金额,资金如何筹集的问题?

截止2024年一季度,永达股份货币资金仅为4.97亿元,这里面大部分属于专款专用的IPO募集资金。

01 三冲IPO夭折企业满血复活!30亿卖股民未果,12亿联姻上市公司

从三冲IPO夭折企业“金源装备”估值体系来说,IPO时期的估值为30亿元,如今未很幸运的通过闯关,打四折出售给上市公司,并且做出业绩承诺2025年-2027年实现净利润不低于2.5亿元。

联想到大部分上市公司,限售期刚刚过不久,便迫不及待开始减持,大多数融资都不是为了把企业做大做强的,而是为了减持套现,为了少数人的财富自由。

这样的前提条件下,控制不住的大小非减持成为了股市的漏勺,为了企业的长期发展这一句话,仅仅依靠实控人的德行去限制是不足的。

金源装备装备上市时间长达15年,三次均撤回材料,在前几年IPO企业发行盛宴,依旧无法通关,里面的内涵深思便知。

2009年11月申请创业板IPO,2010年11月主动撤回了申请材料;2011年5月,向证监会申请中小板IPO,2012年3月主动撤回申请材料;2021年9月27日,再次申报创业板IPO,222年6月完成两轮问询后再次撤回材料。

先说被收购方,金源装备三次IPO折戟,并不是没有原因的,一次次修补漏洞,一次次出现问题。

第一次,申报创业板期间,被判定大客户依赖,且大客户与大供应商重叠,被怀疑其营业的可持续性。

2008年9月,金源装备第一大客户南高齿母公司中国高速传动完成对金源装备当时主要供应商宏晟重工的增资,持有其50.01%的股权,成为宏晟重工的共同控制人。

然而,2009年的时候,金源装备的销售中南高齿占比高达53.97%,对宏晟重工的采购占比为65.51%,南高齿和宏晟重工为同一实际控制人,金源装备存在第一大客户与第一大供应商重叠的迹象,容易出现问题。

像此前的欺诈发行赔偿第一股“紫金存储”便是利用,这种方式虚构营业收入和虚构利润财务造假,进而骗取融资被罚。

第二次,金源装备转战中小板,上述问题依旧还存在,而且申报时限不足。

经历过上一次审核的问题暴露以后,金源装备对供应商的采购体系进行了调整,降低了宏晟重工的采购比例,当时又距离再次申报不足36个月,审核难度过大,因为公司和中介机构一致决定,主动撤回了本次IPO。

第三次,金源装备再战创业板,业绩稳定性被再次重点问询。

首先暴露出现的问题便是,主营业务研发投入不足,金源装备的风电装备锻件收入占比超七成,但从研发技术专利上,研发收购仅占不足4%,其余的收入都是依靠其他产品获得,公司产品竞争力在于何方?

其次暴露出现的问题自主创新能力不佳,金源装备最早获得的4项发明专利为发行人与南京理工共有,其中2项涉及风电装备。

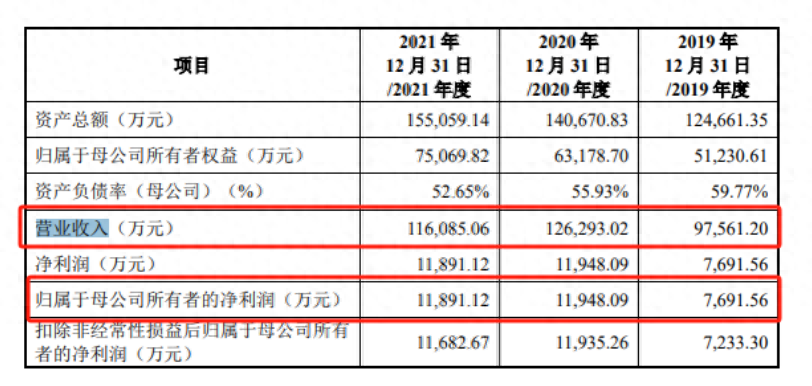

业绩方面收到政策调整了风电行业的补贴,金源装备的业绩出现大幅下滑,2019年至2021年,其实现的扣除非经营性损益后归属于母公司所有者的净利润分别为0.77亿元、1.19亿元和1.19亿元。在2021年其净利润就已略有下滑。

这一次以12亿元的估值,联姻上市公司永达股份,还作出了业绩承诺2025年-2027年实现净利润不低于2.5亿元,这部分业绩能够保证吗?

再说被收购方永达股份,上次仅仅不到一年时间即重大资产重组,收购完成以后真的对提升上市公司质量有帮助?

永达股份此次收购的标的公司产品是齿轮箱的核心零部件,广泛应用于风电、工程机械、轨道交通、海洋工程等多个行业领域,其中主要收入来源于风电领域。

事实上,永达股份上市便业绩承压,2023年营业收入8.21亿元,同比下滑1.48%,净利润9122万元,同比下滑1.96%,上市以前的高增速不复存在。

永达股份不仅业绩承压,股价也一路下滑,近期更是一度接近破发的状态,此次通过并购重组真的能够挽救公司的业绩疲软,并且这还是一家三冲IPO未果的企业。

值得注意的是永达股份自身的货币资金截止2024年一季度只有4.97亿元,这里面还有大部分的IPO募集资金,属于专款专用,那永达股份6.12亿的收购款如何而来?

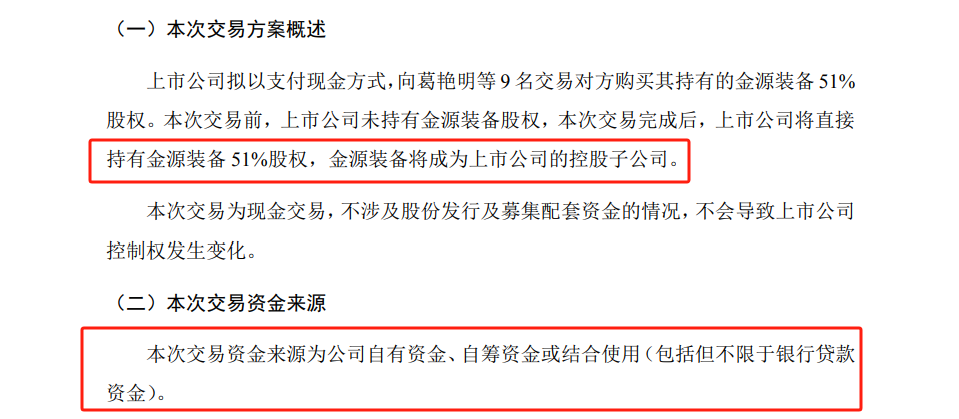

在相关的报告书内,给出了答案,永达股份显然早已有了计划:

“本次交易资金来源为公司自有资金、自筹资金或结合使用,包括但不限于银行贷款资金。”

看来永达股份是对这一块资产势在必得,即使要银行贷款的方式,也要拿下这一个三冲IPO未果的企业的控股权,很明显是占了很大便宜的。

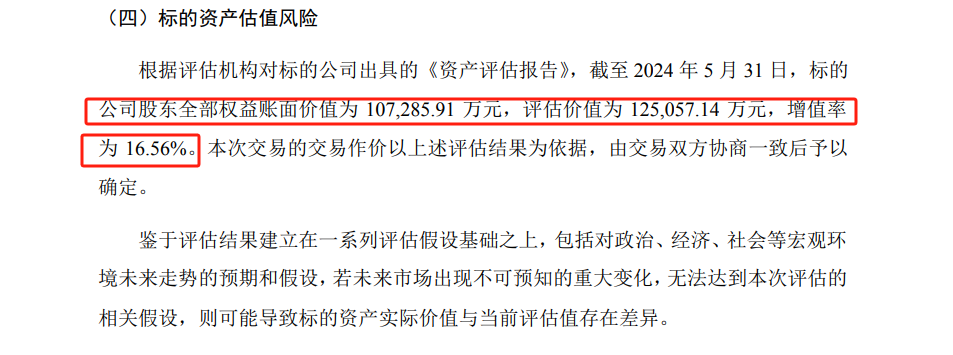

实际上,本次金源装备的评估值并不高,仅仅只是高出全部权益账面价值的一部分。

截止2024年5月31日金源装备的《资产评估报告》,标的评估价值为12.5亿元,增值率仅为16.56%。

通过这一次交易可以看出来,几个方面的问题:

第一,IPO冲刺未果的企业,已经把折价出售给上市公司,并购重组已经成为了安全通道。

第二,一级市场这些股权投资基金的压力非常大,IPO突然的发行严格放缓,让大批量的战略投资资金被困其中,即使打折也需要及时抽身。这也不奇怪,为什么这些企业刚刚IPO上市,过了限售期后,这些人迫不及待套现的情况了。

第三,规范与平衡一级市场和二级市场乃未来重要组成部分。若一味追求短期效益,大部分上市公司融资并非为长远发展,而是为减持套现以实现财务自由。

现在的企业发行的水很深,金源装备原本计划30亿卖股民未果,如今仅仅12亿估值便可出售给上市公司,深思恐怖,这里面的水很深。

为何当下众多企业股价屡创新低,即便有减持新规管控,仍通过 “协议转让” 安全通道离场,为何这些企业申请上市似乎只为追求自由,这是值得我们思考的方向 ?

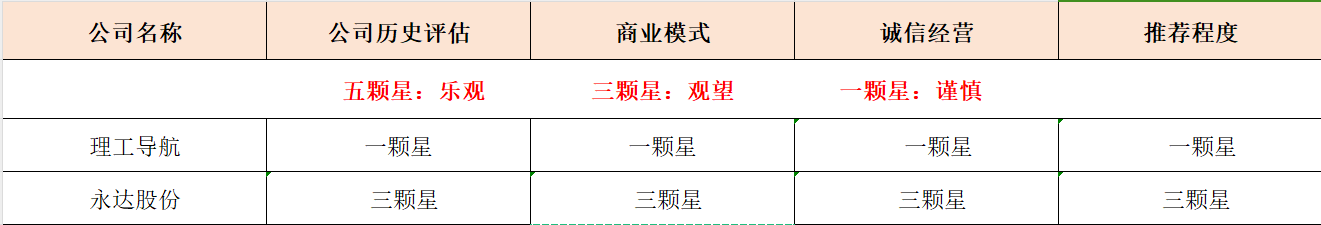

永达股份公司历史:五颗星 商业模式:三颗星 诚信经营:三颗星 推荐程度:三颗星

“深度挖掘多家企业的最新动态,为你呈上新鲜热辣的瓜,文章皆全平台发布,万粉创作者认证,如遇抄袭违者必究,更多上市公司资料分析,其整理源头为专属区域,为你预先察觉那些未曾被发觉的陷阱。”

资料来源

新浪财经:永达股份收购金源装备买"累赘"?标的同行业绩在恶化 有限资金现金收购何解

金融界:上市仅7个月筹划重组!永达股份股价已跌去五成,标的曾三度IPO失败

本文作者可以追加内容哦 !