奇景,

指数还没发布,ETF却先抢跑了,还募集火爆。

有小伙伴点菜“中证A500”,

说一说~

01

中证A500

官方是这么介绍的:

“从各行业选取市值较大、流动性较好的500只证券作为指数样本。”

很容易让人联想:中证A500 = 沪深300 + 中证500综合排名前200的股票。

但其实不是这样的,

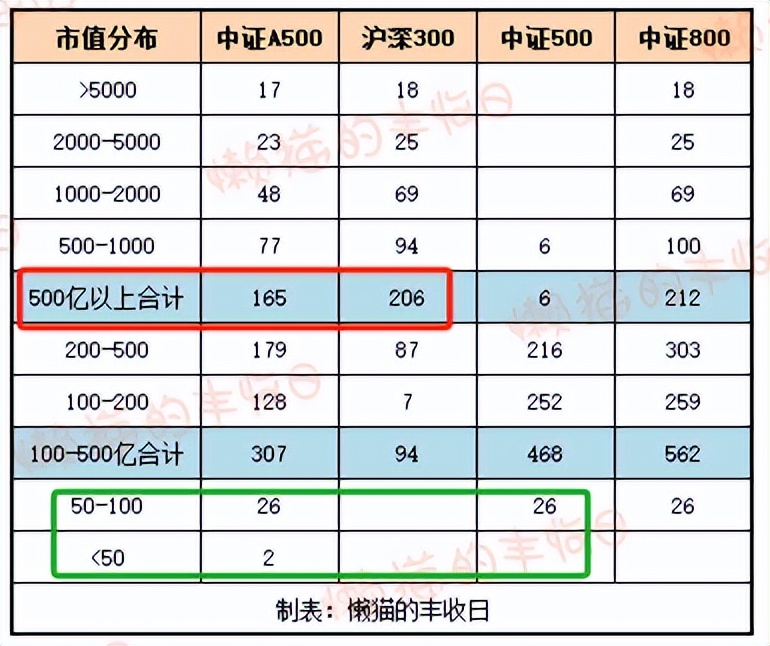

我们看市值分布:

1)沪深300成分股中,市值超过500亿元的有206只。但中证A500中,只有165只市值超过500亿元,差了41只。

2)另外中证A500和中证500中,都各有26只市值介于“50-100亿”之间,中证A500中还有2只股票市值低于50亿元。

中证A500,比中证500还要再下沉一些。

总的比较下来,可以粗略的这么认定:

中证A500是从中证800(沪深300+中证500),或者说更大一点的范围内优中选优,选了500只股票组成的一个指数。

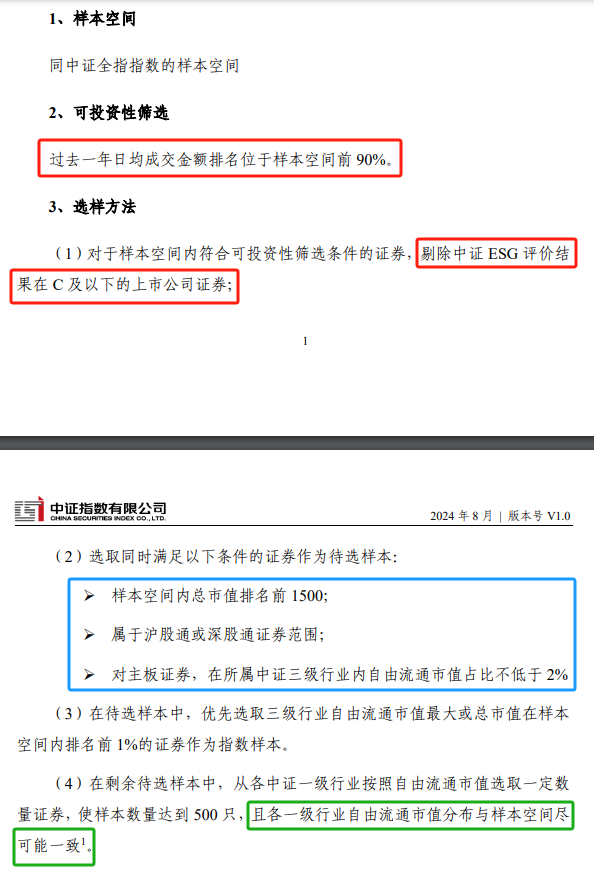

中证A500的编制方案是这样的:

第一层筛选:

选取过去一年日均成交金额排名全市场前90%的股票。

同时引入ESG(Environmental(环境)、Social(社会)和Governance(公司治理)),剔除ESG评价结果在C及以下的股票。

第二层筛选:

在“第一层筛选”的基础上,对符合要求的股票进行排序,选取总市值排名前1500的股票。

同时要求:

1)股票属于沪股通或深股通;

2)如果是主板上市,在所属中证三级行业中,自由流通市值占比不低于2%。

第三层筛选:

是在“第二层筛选”的基础上,做行业再平衡。

1)从98个中证三级行业出发,优先选取每个行业内自由流通市值最大,或总市值在样本股票中排名前1%的股票,一个不能少,保证基本上每个行业都有股票入选。

2)再从11个中证一级行业出发,使一级行业的自由流通市值分布与样本空间尽可能一致。

可以这么认为,

中证A500,是从全市场综合排名前1500的股票中,在兼顾行业均衡的基础上,优中选优,筛选出的500只细分行业龙头。

02

和其他指数对比

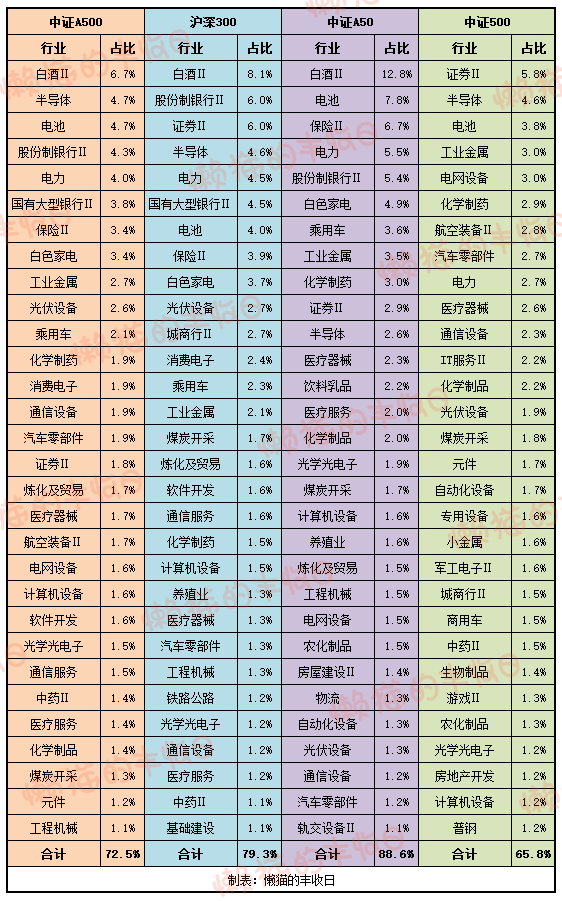

鉴于中证A500只披露了成分股,还没披露个股权重。

我们从自由流通市值占比出发,比较下:

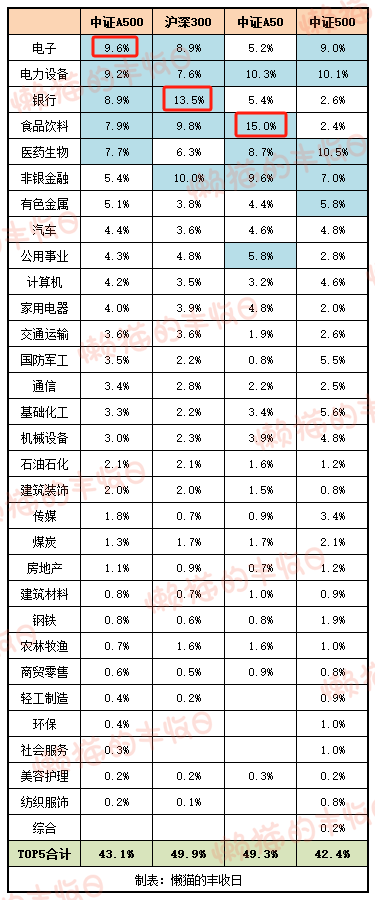

这是申万一级行业的比较,

一共31个行业,中证A500覆盖除“综合”以外的其他30个行业,且最大行业“自由流通市值占比”不超过10%。

作为对比,

沪深300,覆盖了28个行业,最大行业“自由流通市值占比”是13.5%。

中证A50,覆盖了26个行业,最大行业“自由流通市值占比”是15%。

这是申万二级行业的比较,

数据太多,我只列了自由流通市值占比TOP30的二级行业。

也能看出,中证A500更均衡、更分散。

总的来说,现在有2套宽基指数体系:

(1)传统的规模系列指数

以沪深300、中证500为代表,主要考虑市值、成交量。

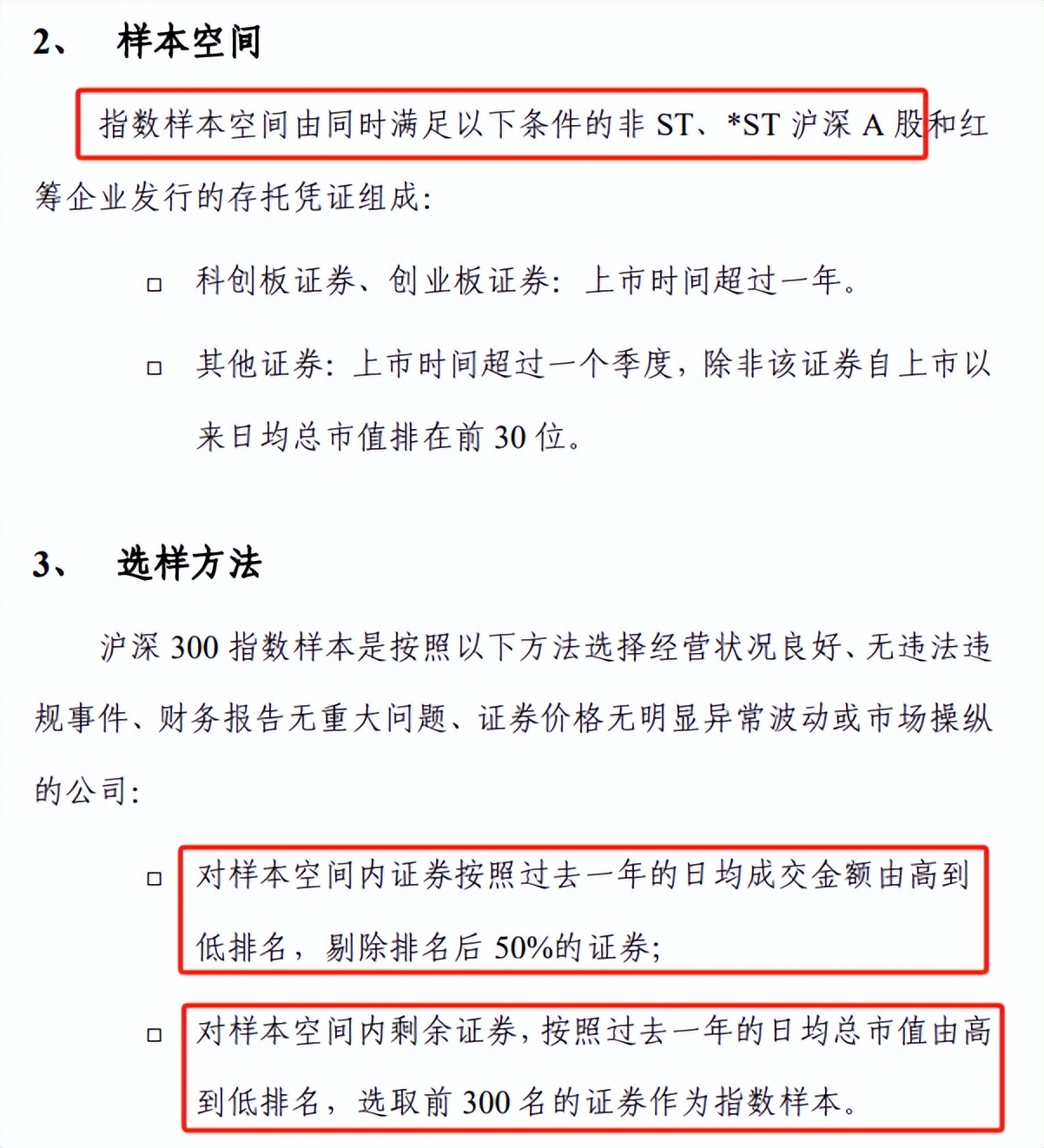

比如,沪深300指数的编制方案是这样的:

1)全市场选股,剔除ST、*ST等其他股票;

2)成交金额排序,剔除后50%的股票;

3)对剩余股票按日均总市值排序,选取排名前300的股票作为成分股。

所以,我们也通常简单的认为,

沪深300,代表了市场排名1-300的股票;

中证500,代表了市场排名301-800的股票;

中证1000,代表了市场排名801-1800的股票;

中证2000,代表了市场排名1801-3800的股票。

(2)A系列指数

在规模的基础上,引入了“ESG”,剔除可能面临政策风险的股票。同时,也注重行业均衡,避免了某个大市值行业权重占比过高的情况。

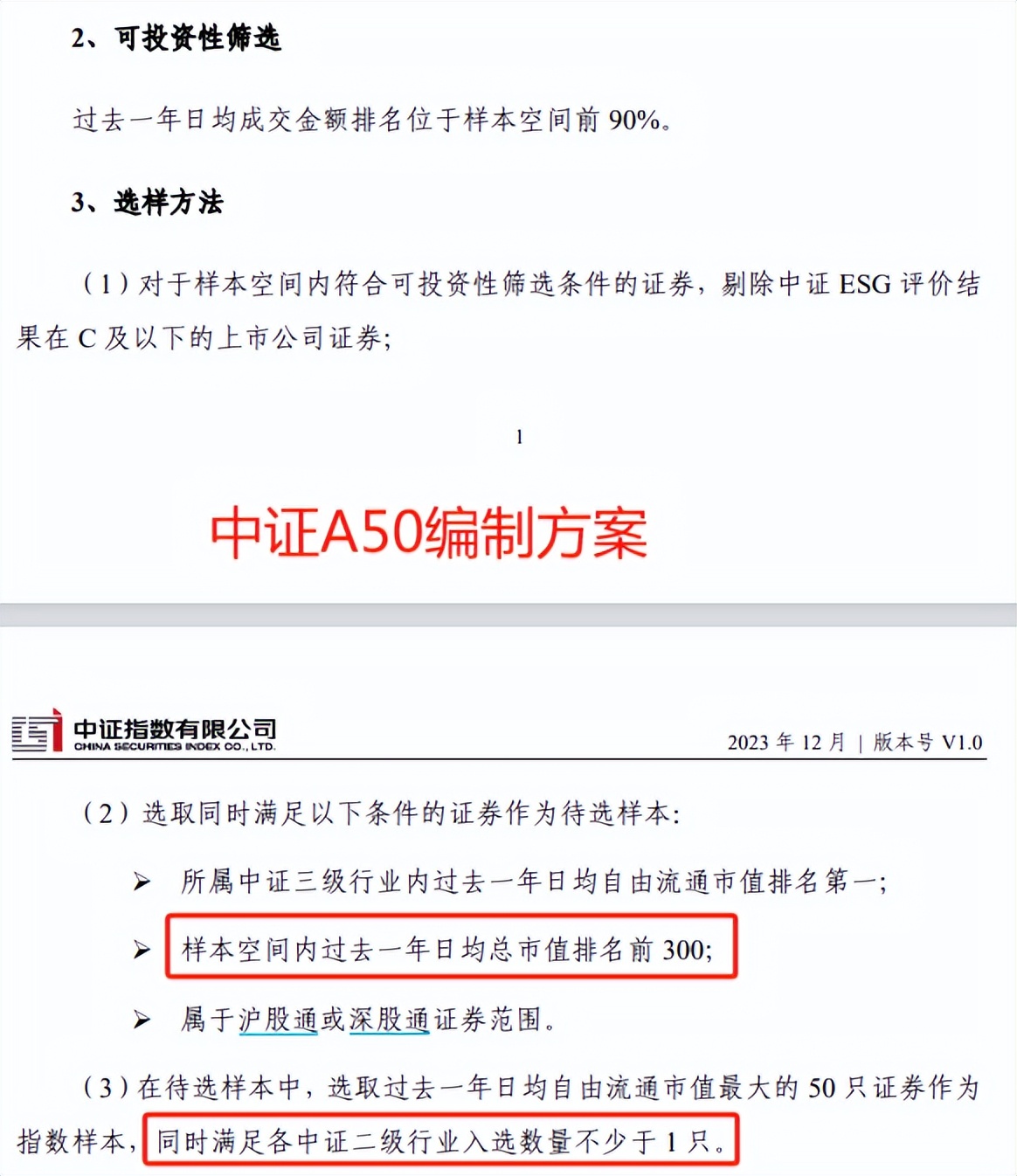

目前,A系列指数有2个:中证A50、中证A500。

中证A50更聚焦龙头,要求总市值排名前300,每个中证二级行业(35个)中入选数量不少于1只。

中证A500范围更广,要求总市值排名前1500,保证基本每个中证三级行业(98个)都有股票入选。

从编制方法来看,中证A500显然比沪深300更能代表中大盘股的整体表现,所以,沪深300将来会不会被抛弃呢?

03

中证A500ETF

基金方面,

和中证A50ETF一样,这次也是十家互卷。

管理费率统一收0.15%/年,托管费率统一收0.05%/年,都是行业最低水平,最后谁能胜出,就看各自本事了。

参考中证A50ETF,

今年3月初成立,经过半年多的角逐,终于决出了四家领先者:平安、摩根、银华、大成,过去3个月的日均成交金额均超过2亿元,规模也超过30亿元。

其中,平安略胜一筹,但相对其他三家的距离还没完全拉开,看来还要继续卷下去...

免责声明:文章内容仅供参考,不构成投资建议

$易方达亚洲精选股票(OTCFUND|118001)$$工银前沿医疗股票A(OTCFUND|001717)$$景顺长城能源基建混合C(OTCFUND|017090)$

本文作者可以追加内容哦 !