今天的A股盘面,冰火两重天。$储能电池ETF(SZ159566)$

一边是各大红利股继续大退潮,拖累沪指一度跌超1%;一边是以锂矿锂电为首的新能源板块大爆发,刺激创业指数大涨1.2%。

实际上,新能源板块的回暖已有一段时日。

从光伏组件宣布涨价,到固态电池又有新突破,相继引发了新能源大板块的热炒行情。而今天则是宁德时代宜春锂矿厂停产引发市场巨震,并被解读为锂矿产能出清的一个重磅里程碑信号。

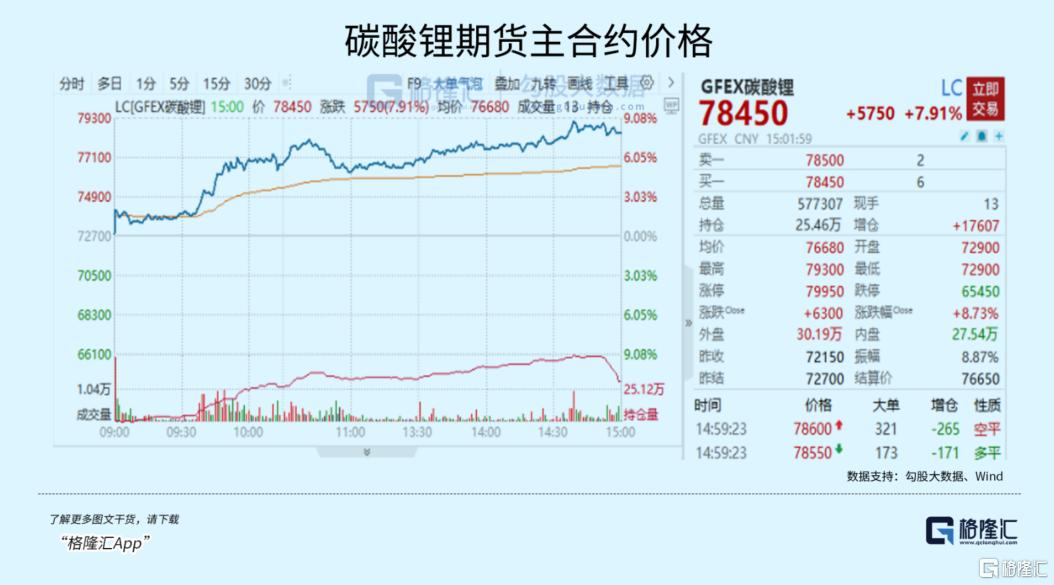

碳酸锂期货主合约价格在上周一度跌破7万元后,市场不仅没有恐慌,反而有资金开始大幅涌入,在今天甚至出现了罕见的飙涨8%,冲回接近8万元的水平。

A股今天的涨幅榜清一色也是锂电概念,多只相关概念股涨幅超过10%,储能电池ETF(159566)收涨3.51%,储能板块明显托住了A股的市场情绪。

从2022年Q4起,锂电产业链股价随着碳酸锂价格泡沫刺破开始不断单边跌落,至今历尽整整2年,期间大量锂电个股从高位跌落远超腰斩,甚至超过80%,遍地无声哀嚎。

如今,随着诸多重要利空因素逐一落地,行业时候也终于要等到了从至暗走向黎明的反转时机。

01

预期的利空终于落地

在新能源大爆发的最风光时刻,“有‘锂’走遍天下,无‘锂’寸步难行”,成为全市场公认的调侃。

当时,全球从国家和企业层面都纷纷开启对锂资源的争夺战,其中上游趁机抬价控货,大量中游企业也囤积居奇,而下游企业也在全球疯狂收购锂矿,密集增设锂电产能,共同推动了锂电全产业链的疯狂涨价。

但极端的泡沫随后很快被刺破。随着碳酸锂产能开始陆续大规模落地,同时中国新能源车和风光伏储能电池的需求增速放缓,行业供需局面被快速扭转。

从2022年底开始,碳酸锂便从极致的60多万快速跳水式回落,仅1年时间就跌回到了10万以下。

最终,锂电行业一场惨烈的供给侧淘汰开启。

事实上,上游锂矿减产的消息从2023年就开始陆续出现,不少企业的计划产能也纷纷搁置,其中在高位收购的矿资源产线就首当其冲。

在今年初,市面上就“亚洲锂都”的宜春地区就有锂企大面积停产的报道,主要原因就是“由于碳酸锂价格已经击穿了绝大部分企业的成本线,宜春大量涉锂企业已经停产,仍在开门营业的企业,也不约而同地大幅压减产能。”

宁德时代就是其中一个非常重要的玩家。宁王早在2021年就开始宣布砸出135亿在江西省宜春市投资建设宁德时代新型锂电池生产制造基地(宜春)及相应碳酸锂等上游材料生产基地,项目规划用地面积约1300亩,建设周期预计自开工建设起不超过30个月。

只是没想到,实力如此雄厚的宁王,也要让该地项目暂时停产了。

据悉,市场对宁德时代枧下窝矿区生产成本测算是现金成本约在10万元/吨附近(另据业内测算,宁德时代单吨碳酸锂生产现金成本约8.77万元/吨。),无论哪一个,目前市场价都已经跌破成本线,这也是宁王及时选择停产“止损”的原因。

然后很快,市场就传出瑞银集团对此事件的分析报告,认为宁德时代锂业的停产对行业形成利好,可能导致锂价上涨11%-23%,此报告很快得到市场认可,引发了今天锂电产业链全大涨行情。

当然,宁德时代今天的股价同样也上涨了3%,这说明市场对该消息对宁德时代的态度并非是利空,反而是普遍看好。因为停产消息落地不仅意味着公司及时止损维护了利润,更重要的该消息就被市场提前预期并消化了。

实际上,其他锂矿同行的情况也与宁德时代相近。

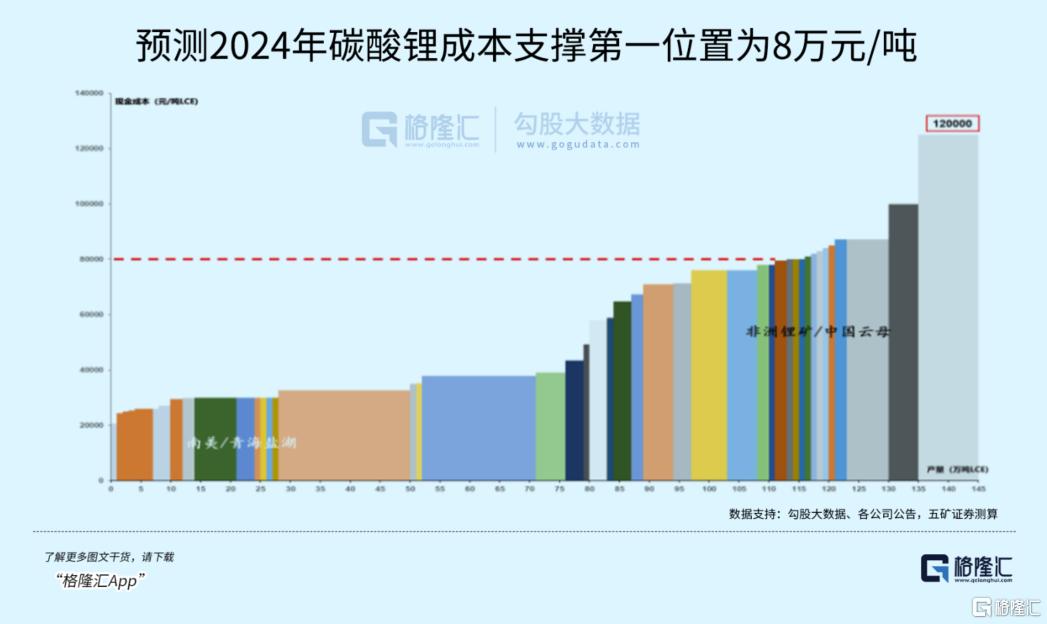

从碳酸锂的生产成本来看,来自非洲锂矿或中国云母矿的成本线普遍在8-10万元/吨附近,低品位的矿在12万元/吨以上。

目前碳酸锂的现货价格已经跌穿这条成本带,很多的高成本的小锂矿企也出现了加速退出的出清阶段。

而作为锂电产业最强实力玩家的宁王宣布暂停部分产能,可以说是行业供给出清到了一个重要里程碑。

其实锂电行业还有另一个一直压制锂电板块行情的重要因素及市场担忧点——海外对中国新能源车产业的监管态度。

不过在近日,欧盟、美国、加拿大等相继发布对中国新能源车出口的关税指引,尽管关税态度上如预期加严,但这也是市场很早就在交易的利空因素。

也就是说,外围的负面也是市场早在进行消化了。

于是,有了这两大方面重大利空落地,也就有了利空落地变利好的市场逻辑。

02

困境反转的业绩验证

在全球新能源车尚未井喷大爆发之前,工业级碳酸锂的价格大概在4-6万元/吨区间。

如今新能源时代对于锂电材料的需求规模早已已翻天覆地,而且全产业链的价格都上了一大台阶,碳酸锂当前的价格区间已经开始让行业开启惨烈供给侧出清,所以价格再跌下去的空间已经基本不会太大了。

据不少券商机构预测,锂电材料价格长期成本中枢上移是大势所趋,2024年碳酸锂成本第一支撑位约为8-8.5万元/吨。这里面,在供给侧暴力出清之后,存活下来的行业龙头反而会进一步吃到更多的市场蛋糕。

据券商研报,得益于在手的高价精矿库存消耗完毕,今年二季度以锂矿公司为主的A股12家能源金属企业的季度扣非净利润开始整体转正,很好反映了行业开始迎来困境反转的迹象。

比如亿纬锂能,2024Q2公司实现营业收入123.42亿元,同比增长4.68%;归母净利润10.72亿元,同比增长5.97%;实现扣非归母净利润7.98亿元,同比增长23.76%。

国轩高科上半年实现营收167.94亿元,同比增长10.20%,归母净利润2.71亿元,同比增长29.69%;其中Q2实现营收92.86亿元,同比增长15.18%,环比增长23.68%,归母净利润2.02亿元,同比增长51.35%,环比增长192.18%。同时,国轩高科的Q2毛利率17.77%,同比增长5.62pct;净利率2.98%,同比增长1.29pct,环比增长2.5pct。边际改善迹象非常明显。

同时,虽然市场在担心宏观经济下行压力影响新能源产业景气度,但实际上从锂电行业侧面来看,无论是动力电池还是储能电池,行业的销量增速实际上仍是很可观的。

国外方面,虽然过去几年各种地缘政治因素困扰,但新能源车和清洁能源的全面推广政策不变,市场一直都存在巨大机遇。

近几年,中国锂电企业也在大规模出海布局,取得了非常不错的成绩。它们在海外收购矿产然后再当地生产锂电,既规避了一些国家对中国企业的监管风险,也能得益于靠近资源或需求市场,规避不必要高关税而大幅节省成本。

所以今年出口型的锂电企业在业绩表现上都普遍不错。

比如上面提到的亿纬锂能,上半年公司动力电池出货13.54GWh,同比增长7.03%,储能电池出货20.95GWh,增速高达133.18%。海外市场方面,公司正式推出全球CLS业务模式在美国密西西比州顺利动工,锂电年产能达21GWh。

现在,海外国家对于中国车企的关税政策态度已逐步明朗,接下来中国锂电企业的海外布局动作大概也会相应加快,这可能会在此后给公司的业绩带来潜力可观的增长点。

03

投资锂电可以关注什么

现在的A股市场环境,无论是抱团红利资产还是成长概念,其实最本质的逻辑还是拥抱标的业绩上的确定性,所以那些核心的龙头,总能在大幅回撤之后能重现获得资金的拥抱。

新能源大产业的长期成长空间巨大,也是全球国家助推的方向,所以长期的确定性是无疑的。

地缘问题导致行业发展短期受阻至多是短期的困扰,但行业的庞大需求只会被后移并不会消失。

所以投资开始困境反转的锂电行业,尤其是其中一体化产业链能力突出,拥有上游资源禀赋优势的行业龙头,或会一个较为不错的方向(目前各锂电企业的业绩对比看,产业链中核心龙头在营收、利润表现上普遍也都强出一筹)。

当然,如果考虑更安全选择,还可以重点关注储能电池方向的投资机遇,因为储能电池无论是在国内,还是国际市场,都是未来巨大刚需。而且海外对中国储能电池的监管态度相对更缓和,且海外的储能市场空间庞大且目前仍处于起步阶段。

比如大家可以选择一些新能源ETF一举布局这些核心资产,比如储能电池ETF(159566,A类:021033,C类:021034)。作为A股唯一一个年内正收益的电池主题ETF,储能电池ETF(159566)跟踪国证新能源电池指数,首个聚焦储能电池的ETF产品,自8月26日以来累计上涨7.7%,领涨同类产品,成立以来上涨8.85%,跟踪的指数同期上涨7.23%,超额收益率为1.61%。

该指数的成份股汇聚我国电池领域龙头企业,如电池制造龙头宁德时代、逆变器/PCS龙头阳光电源、集消费、动力和储能电池技术合一的龙头亿纬锂能、电池系统集成龙头巨星科技、电池温控消防龙头英维克等,是纯正的电池指数。

从风格特征看,相比其他新能源主题指数,该指数具备更鲜明的中小盘风格,市值100亿-500亿的公司权重合计33%,具备高弹性的特征,反攻动能更强。

04

尾声

美国降息越来越近,甚至有可能超预期降息,收缩美元与非美货币的息差,刺激国际资金抱团美元资产退潮。这样的大背景下,A股港股是有止跌契机的。

实际上近期的A股红利股集体大跌后,市场迎来反转的希望反而比之前更大一点。不仅是因为市场开始强烈预期新一轮的救市措施,也因为近期国家队确实也开始在大规模入场。

而大量资金从红利股释出来后,会转入其他相对也有业绩增长确定性的行业板块,那么已经开始验证行业回暖的锂电板块有不小概率也会是其中的一个。所以如果看好这个行业的困境反转逻辑,不妨多关注这个板块的ETF。

本文作者可以追加内容哦 !