美国通胀大幅回落

但摁不住商品转强趋势

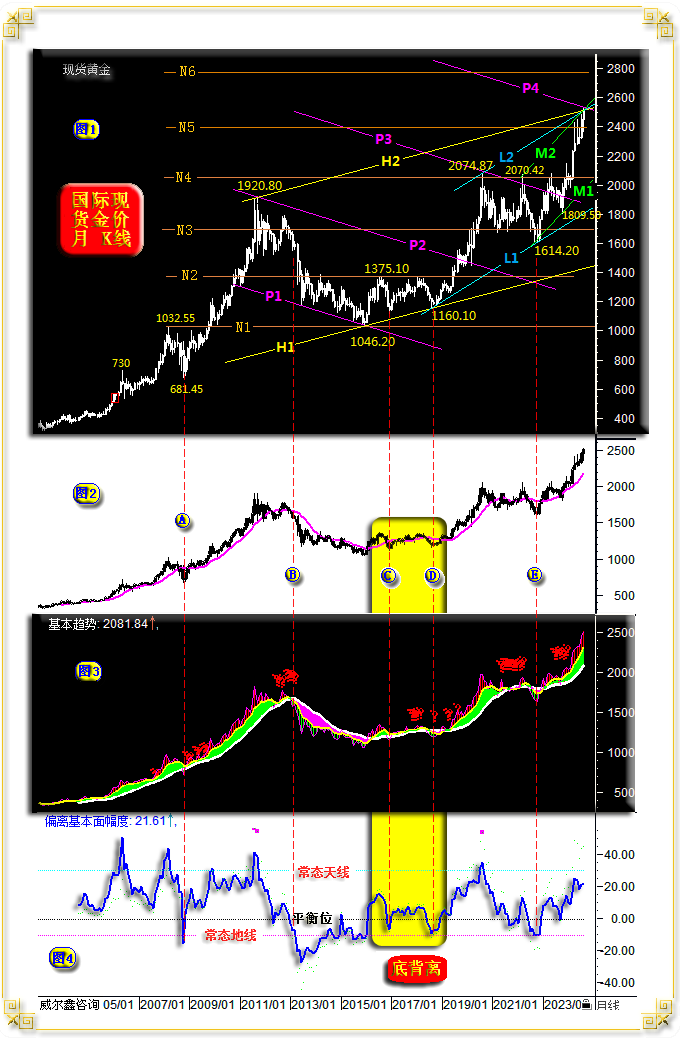

金价正构筑跳台还是跳水台?

2024年09月12日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

周三国际现货金价2515.32美元开盘,最高上试2528.79美元,最低下探2500.80美元,报收2511.67美元,下跌4.91美元,跌幅0.20%,日K线呈高位震荡十字阴。

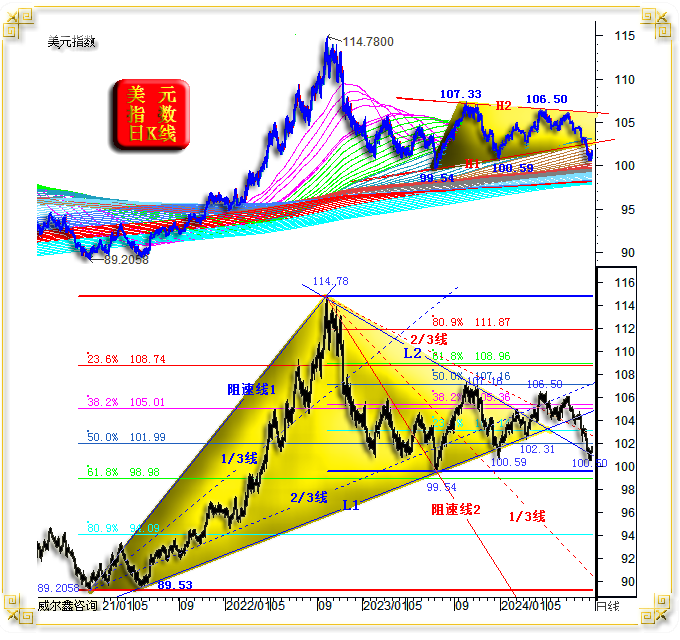

周三美元指数以101.66点开盘,最高上试101.81点,最低下探101.25点,报收101.74点,上涨80点,涨幅0.08%,日K线呈先抑后扬小阳线。

周三Wellxin贵金指数以5232.16点开盘,最高上试5318.5点,最低下探5189.86点,报收5287.29点,上涨51.16点,涨幅0.98%,日K线呈震荡上行中阳线。

周三:

国际现货银价上涨0.99%,报收28.68美元;

国际现货铂金价格上涨1.37%,报收954.9美元;

国际现货钯金价格上涨4.47%,报收1014.75美元;

NYMEX原油价格上涨1.61%,报收67.38美元;

伦铜上涨1.32%,报收9138美元;

伦铝上涨1.6%,报收2379.5美元;

伦锌上涨3.32%,报收2797美元;

伦镍上涨2.51%,报收16130美元;

伦锡上涨0.75%,报收30950美元;

伦铅上涨1.76%,报收1989.50美元;

美股道琼斯指数上涨0.31%,纳斯达克指数上涨2.17%,标准普尔上涨1.07%。

为何?周三商品市场全线上涨,唯金价下跌!

为何?八月美国通胀数据大幅回落,强化本月美联储降息预期,美元与商品市场反而共同走强!

观周三金融市场,商品市场、美股皆无视美元先抑后扬,在风险偏好回暖中转强。而风险偏好强化,美元转强皆冲击避险偏好,冲击黄金避险需求,故周三黄金成为唯一下跌的商品。

再结合最近一个月金价在2500美元附近历史高位构筑的平台观察思考,这个平台最终会被证实为跳台,还是跳水台?

就通胀与黄金价格大周期相关性观察,通胀趋势性回落,尤其通缩环境,不利于黄金后市。就此观察,最近一个月金价在2500美元附近的平台,成为跳水台的可能性似乎很大啊?!

但是,黄金金融属性,金价表现,不仅反应当前通胀状态,更反应通胀预期与真实的通胀趋势。此外,中观层面,金价还受很多其它因素影响,比如央行储备需求趋势,地缘政治因素等。

短期而言,月线对金价、贵金指数、美元的影响很明显,目前月线依然体现为阶段金价趋势支撑,美元趋势反压,并与半年线、年线共振构成贵金指数强劲支撑。

周三钯金表现值得特别点评一下,自2022年10月15日以来,钯金价格第一次回升至年线上方,对本周贵金指数在月线、季度线、半年线共振位置企稳转强助力最大。本周前三个交易日,钯金巨幅上涨约10%,势头非常强。

钯金转强能给我们提供更多关联思考:因新能源汽车发展势头迅猛,主要用做汽油车催化器制造的钯金工业前景暗淡,然本周钯金在商品市场中表现最强,意味着商品市场历经充分调整后,面临美联储降息风口,存在系统性转强可能。若商品市场全面转强,欧美通胀下降进程可能受阻,甚至转升,强化通胀预期,助益黄金继续散发避险魅力。

此外,就K线形态观察,贵金指数月线、季度线、半年线胶合共振,技术上存在一定金蜘蛛效应。此技术形态关联利好金价,故最近一个月金价的高位平台,技术上乃金价后市跳升平台的可能性较大,成为金价跳水台的可能性小。

为何金价要构筑这样一个平台?笔者在月度报告中论述过,缘于当前金价“宏观技术”压力很大:

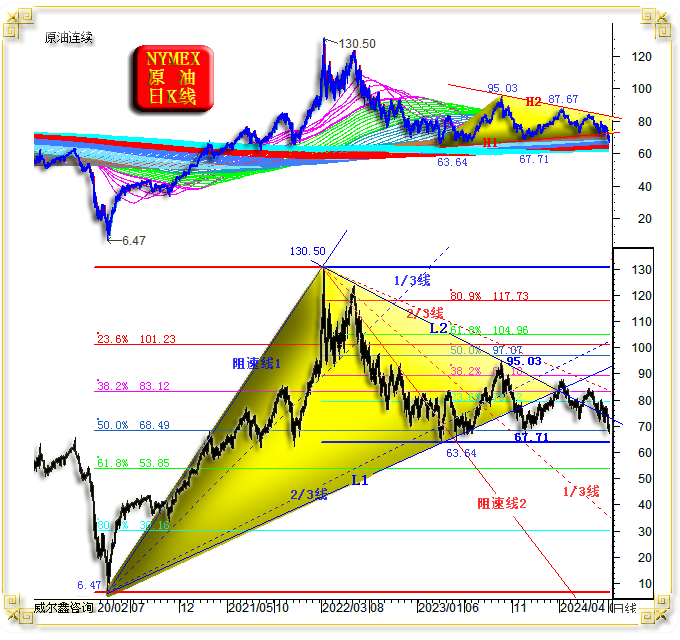

金价至今没有突破P4、N5、H2、L2、M2趋势线或轨道线在2500美元附近的技术共振压力。

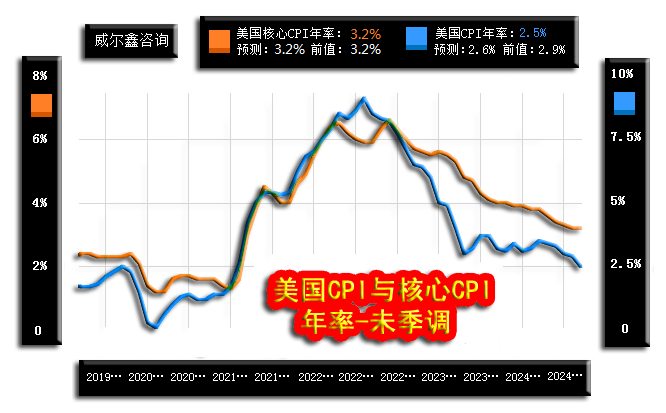

周三数据显示,8月美国CPI年率由7月的2.9%超预期(2.6%)下降至2.5%,降幅很大。理论上,美国通胀大幅下降,不仅强化本月美联储降息预期,更有助于强化市场对美元大幅降息的预期,利空美元,利好商品,利好黄金。但为何数据公布后,美元、黄金反着来,美元上涨,金价下跌?这是因为剔除能源、食品影响因素后的美国8月核心CPI年率延续强势韧性,持平于7月的3.2%,并远高于CPI年率:

这意味着美国降通胀进程可能并非那么顺利。分项数据观察,二手车卡车CPI年率下降10.4%,对8月CPI下降助力较大。此外,美国8月能源CPI年率大幅下降4.0%,成为美国8月通胀显著回落的“新生力”,7月前值为增长1.1%。而美国8月住房CPI年率高达5.2%,高于7月的5.1%,构成美国通胀强势韧性支撑。

后期美国通胀趋势如何演绎呢?我认为逻辑即模糊又清晰。模糊的是,美国通胀趋势演化与结果很难预料。清晰的是,影响美国通胀趋势的分项线索清晰。远期观察,目前高企的美国住房CPI年率必然大幅回落,进而有助于通胀继续下降。

若住房市场回落大致良性,不会拖累美国经济进入中重度衰退轨道,即经济存在较强抗衰韧性,住房CPI年率的下降,有可能被能源、商品CPI年率的走强对冲。如此这般,美国经济可能中轻度衰退与通胀转强并存,类似2001年后的情形。即便商品市场系统性转强,中周期美股也一定“没戏”,中轻度经济下滑或衰退,对于泡沫盛极的美股是利空,同样如2001年后情形一样。

如果美国住房市场回落严重冲击美国经济,令经济严重衰退,那么可能冲击商品需求,油价、商品市场一时半会儿难以转强构成通胀支撑。如此这般,美国CPI年率还会大幅下降,甚至出现阶段通缩。但美国调控层并不希望出现这种景象,他们致力于即抑制通胀,又维持经济抗衰韧性。

进一步思考美国8月通胀数据,CPI年率大幅下降,而核心CPI年率维持不变。虽二手车卡车CPI年率下降10.4%,看似助力通胀下降力度大,但7月美国二手车卡车CPI年率可是下降了10.9%啊,比8月降幅更大。故8月美国CPI年率超预期大幅下降,实际上主要来自能源CPI年率的下降,由7月的增长1.1%转为8月下降4.0%。

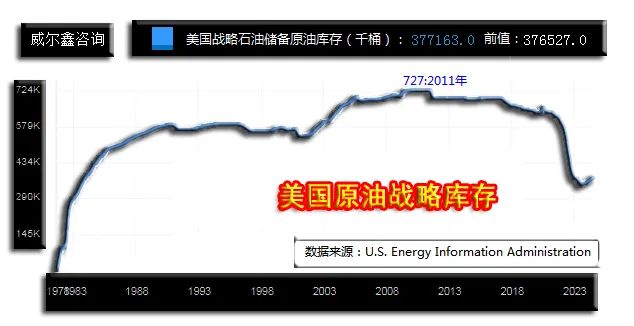

既然8月美国CPI年率大幅下降主要来自能源CPI年率下降助力,那么能源CPI年率下降的持续性如何呢?我认为不具备持续性!8月美国能源CPI大幅下降,有华尔街金融唱衰,甚至打压油价的原因,8月NYMEX原油价格下跌了6.35%,目前9月动态跌幅7.33%。华尔街8、9月唱衰原油,有双重意义,其一是助美国降通胀,营造良好的大选政治氛围;其二是为美国在有利的价位补充原油战略库存:

美国抑制通胀的重要手段为打压能源价格,为此释放了巨大的国家战略库存。目前经济环境下,原油价格已被挤出血了。若无欧美系统经济衰退“助力”,油价极难系统性下跌。

美国、华尔街唱衰、打压油价有多过分?

我们知道,美元与商品市场宏观趋势大致反向,或曰美元与原油市场宏观趋势大致反向。但在2022年美元指数大周期见顶后,美国、华尔街为抑制通胀,致力于打压油价,愣是把油价K线弄成了与美元一样的中周期“熊市形态”!

油价与美元指数K线趋势一致,且形态很相似的中周期状况,极其少见。但是,最近两年就是如此!首先观美元指数日K线:

笔者在月度报告中分析过这幅美元指数技术图表:美元两个三角形态都已呈“熊市破位”状态,不再详述。这说明,随后的美元指数反弹,都是趋势转熊过程中的“杂音”。但“诡异”的是,本应在宏观趋势上与美元指数大致反向的NYMEX原油价格,竟然出现了“同样的熊市形态特征”:

原油对应的两个“三角形”同样像美元一样破位转熊了!

美元、原油K线形态,虽形似,但神不似,内蕴不似,总有一个市场形态为假象。前面笔者谈到,美国、华尔街为了降通胀利益,为了当前政治环境利益,将油价挤出血了。让我们进一步从商品市场、油价价格形态趋势,NYMXE原油市场中的资金分布特征进行观察分析:

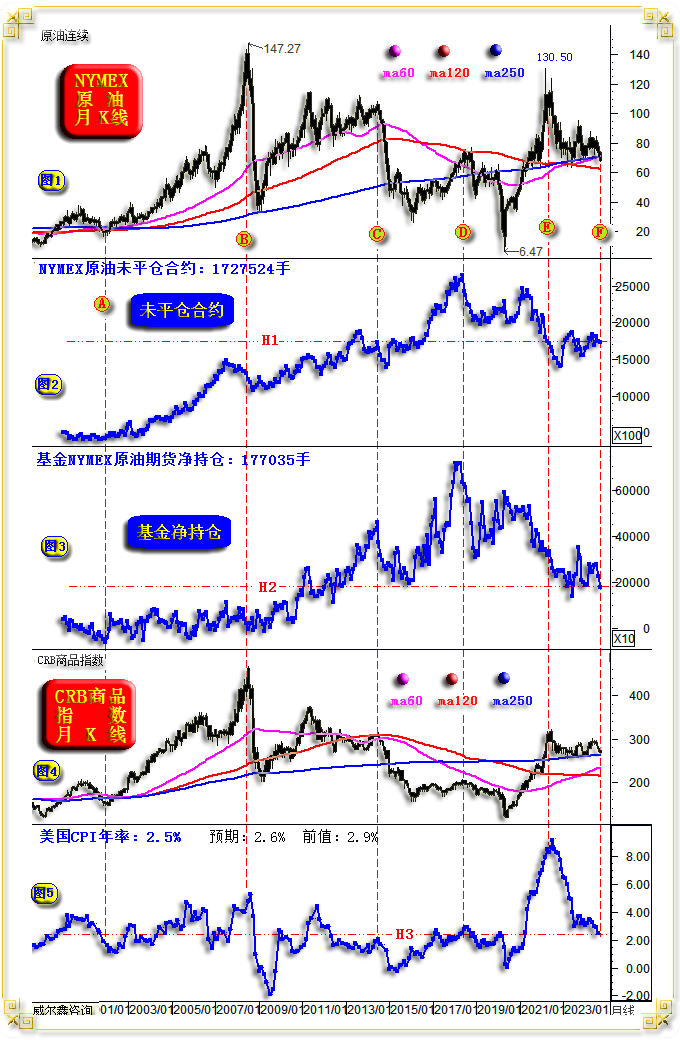

对比观察小图1、4,NYMEX原油价格与CRB商品指数月K线,笔者早期报告分析过程,它们都处于大二浪回调过程中。NYMEX原油价格相较于2022年130.50美元顶部,已经腰斩,如小图1所示。但小图4对应的CRB商品市场回调幅度很小。

美国为何不打压整个CRB商品市场,降通胀效果岂不更好?没这个能力!原油也是CRB商品市场因子之一。CRB商品市场涵盖20多个商品类别,打压一个原油价格,美国就以40年最强力度动用了国家战略库存,要打压20多个商品,美国哪有这能力。如果投资者能自己处理油价与CRB商品指数比值进行观察,会发现中期油价相对于商品市场“超跌”了。美国既然无能力打压整个商品市场,一味摁着油价整,若无经济衰退助力,油价必有否极泰来时!

也许,就是美联储推开降息之窗时!

再观小图1、2、3,NYMEX原油价格及对应NYMXE期油未平仓合约、对冲基金原油净持仓。目前NYMEX原油未平仓合约、基金净持仓,都位于10年低位区,尤其对冲基金净持仓。

观图中B、C、D、E四个位置油价周期大幅下跌前的能量状态:

必然有一个未平仓合约周期性放大过程,目前F位置的未平仓合约位于10年低位区,显然不是如此。

至于对冲基金净持仓,有讲究!

B位置油价大跌前,基金期油净持仓并未明显持续放大过程。油价大幅上行缘于经济泡沫极化,尤以美国地产泡沫最具代表性。此后油价巨幅暴跌,则缘于经济金融崩溃。

C、D位置油价周期大幅下跌前,基金净持仓都大幅上行,有很强基金投机性推动因素。此时,基金由于有巨大的多头库存,为后期打压油价储备了充足的子弹。

E位置油价大跌前,虽NYMEX期油未平仓合约有一个放大过程,但基金净持仓放大不明显。这可以理解,基金没有能力对当时俄乌战争的持续程度定性。若盲目大肆做多原油,遭遇俄乌战事短暂持续后和谈,基金很难有机会从容撤离。

请进一步观察思考当前F位置的原油市场能量结构,若无系统性经济衰退冲击助力,原油市场缺乏令油价系统性下跌的能量储备。

我依然认为当前油价没能力有效击穿60月、120月、250月(5、10、20年均线)共振胶合支撑位。

再就小图1、4、5组合观察,商品、原油与美国CPI年率的相关性,若油价、CRB商品市场结束大二浪调整,理当意味着欧美通胀应该转强了!除非,美国住房CPI年率下降与商品、能源CPI年率回升,能够达到一种平衡!这个,不仅美联储难以做到,黑神话悟空也办不到!

故总体而言,笔者并不看淡后期黄金与商品市场。需强调一点,若我选择原油市场,有2020年4月原油宝不用杠杆也可爆仓的案例,我不会选择国际原油市场操作。由于油价波动性远超黄金,即便选择国内原油市场,我也不会用杠杆,权当原油贸易操作,获取稳定性、确定性收益。因为市场流动性好,看准阶段或中期位置后进场,很容易聚沙成塔,积小成为大成,达到长期稳定盈利的目的,且年化收益一定不差。

今晚美国8月PPI年率数据信息,还会迎来一样的市场影响逻辑吗?拭目以待!虽当前金价面临宏观诸多共振压力,但阶段“跳台”似乎越来越坚实!本周美元三阳难以抑制贵金指数转强趋势也是证明!

本文作者可以追加内容哦 !