美债已经陆续聊了三篇,今天再来聊一篇,整个系列就差不多了,剩下的就是对单个基金的详细评估,由于我暂时没有打算买国内的美债基金,所以就不继续研究了。

如果有需要国内美债基金具体清单及重仓等等信息,可以找我要文件。

好了,下面正式开始。

美联储降息在即,继续来扒下美联储基准利率和美债收益率的关系,看看结合历史,在降息周期下是选择短久期还是长久期?

当我们提到说美联储降息时,其实指的是联邦基金利率,就是美国同业拆借市场的基准利率。

而我们常用来观察的美国10年期国债收益等等指的是美债收益率,美国10年期国债则指的是美国政府发行的十年期偿还的美国国债。

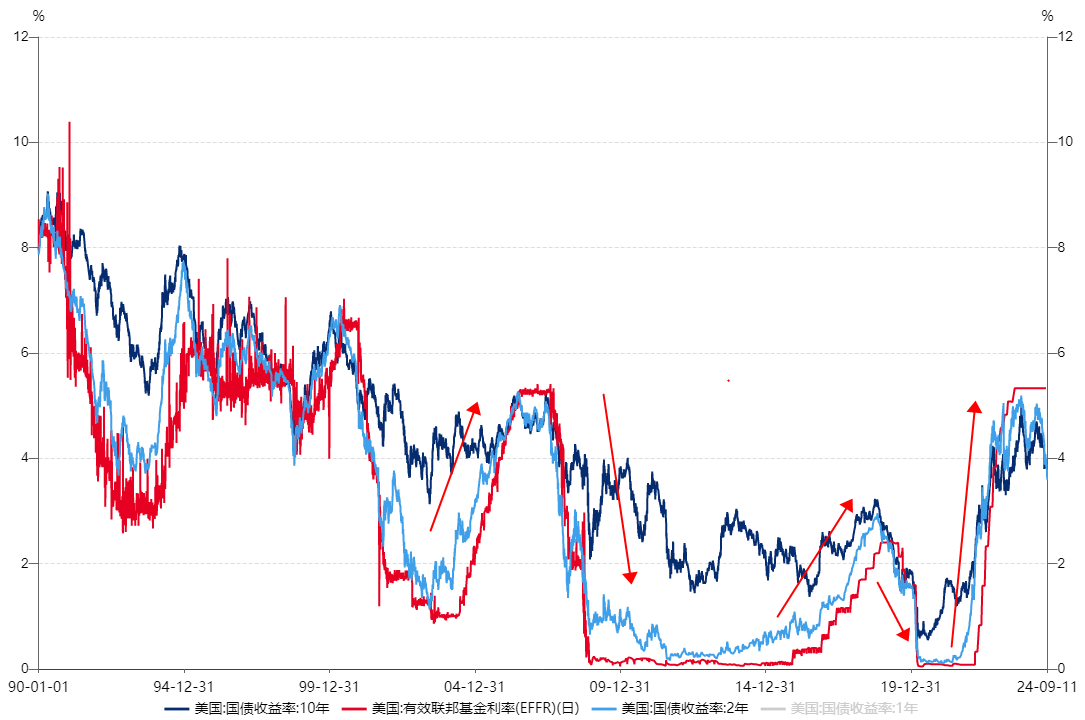

美债收益率与联邦基金利率是息息相关的,从wind拉下数据,取1990-2024年9月的美债2年期、10年前和联邦基金利率的对比:

我们可以看到:

1、美债收益率和基准利率走势基本是趋同的,而此次降息动作还没落地,但美债收益率已提前反应,10年期从5.0下行至3.7水平。

2、不同期限的美债收益率在上行、下行其幅度不同,具体说明:

以08年、19年两轮降息周期为例:

1)08年基准利率大幅度从5.25%降息至0.25%水平;

2)10年期、2年期国债收益率分别从5.16%、4.97%下行至2.6%、0.7%,分别下行256个BP、427个BP。短久期美债收益率下行幅度更明显。

选择短久期还是长久期?

前面我发文聊美债提到,美债基金三个收益来源:

利息、资本利得、汇率。

其中很重要的一个收益来源就是资本利得,简单可以对应对美债收益率的下行幅度。

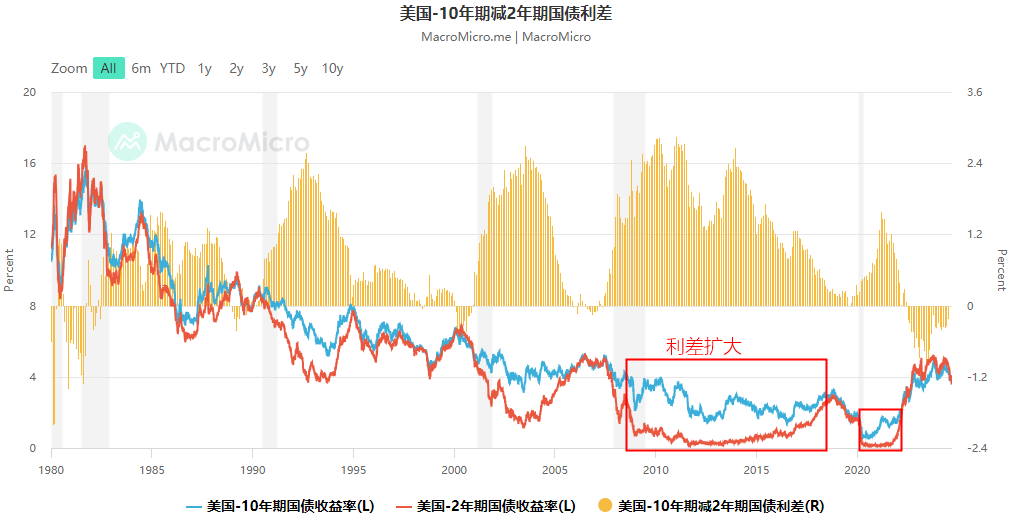

所以从这个角度来说,当前10年期国债收益率在3.6,1年期国债收益率为4.1,从利息、资本利得两个角度来看当前配置短久期美债更有潜力,这也是不少大V和机构更看好短久期美债的原因。

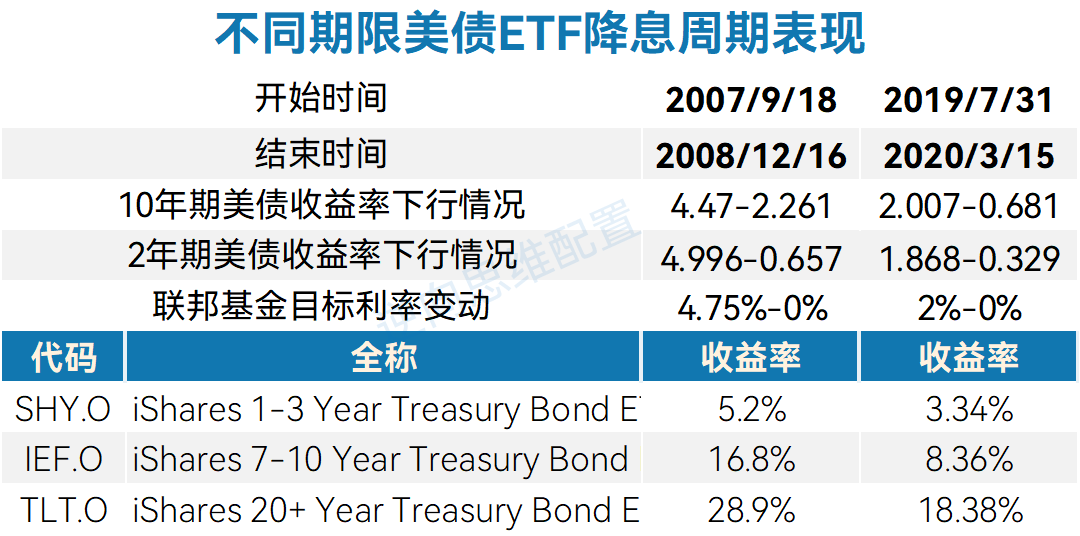

但资本利得还跟久期有关,久期也就相当于债券基金的杠杆,为了验证段短久期美债、长久期美债在收益率下行期的表现,我取了美股对应的美债ETF做了下对比,还是以06-08年、19-20年的降息周期为例:

从上图可以看到,虽然07年降息初期,2年期国债收益率的到期收益率和10年期差不多,都在4.5%-5%附近,且2年期最终下行幅度超过10年期很多(2年期从4.99下行至0.6,10年期从4.47下行至2.26),但IEF比SHY的收益还是高很多,所以可以得到久期对于债券价格的影响要大于利息和下行幅度。

因此,如果能承受波动,长久期的美债收益率还是会比短久期的美债收益好不少的。

后续操作思路:

1、目前我外币已经配置了一部分TLT、SHY。未来如果10年美债收益率能回到4%以上,我可能会再加仓一部分TLT;

2、如果真的上行,美债可能会面临较大的下跌,那为何不先卖掉?

降息落地后是美债收益率继续下行还是往上这个说不准,利润还可以的话卖掉再拿回来也行,但我计划还是拿久一点,持有到10年国债收益率下行至3%甚至以下的水平。

3、针对国内的美债基金,前面几篇已经说的比较多了,大家根据自身的风险偏好及上面的结论,选择短久期或者长久期的基金。除去久期的考虑,还需要评估汇率、信用风险两个问题,汇率未来是否升值很难确定,但要做好收益可能被汇率吃掉一部分的心理预期,品种的话就尽量选择重仓债券为国债的美债基金。

以上,就是今天的内容啦,如果内容对你有帮助,欢迎关注,真金白银带你了解基金投资的一切。

风险提示:文章内容不构成投资建议,基金有风险,投资需谨慎。

@天天基金研究中心 @天天精华君 @天天话题君 #复盘记录##投资干货##热点解析##强势机会##周鸿祎:华为Mate XT创新超过苹果# $富国全球债券(QDII)人民币C(OTCFUND|019518)$ $易方达中短期美元债(QDII)C人民币(OTCFUND|007361)$ $汇添富美元债债券(QDII)人民币C(OTCFUND|004420)$

本文作者可以追加内容哦 !