接着昨天的话题继续写。

投资日本,目前市场上可选择的有两只指数,分别是日经225指数和东证指数,另外还有一只主动型基金:摩根日本摩根日本精选A(007280)。$摩根日本精选股票(QDII)A(OTCFUND|007280)$$日经225ETF(SH513880)$#基金投资指南#

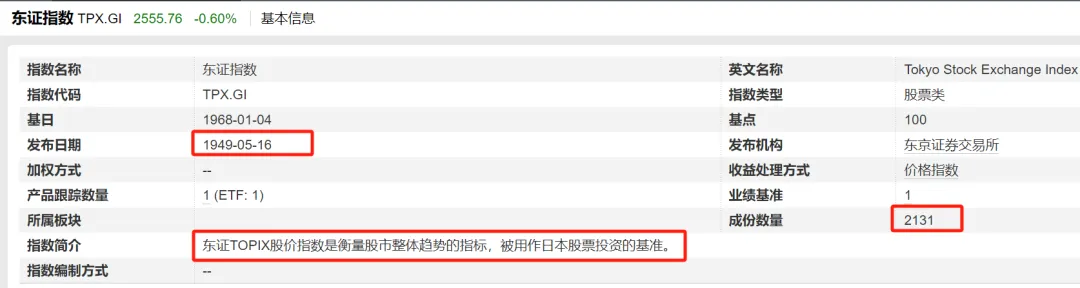

昨天聊了一下日经225指数,该指数的基点是225点,成分股数量是225只,而东证指数的基日和日经225指数一样,都是1949年5月16日,历史也是很悠久的,它的成分股数量有2131只,数量是日经225指数的9倍多。

数据来源:WIND,截至2024年9月13日

一、日经225、东证指数……回报对比

但从近十年、基日以来的年化回报来看,日经225指数是优于东证指数的。当然,历史数据仅供参考,投资是看未来,不过数据还是值得参考一下的。

数据来源:WIND,截至2024年9月13日,历史业绩不预示未来走势

日经225指数近十年年化回报8.86%,同期东证指数为7.11%。

日经225指数基日以来年化回报7.81%,同期东证指数为5.98%。

摩根日本精选股票(QDII)A(007280)是2019年7月31日成立的,至今已经满五年。

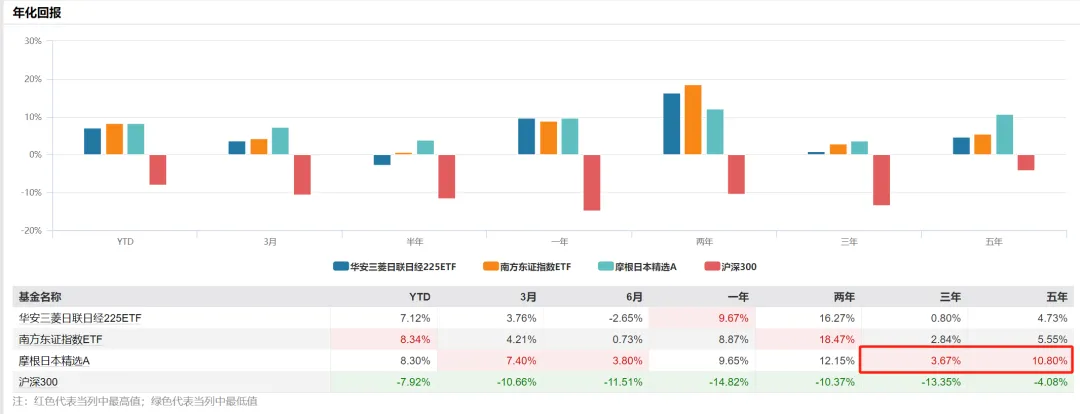

我将日经225ETF、东证指数ETF、摩根日本精选股票三只基金进行了一下年化回报的对比,详见下表。

数据来源:WIND,截至2024年9月13日,历史业绩不预示未来走势

数据来源:WIND,截至2024年9月13日,历史业绩不预示未来走势

以三年、五年的维度来看,摩根日本精选股票(QDII)A(007280)确实业绩方面更胜一筹。

摩根日本精选股票的基金经理张军在本期中报中说,“投资日本股市,选股非常关键”,有点令人信服的。

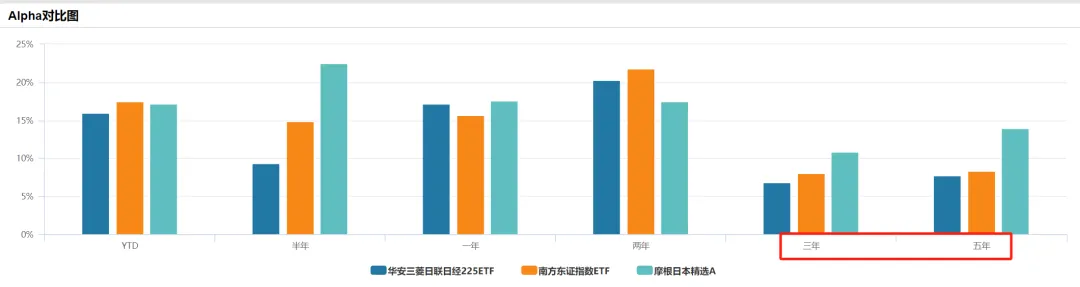

二、东证指数当前行业配置?

截至2024年9月13日,东证指数的行业权重展示如下,工业占比20.9%,可选消费20.1%,信息技术18.1%,金融11.5%,医疗保健7.5%,日常消费7.0%、材料5.5%,电信服务5.1%……是一只宽基指数。

数据来源:WIND,截至2024年9月13日,重仓行业展示不构成投资建议

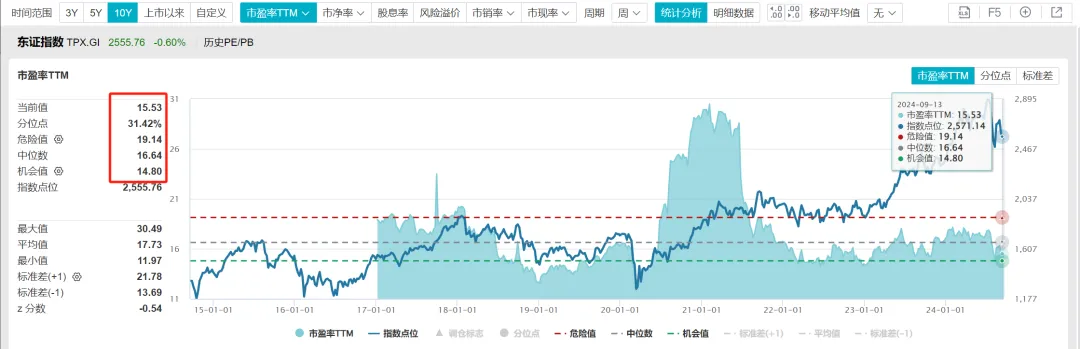

三、东证指数当前估值如何?

我个人比较关注估值,昨天的文章说的是日经225指数——以近十年的味道看,市盈率TTM分位数63.42%,市净率分位数70.72%,说明不管是市盈率TTM估值,还是市净率PB估值,都在近十年中枢以上,谈不上特别便宜。

那东证指数当前的估值呢?是不是和日经225指数类似?

我拉了一下数据,发现东证指数以近十年的维度看,估值相较于日经225指数都低了不少。

数据来源:WIND,截至2024年9月13日

东证指数,截至2024年9月13日,市盈率TTM为15.53倍(日经225指数为20.39倍),分位点31.42%(日经225指数为63.42%),危险值19.14倍,中位数16.64倍,机会值在14.80倍。

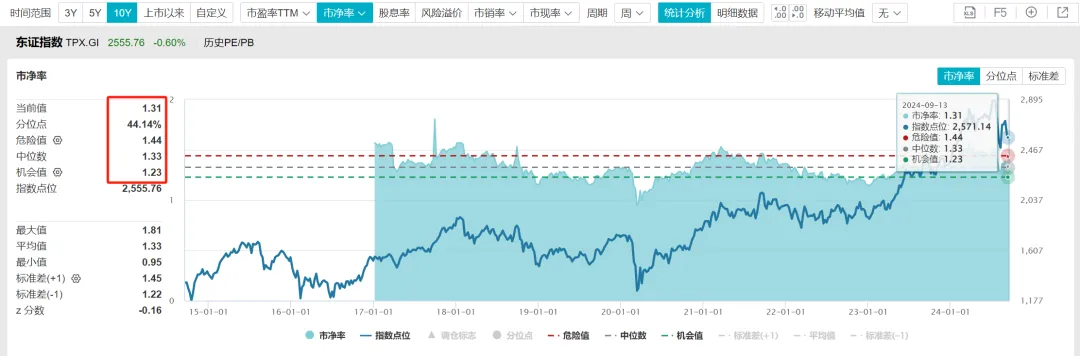

数据来源:WIND,截至2024年9月13日,历史业绩不预示未来走势

市净率PB为1.31倍(日经225指数为1.81倍),分位点44.14%(日经225指数为70.72%),危险值1.44倍,中位数1.33倍,机会值在1.23倍。

所以,以近十年的维度看,东证指数市盈率TTM分位数31.42%,市净率分位数44.14%,说明不管是市盈率TTM估值,还是市净率PB估值,都在近十年中枢以下。

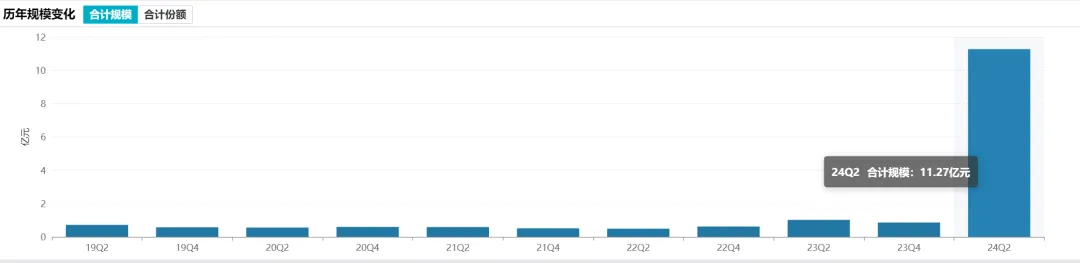

四、东证指数(基金)上半年被爆买

当前跟踪东证指数只有一只基金:南方顶峰TOPIX-ETF(513800),其今年上半年被申购了不少,规模暴增至11.27亿元。

数据来源:WIND,截至2024年6月30日

截至2024年6月30日,南方顶峰TOPIX-ETF(513800)持有户数由上一期1262户增至5065户,机构投资者持有份额由0.44亿份增至5.93亿份,被加仓了不少。$日本东证指数ETF(SH513800)$

数据来源:WIND,截至2024年6月30日

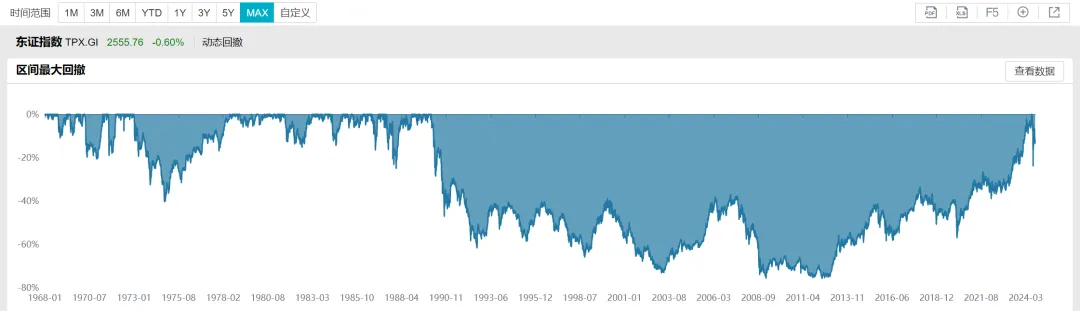

五、东证指数区间最大回撤如何?

下图是东证指数自基日以来的最大回撤数据情况,

数据来源:WIND,截至2024年9月13日

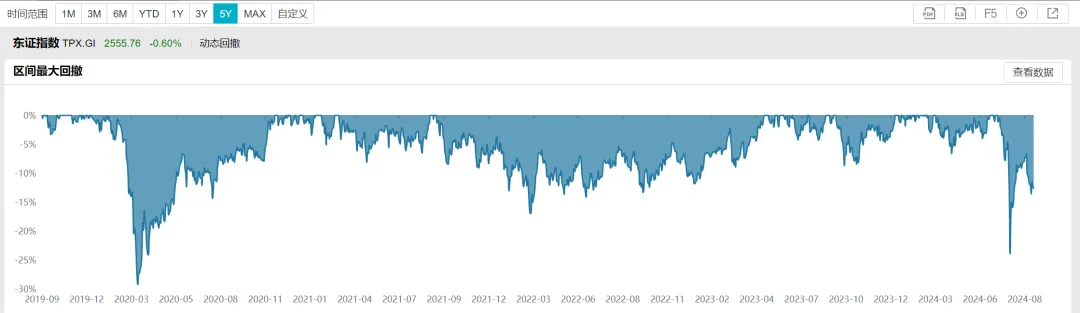

下图是东证指数近五年的区间最大回撤数据情况。

数据来源:WIND,截至2024年9月13日

从基日以来的最大回撤数据来看,2020年以前那一拨最大回撤超-70%不到-80%,而上世纪90年代以前,最大回撤也就在-40%左右。

近五年的最大回撤数据来看,2020年3月一度接近-30%,2024年8月初一度接近-25%。

从数据看,貌似东证指数成分股数量比日经225指数更多,均衡程度更高,所以回撤每次都比日经225指数要小那么一丢丢。

-70%是比较极端的,-30%是比较值得下手的,不想追高的朋友可以考虑在其最大回撤达到-20%、-25%再下手。

当前收盘点位2555.76,前期高点是2946.60,当前回撤数据是-13.26%,愿意等的朋友可以再等等。

六、选择哪只基金?

1、本文数据可以和昨天的文章结合起来看。

日经225指数、东证指数都是有ETF基金的,管理费率仅0.20%,这是ETF基金的优势,喜欢自己投资ETF的朋友,可以结合它们的估值、当前回撤幅度、未来指数盈利预期等来选择。

结合估值、回撤幅度来控制加仓的节奏、具体的配置比例。

2、如果长期持有,且对主动型基金依然有一定信仰的朋友,可以选择摩根日本精选股票(QDII)A(007280),下图是它成立以来的月线走势图,已经满五年了,长期趋势是一直向上的。

数据来源:WIND,截至2024年9月13日,历史业绩不预示未来走势

3、个人觉得,日经225指数相较于东证指数成分股数量更少,强者恒强,值得多关注一下日经225指数,只不过当前估值处于中枢以上,需要等待一个更好的加仓契机,如果配置比例不足,目前小仓位定投还是可以的。(个人意见不构成投资建议)

4、多关注一下基金经理的看法,昨天文章中已经全部展示了。

5、如果上车摩根资产日本精选A,当前单位净值是1.6748,前期高点是1.7231,可以自己制定一些建仓、加仓的技巧、

数据来源:WIND,截至2024年9月13日,历史业绩不预示未来走势

比如,如果您想在日本资产配置10万元,占个人资产的10%。

可以在单位净值1.7只配置到4成;单位净值1.6加仓到5成;单位净值1.5加仓到6成;单位净值1.4加仓到7成;单位净值1.3加仓到8成……当然,如果没有跌到对应的估值,仓位可能加仓不到位,这也是一种风险。

一旦配置了一定的资产之后,可以依据单位净值做一些资产总额的平衡,高了就抛一部分降低仓位,低了就买一部分加大仓位。

值得一提的是,摩根资产日本精选A今年上半年也被爆买,持有人户数由53487户增至97022户,机构持有份额由0.96亿份增至4.21亿份。

数据来源:WIND,截至2024年6月30日

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,定投有风险,投资需谨慎。

本文作者可以追加内容哦 !