证监会在2024年系统工作会议中提及,“大力推动提升上市公司的可投性,完善上市公司质量评价标准,督促和引导上市公司强化回报投资者的意识,更加积极开展回购注销、现金分红。”今年A股掀起一波又一波回购潮,5月以来,每月回购家数维持在两百家以上。

一方面,监管部门不断鼓励上市公司加大回购力度。另一方面,市场持续下跌,很多公司股价都跌了不少,上市公司都看不过眼了。上市公司在这个时候搞回购,既是顺应了政策要求,又回应了投资者维护股价的呼声,稳定市场信心,等市场回暖还能在赚一笔,可谓一举多得。

一、回购规模超越2023年

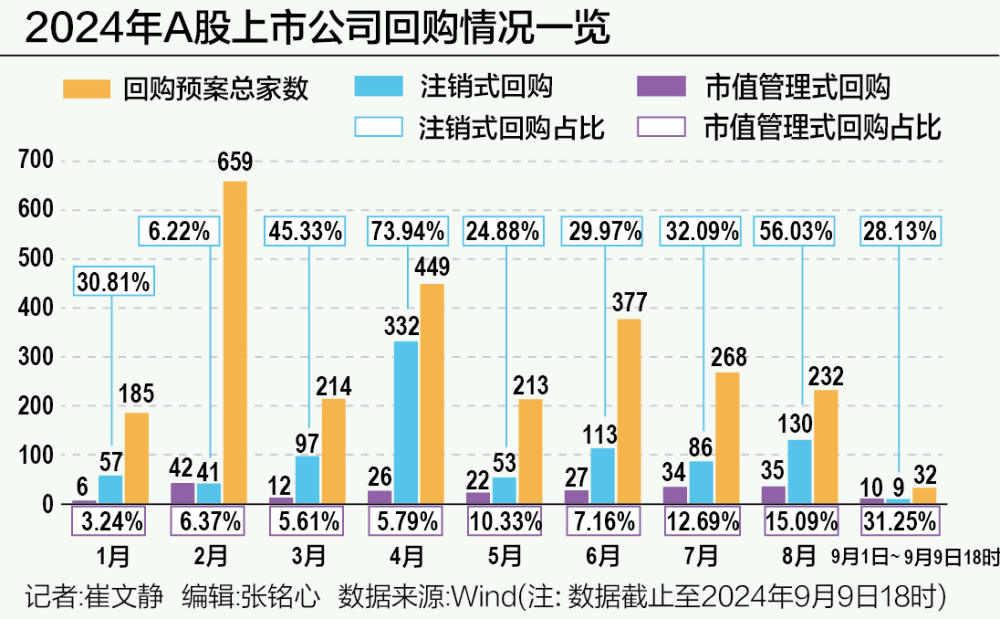

数据显示,截至 9 月 13 日,年内新增 4553 个回购预案,涉及 1806 家上市公司。约 1900 家上市公司实际实施回购,累计回购金额超过 1300 亿元,不但创历史同期新高,还超过了2023年全年回购金额。

回购是公司对自身价值的认可,但目前市场信心低迷,公司回购也没能阻挡股价下跌,却给了我们一个挖掘低估值好公司的机会。

我们说买股票,本质上就是做公司的股东,你要考虑的应该是企业长期利润的增长,只有利润的增长才能使股票的价格增长,这就是投资的本质。

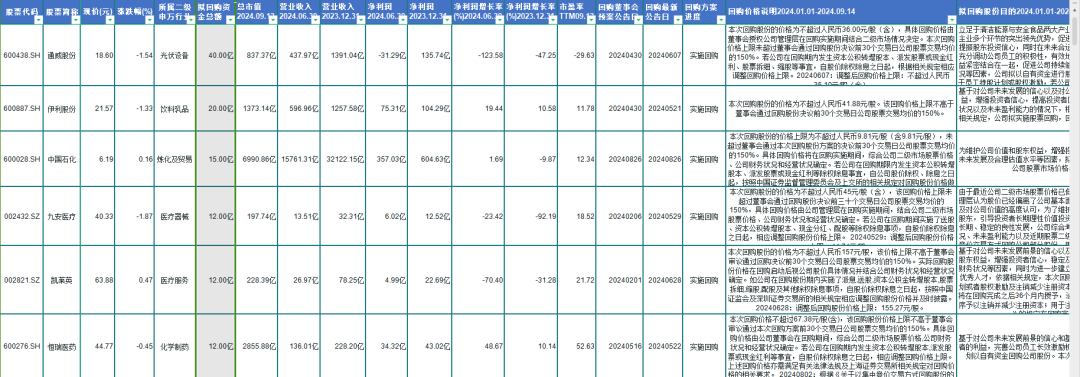

我把100家回购资金总额大于2亿的公司做了一个表格,结合了公司回购方案,24年中报业绩增长情况,以及最新的估值等主要数据,那些行业回购的多,那些是公司基本面好,估值又低,都可以通过表格筛选出来。如果你觉得用得上,长按文章底部的二维码,找助理领取。

二、注销式回购显著增加

过去,A股回购都是为了股权激励和员工持股计划,一直被质疑公司拿投资者的钱给管理层发奖金。今年的回购中,注销式回购和市值管理式回购在显著增加。前者被视为最为利好投资者,后者则更有助于上市公司股价提升。

特别是4月12日新“国九条”发布,明确:引导上市公司回购股份后依法注销,将回购注销金额纳入现金分红金额计算,并且将分红与上市公司减持相挂钩。此规定一出,上市公司注销式回购积极性再度提升。

Wind数据显示,年内新增回购预案中,注销式回购占比34.92%;以市值管理为目标的回购占比8.14%。

三、淘宝回购潮

从回购规模上看,回购金额超过10亿的公司大约有20家,回购超过3亿的接近100家。包括,海康威视、药明康德、三安光电、宁德时代、通威股份、宝钢股份、顺丰控股、凯莱英、韦尔股份等行业细分龙头公司。

老朋友都知道,通过我们的“五步分析法”,把上市公司财务数据、产品分析、实控人情况、行业前景以及风险估值五个方面分析下来,就可以分析清楚公司有没有投资的价值。

大家可以用“五步分析法”的分析思路,挖掘那些业绩长期稳定增长,估值跌到低位,还在积极回购的公司。比如,大族激光、九号公司、山鹰国际、欣旺达、康龙化成、福莱特、海信家电等公司的24年中报增长速度都不错,市盈率估值水平也不高,有兴趣的可以自行用“五步分析法”分析。

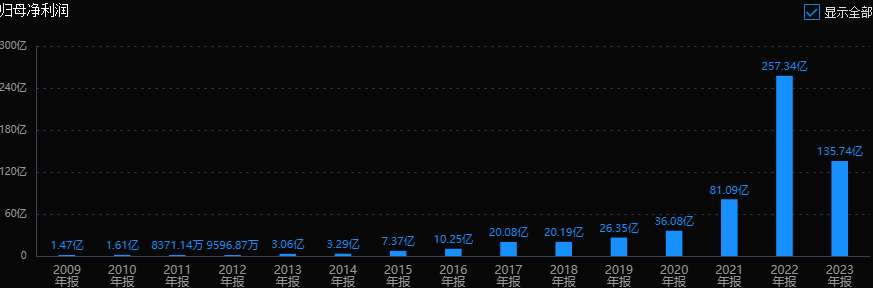

1.通威股份:全球晶硅龙头

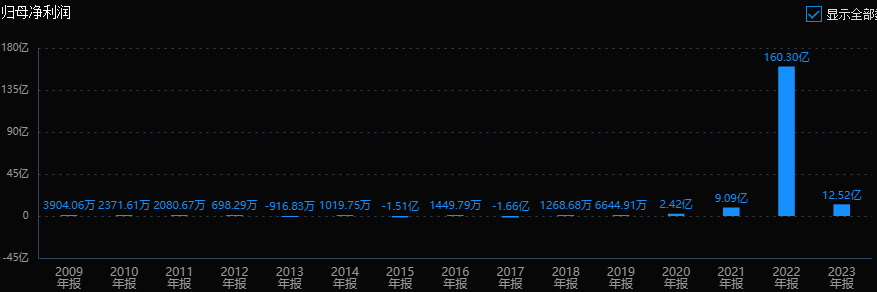

公司是全球高纯晶硅龙头,拟回购资金总额40亿。随着光伏爆发,公司利润从3亿增长到257亿。目前光伏产能过剩,公司24年中报亏损了31亿。我们可以把公司定义为成长型周期股,目前行业处于下降周期。

公司市值840亿,如果下个周期是公司恢复250亿利润,对应不到4倍PE,假设25年恢复到40亿利润,对应估值为21倍PE,估值适中。

光伏行业长期还有很大发展空间,关键看你对光伏行业的理解,要能分析出行业周期拐点。但要准确判断出行业周期是很难的,所以我一般建议普通人多研究价值股,有一定分析能力的可以研究成长股。

2.伊利股份:乳业龙头

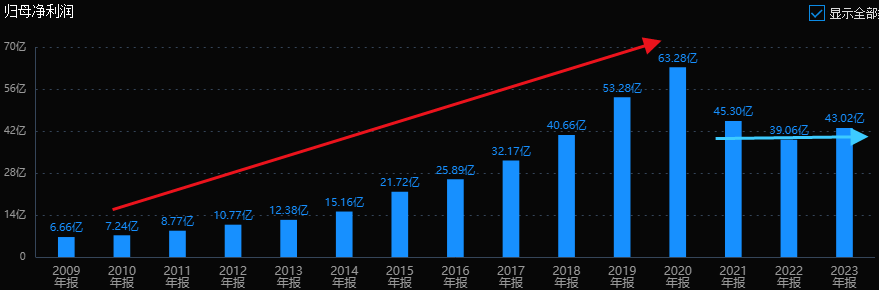

伊利是A股著名的大白马了,连续增长了十几年了,回购金额20亿。

像茅台、格力、伊利这些在A股历史上涨幅很大的公司,它们这些年的利润都是持续增长的。这种股票利润增长快,长期投资收益率往往最高。

开始的时候伊利每年能增长2~30%,最近几年增速已经下降到了个位数,从成长股变成了价值股。现在市值不到1400亿,估值大概是13倍市盈率,基本合理。随着新增人口下降,国内乳业高速发展期也已经结束,以后基本是保持稳定发展。

要是投资伊利的话,每年4%股息,加上10%左右的业绩增速,综合收益就在10%到15%这个样子,如果你能接受这个收益水平,那就可以考虑。

3.九安医疗:受益疫情

公司疫情前业绩基本没有成长性。疫情的时候机会,把新冠病毒检测产品卖给了欧美,狠狠的赚了170亿利润。疫情后业绩就掉下来了。

看这两年业绩,公司每年赚个10亿、8亿应该是可以的,现在不到200亿市值,估值合理。公司成长性是有想象力的,一下赚了这么一大笔钱,完全可以拿来布局新业务,但不确定性也高,就怕公司乱花钱,新业务又起不来。所以,需要投资者深入去分析公司的新业务布局,如果不是很了解的话就不建议投资了。

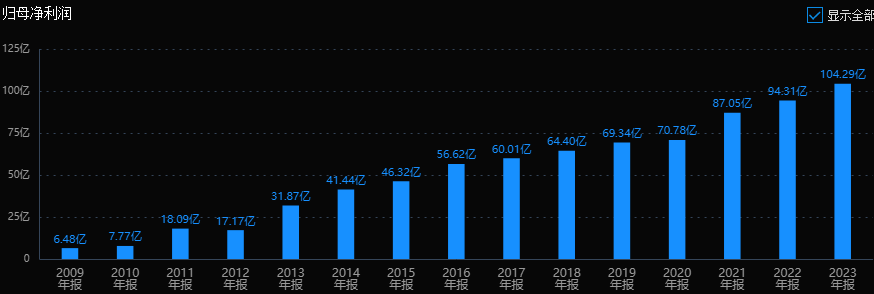

4.恒瑞医药:A股医药“一哥”

恒瑞医药回购资金总额是 6 亿到 12 亿元。公司是典型的成长股,连续增长了20年时间,营收增长57倍,利润增长97倍。

目前市值超过2800亿,估值66倍PE,估值偏高。

医药行业长期看好,恒瑞业被认为是最有机会挑战国际医药巨头的中国公司,目前从仿制药转型创新药初见成效,远未到天花板,但要从国内“一哥”成长为国际“巨头”还有很多的路要走。公司是值得跟踪的好公司,但目前不是好的价格。

恒瑞医药在“长坡厚雪系列”历史文章中有详细的分析过程,有兴趣的可以翻一翻。

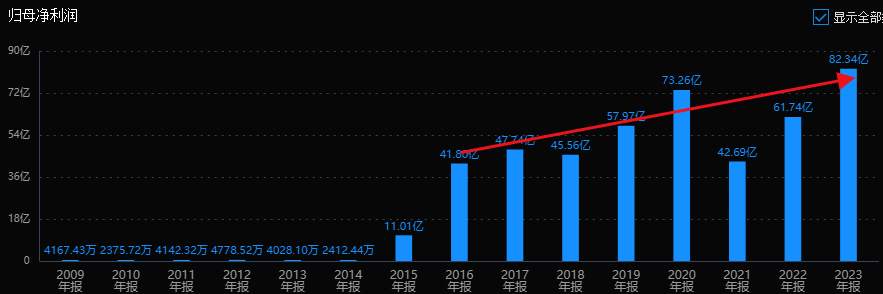

5.顺丰控股:快递行业龙头

公司上市7年,业绩从48亿增长到82亿,年化复合增长率只有10%,更偏价值股,或者算低速成长股。目前市值超过1700亿,估值21倍PE。未来快递行业平稳发展,公司每年业绩增长在15%到20%左右,综合看公司估值合理偏高一点。

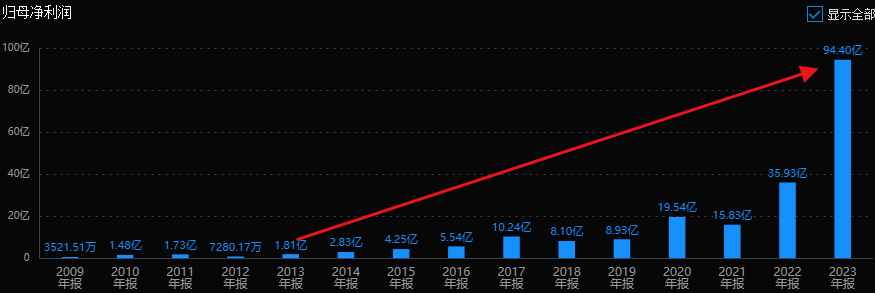

6.阳光电源:光伏新“一哥”

公司12年时间,营收规模增长超过80倍,利润增长超过50倍,年均复合增长率分别达到46%、40%,妥妥成长股。特别是2023年业绩大幅超出市场预期,一下从30亿利润级别,大幅提升到了90亿级别,预计24年将跨越100亿。无论盈利还是市值,都已经超越了隆基。

估值方面,公司市值1500亿,23年利润94亿,对应16倍市盈率,估值水平不高,处在历史估值的低位区。市场预期公司24年利润在110亿+,对应14倍PE。

阳光电源是光伏寒冬里少数还能高速增长的公司,估值也不高,未来继续受益产品优势及海内外需求的持续增长。但最对近两年的预期就不要太高了,毕竟连续2年超高速增长,高基数下,后面增速下降也是可以理解的。

阳光电源在“绿动未来系列”历史文章中也有详细的分析过程,有兴趣的可以翻一翻。

7.佐力药业:中药细分龙头

公司拟回购股份数量占公司总股本的比例为1.43%至2.14%,不过是用于股权激励计划。

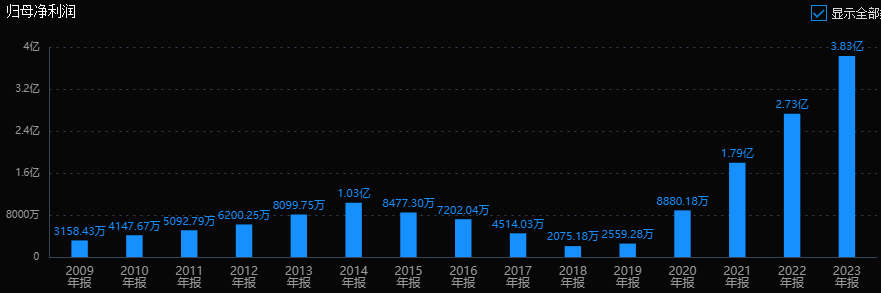

公司整体业绩是增长的,2015到2018有个低谷。最近几年增速非常高,复合增速达到96%。

现在80亿市值,估值21倍PE,24年中报增长50%,预计24年业绩对应估值只有15倍左右,估值偏低了。

中药行业在快速发展,公司饮片表现超预期,百令胶囊后续放量值得期待,目前估值也不高,可以去进一步深入研究。

四、小结

市场跌到2700的时候,很多业绩持续增长的好公司,已经跌到估值的底部了。现在布局,等市场回暖,就是坐等赚钱了。但很多人现在反而感到恐惧,看不清方向,一方面是缺乏分析市场的基本方法,另一方面是无法解决投资中的心理问题。

本文作者可以追加内容哦 !