市场动态

市场周行情

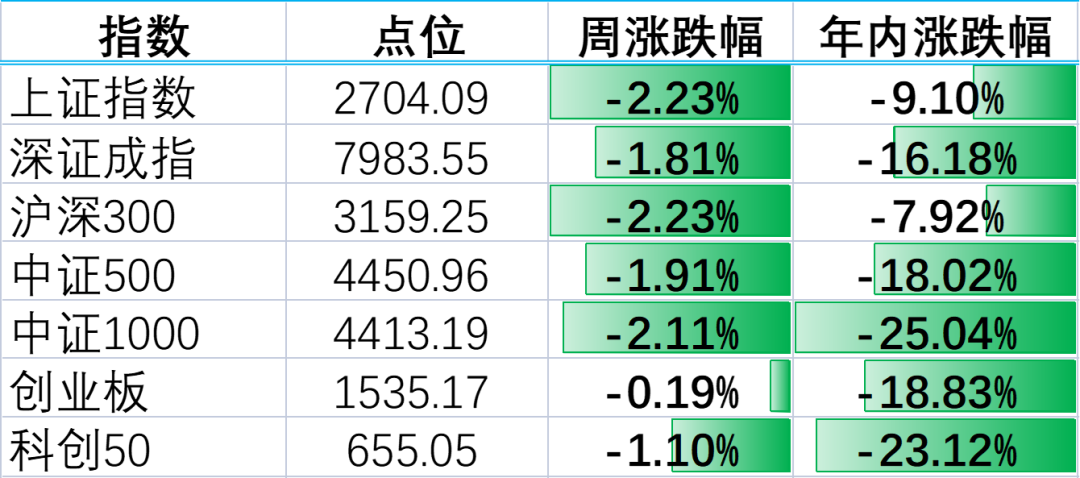

上周(09.09-09.13)A股市场延续调整,上证指数盘中跌破2700整数关口,周跌幅-2.23%领跌主要宽基指数,交易量能上看节前观望情绪浓厚。大宗商品市场提前交易美联储降息预期,南华商品指数结束下跌趋势。

京华视角

股票市场

上周A股震荡下行,各指数表现分化,多数收跌。沪深300下跌2.23%,创业板指跌0.19%,中证500跌1.91%。分行业来看,仅通信行业上涨,食品饮料、石油石化行业跌幅居前。8月经济数据出炉,社融、M1增速疲软,出口数据强势。显示内需仍然偏弱,边际上较7月放缓。生产端工业和服务业同比增速均下降,外需仍有韧性,内需中消费和投资同比增速皆有放缓。且房地产开发投资仍然偏弱,降幅持平于1—7月,基建和制造业投资增速均有放缓。展望后市,近期市场情绪处于年内冰点,当前市场对基本面短期维持偏审慎。A股整体估值已处历史低位,具备较好的安全边际。市场对于宏观政策的力度有较高预期,将是近期市场信心扭转的决定性因素。

量化基金

上周市场指数普跌,中信一级行业当中仅通信、计算机录得上涨,市场整体成交量在5000亿附近震荡。从近期对资金面的观察来看,中长线资金仍为当前市场托底的重要变量,短期关注政策面存在支撑或改善的方向,中长期可以关注成长风格是否已先于大盘见底。截至2024年9月13日,宽基指数来看,上证指数,沪深300,中证500,中证1000,创业板指处于估值分位数“安全”等级,仅上证50指数处于估值分位数“适中”等级。全市场股票池中,估值因子、杠杆因子表现较好,获取正收益,beta因子,非线性市值因子获取负收益,其余风格因子表现一般,市场整体表现为小盘成长风格。交易日整体上涨家数较少,涨跌中位数高于指数,预计上周量化公司超额表现分化。中证500和中证1000基差有所上行,对已开仓中性策略不利,利于未建仓产品。

管理期货(CTA)

上周南华商品指数上涨0.54%,南华能化指数下跌1.21%,南华工业品指数上涨0.34%,南华农产品指数下跌0.81%。全球降息周期逐步开启,欧洲央行如期降息25个基点,这也是该央行年内第二次降息,美国 8 月非农略不及预期,但失业率有所回落,国内商品指数表现呈现先抑后扬。有色方面8月在价格低位下游进行了轻微的补库,整体保持了较快的去库速度,预计国内去库会得以延续,铜和锌的国内供应端因为废料紧张和冶炼利润低也保持收缩状态,进一步在价格较低位置提供了一定支撑。原油方面由于美湾飓风影响以及利比亚两派会谈未能达成一致,周初原油连续下跌后逐步企稳,也带动整个化工板块周度呈现深V走势。黑色方面五大材产量和上周基本持平,随着消费季节性转强,本周成材去库幅度大幅扩大,建材库存低至近几年来最低水平,除纯碱玻璃外,黑色整体逐步探底回升。伴随着假期后的密集数据期间来临以及美联储在节后的议息会议,市场整体表现为波动加剧、日内反转增多多空较为胶着,商品指数出于下跌反弹至压力位附近,多空反转预计将在美联储议息会议结束后完成切换动作。

本文作者可以追加内容哦 !