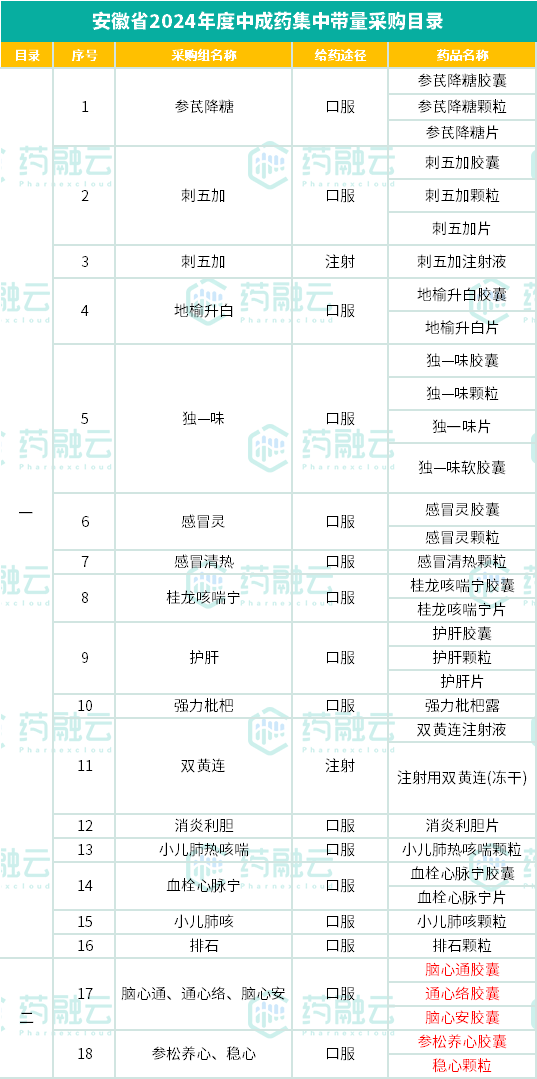

近日,安徽省医药联合采购办公室发布《安徽省2024年度中成药集中带量采购文件(征求意见稿)》(以下简称《征求意见稿》),此次集采包含18个产品组、35个中成药,包括感冒灵胶囊、感冒灵颗粒、感冒清热颗粒等OTC品种。

这次集采牵涉范围极广,不仅覆盖$以岭药业(SZ002603)$的脑心通、脑心络、脑心安胶囊、参松养心胶囊、稳心颗粒等独家品种;还有感冒灵胶囊、感冒灵颗粒、感冒清热颗粒等老百姓经常会在药店买到的OTC产品。

集采冲击OTC市场,中成药企面临降价压力大

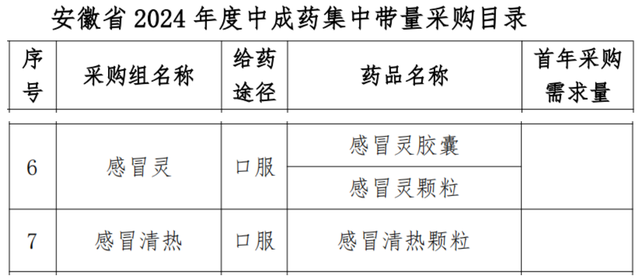

据国家药监局数据库统计,此次纳入安徽集采名单的OTC药品中,5个非独家OTC品种加起来有超过300个生产批件,其中仅感冒清热颗粒一款就有155个批文,涉及白云山、修正、亿帆制药、特一药业、济民制药、北京同仁堂,神威药业、康恩贝、以岭、太极、葵花药业等。

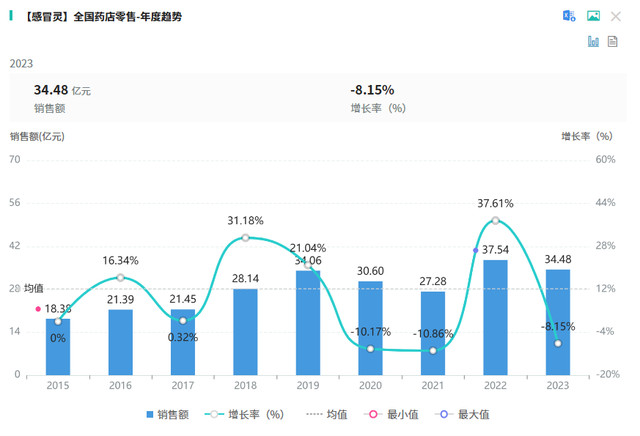

其次为强力枇杷露,有121条批文。而感冒灵胶囊、感冒灵颗粒、小儿肺热咳喘颗粒分别有24个、30个、4个批文。据药融云数据库显示,感冒灵在2023年全国药店零售市场的销售总额达34.48亿元。

在2023年全国药店零售市场的TOP50畅销品种中,感冒灵颗粒以高达74.27%的市场份额脱颖而出,稳居榜首位置。

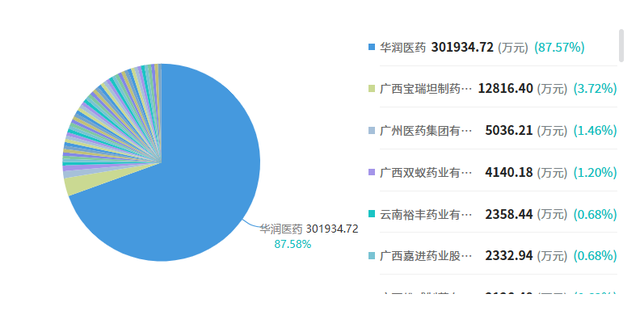

在企业竞争格局方面,感冒灵等感冒药一直是$华润医药(HK|03320)$OTC业务的明星品种。2023年在全国药店零售的市场华润医药占据这一药品主要市场份额,以87.57%的市场份额位居第一。相比于2022年,华润医药在全国药店零售的市场份额又有所提升,从84.62%上升至87.57%。

此次安徽集采中,价格(55%)与技术(45%)权重分明,价格细分为企业报价(30%)与降幅(25%)。增补规则要求:目录一非独家品种,竞争者≤2家需降30%,>2家则降50%;目录二独家品种也需降超25%方可选入。知名品牌如华润三九、葵花药业等,面临至少50%的降价压力,参与难度极大。

如果零售渠道大量参与集采报量,$华润三九(SZ000999)$等如果还想在安徽卖药,就不得不被动降价。然后根据全国价格联动规则,全国的OTC售价都要下调。这恐怕是中成药企业不能承受的。

中药市场持续增长,OTC集采加剧药企竞争

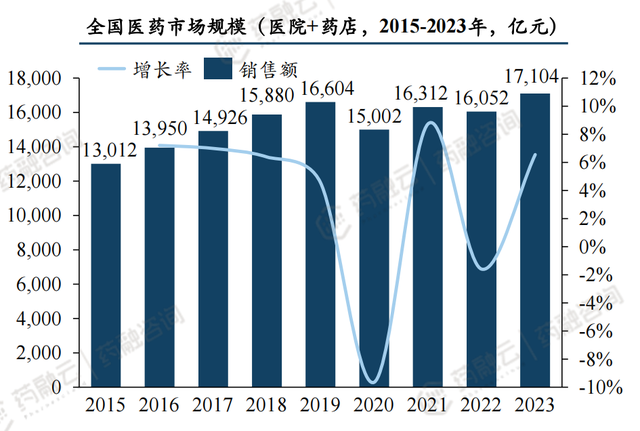

近年来,中药市场保持了稳定增长态势,市场规模持续扩大。据药融云数据统计,2015-2023年全国医院+药店市场规模呈波动增长态势,年复合增长率为3.09%;2023年,全国医药市场规模总计超1.7万亿元,其中,医院终端市场规模约1.39万亿元,药店终端市场规模约3172亿元。

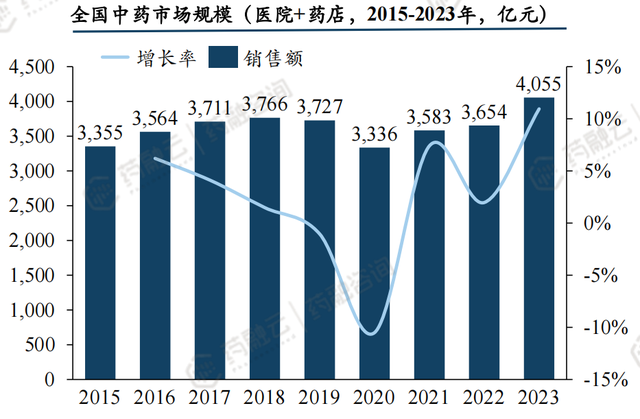

2023年中药约占整体医药市场规模的23.7%。2015-2023年我国医院+药店中药市场规模亦保持逐年增长,年复合增长率为2.13%,略低于医药行业整体增速;2023年全国中药市场规模超4000亿元,其中,医院终端2745亿元,药店终端1310亿元。

这几年中成药企业热衷于为产品申报处方药、OTC双跨品种,减轻集采压力,提高产品的议价能力。中药集采通过集中带量采购的方式,降低了药品价格,减轻了患者用药负担。同时,集采也促使中药企业更加注重成本控制和产品质量,提高了行业的整体竞争力。

据广东省医药零售行业协会最新数据揭示,今年以来,处方药转非处方药(OTC)的趋势显著加速,已有23款药物完成转换,中成药占比高达八成以上,近三年累计转换品种逼近百种。这一动向清晰反映出企业为应对市场波动,正积极调整销售策略,拓宽市场覆盖。然而,随着OTC药品纳入集采范畴,企业面临的价格竞争与市场压力骤然加剧。

2021年12月,湖北省率先牵头进行19省中成药集采,在那前后,不少地区出现中成药批量撤网的现象,其中不乏同仁堂、东阳光、贵州百灵等优势企业。为了防止企业放弃集采,安徽对非中选产品设置了惩罚条款,非中选产品的采购情况纳入重点监控范围并定期通报,其采购量不得高于同采购组实际采购量的10%,特殊需求须向医保部门申请并说明。

本次安徽OTC集采是地方动作,但不排除其他省份跟进的可能。中药行业和集采的冲突下,企业会如何抉择,成为业界关注的焦点。

<END>

本文作者可以追加内容哦 !