创纪录的降息分歧,如果美联储没有降息50bp?

根据市场预测,降息25个基点和50个基点之间的分歧,已经达到了15年来最大。市场普遍共识(70%的可能性降息50个基点)和经济学家(92%的人预计降息25个基点)。

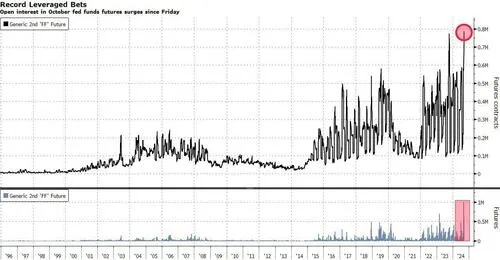

彭博社的艾德·博林布鲁克(Ed Bolingbroke)报道称,自上周末以来,10月联邦基金期货(投资者利用该期货押注本周的政策会议)的交易量飙升至1988年该衍生品问世以来此类合约的最高水平。

更令人担忧的是,数据显示,这些新的押注大部分都是针对大幅降息50bp,包括仅本周一周就出现的头寸激增,推动长期利率资产首次超过长期股票,成为最拥挤的交易,导致市场难免受到冲击。

*降息25个基点(美联储广泛暗示),这将被视为“鹰派”,并在市场上引发风险冲击波。

*降息50个基点,这将引发对11月、12月等的巨大预期,除非美联储也大幅修改其点阵图以赶上市场,否则结果也将引发风险冲击波。

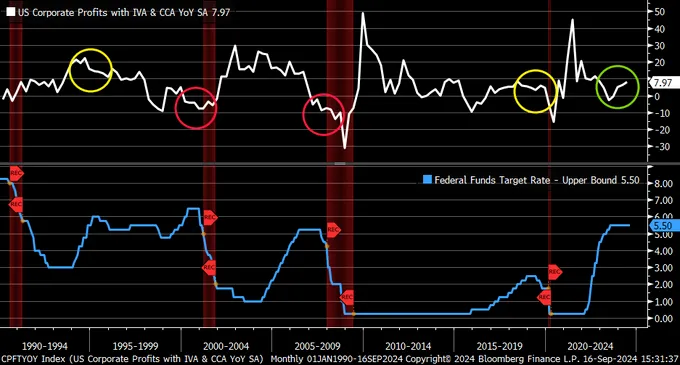

2001年(互联网泡沫破裂)和2007年(次贷危机),美联储降息周期均以降息50个基点开始。

但目前企业利润将增长近8%。比00-01年、06-07年强得多。1995年,经济增长强劲,进入降息周期后趋势有所缓和。

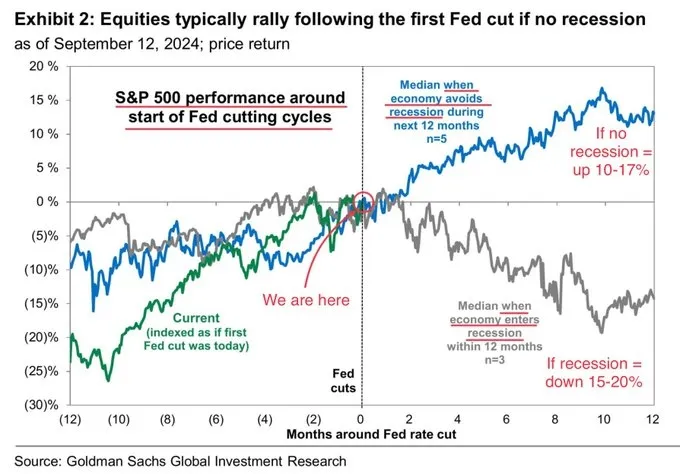

高盛数据,如果没有经济衰退,标准普尔500指数在第一次降息后通常会上涨10-17%,但如果出现经济衰退,则会下跌15-20%。

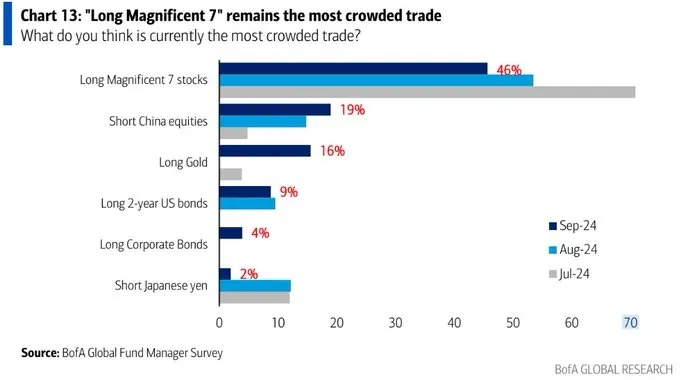

美银基金经理调查:最拥挤的交易仍然是做多“七巨头”

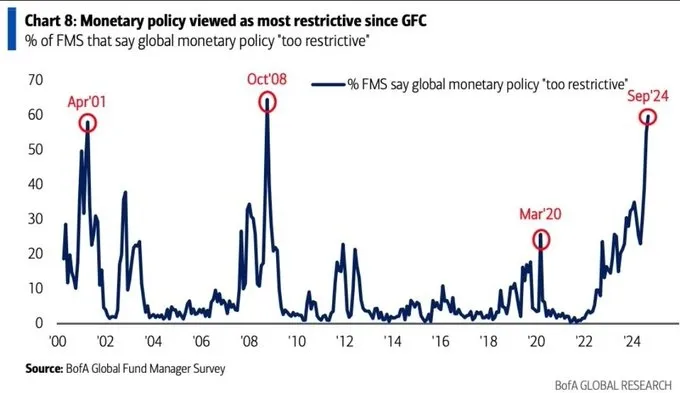

美银基金经理调查显示,60%的FMS投资者认为,全球货币政策过于严格,与金融危机和互联网泡沫时期的水平相当。

虽远不如前几个月,但做多“7巨头”仍然是拥挤的交易。

巴菲特还在囤积更多现金

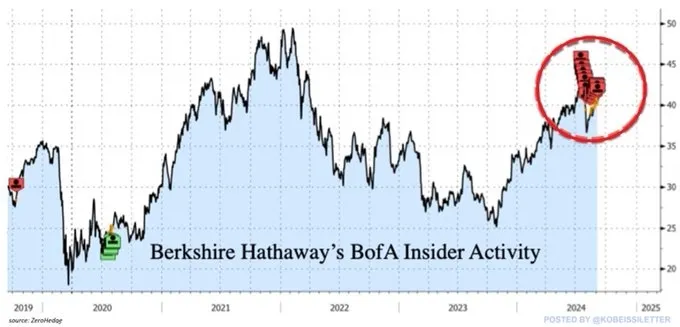

上周,伯克希尔·哈撒韦报告称,在3个交易日内出售了2.29亿美元的美国银行股票。自7月中旬以来,巴菲特总共出售了72亿美元或1.747亿股的美国银行股票。总持股量降至337亿美元或8.58亿股,是自2018年以来的最低水平。

伯克希尔·哈撒韦在2024年第二季度的现金头寸激增880亿美元,达到创纪录的2770亿美元。沃伦·巴菲特还在继续增加现金头寸。

印度在MSCI世界指数中的权重已正式超过中国

黄金与美国债务的相关性

自2008年次贷金融危机以来,美国公共债务与GDP之比 和 经通胀调整的黄金价格之间的相关性有所加强。

$标普500ETF(SH513500)$$纳指100ETF(SH513390)$$上证指数(SH000001)$

文章来源:摘自【晓鹏的财经图表】知识星球

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !