近年来,在代际差异和消费迁移下,传统家电市场迎来新风口,小家电产品因其体积小、颜值高、使用便捷、价格亲民等特点,成为时下消费者的新宠。

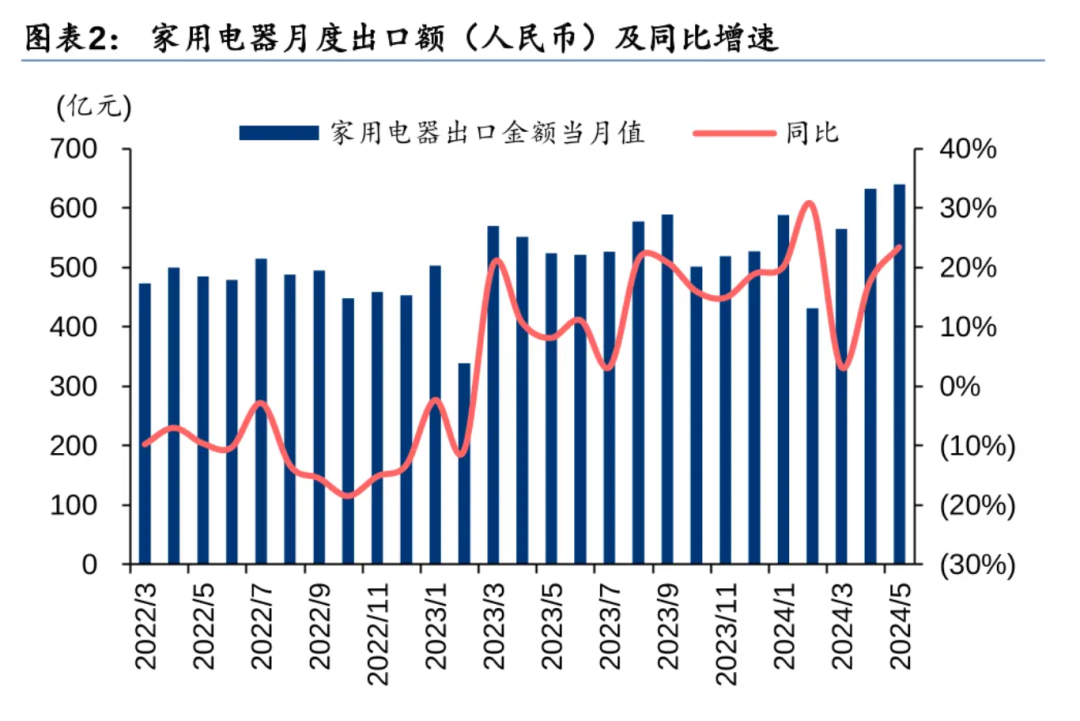

据海关数据统计,2024年1-5月,中国家电(白色家电)出口金额为531.7亿美元,同比增长11.9%。

作为出海行业里的红海赛道,小家电市场早已走向存量竞争,但却依旧能实现稳健增长,跑出了不少行业黑马和上市公司,如斗禾科技、晨北科技、新宝股份、小熊电器等等。

在“大赛道、小品类”的市场特征下,小家电行业正经历着一场前所未有的变革,“以消费者为导向,高度细分”已成为行业趋势。

行至2024,小家电市场格局如何?出海品牌如何灵活创新,在细分市场中占据一席之地?又如何从“小而美”走向“大而强”?

小家电,大市场

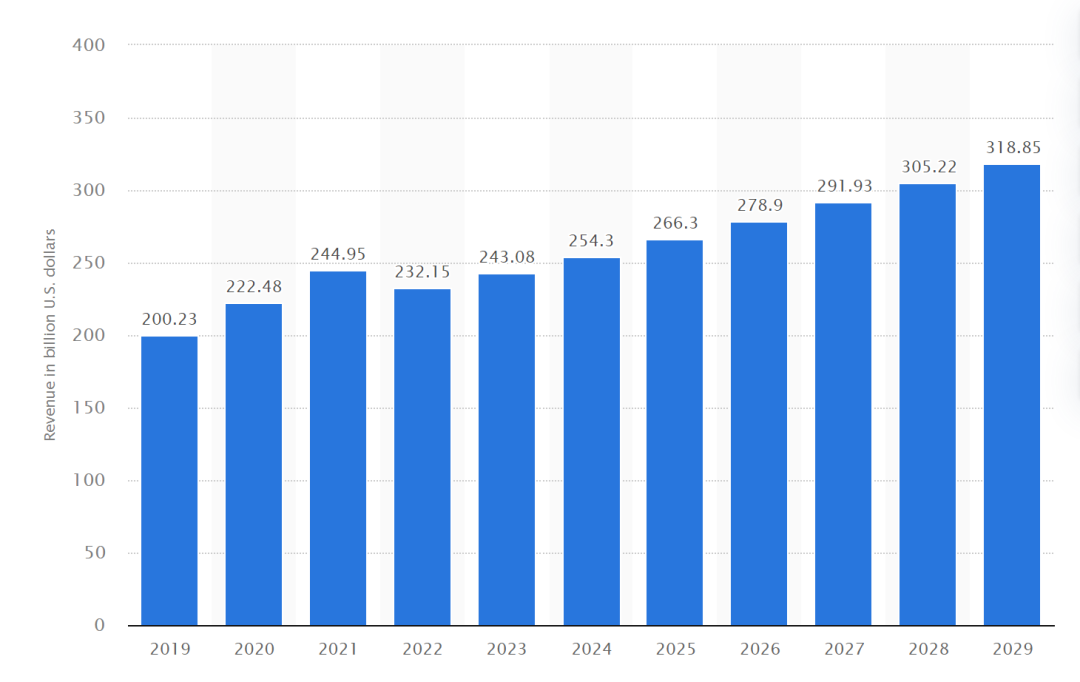

Statista数据显示,2023年全球小家电市场规模约为2430亿美元,2024年规模将达到2543亿美元,之后市场预计将以每年4.65%的增速持续扩大,2028年将增长至3050亿美元。

从宏观上看,小家电赛道市场广阔,全球市场规模呈现稳步增长态势。并且,作为一个典型的长尾市场,小家电具有市场规模大、客单价低、复购频率高、需求多元的特点。

一方面,随着“个性化消费,精细化生活”的流行,新一代消费者开始追求便捷与健康的生活方式,更加注重生活品质,市场自然而然地扩展出更多元的细分赛道。

另一方面,作为“百元单品”,小家电因其“颜值高、便携易用、性价比高”,更适合都市青年和独居人士,正在代替传统大家电,成为一种主流趋势。

其中,从产品用途和使用场景划分,主要可以分为厨房小家电、家居小家电、个护小家电三大品类。

在厨房小家电上,空气炸锅、酸奶机、咖啡机等产品的表现尤为亮眼;在家居小家电上,空气净化器、智能扫地机、智能割草机等细分赛道是近几年的黑马;在个护小家电上,智能吹风机、电动脱毛仪、电动牙刷等品类是出海的热门选择。

走出国门,面向全球

自改革开放以来,中国的小家电行业就通过给台企、韩企、日企等海外企业做代工,积累了深厚的经验,是第一批“走出去”的行业。

如今,在高度市场化竞争下,国内小家电行业具有很强的全球竞争力,是少数“虽然卷,但还能赚钱”的行业。

一方面,欧美发达国家作为主要消费市场,市场教育成熟,人均保有量高,使用频繁,产品更新周期短,但由于产业“空心化”严重,其小家电产品高度依赖中国设计、制造。

另一方面,在东南亚、拉美等新兴市场,小家电产品普及率较低,随着国民经济增长和人们生活水平的提升,需求将保持快速增长,中国小家电也因此能够“分一杯羹”。

从全球市场上看,中国小家电出海主要集中在亚洲、欧洲、北美三大市场。其中,欧洲与北美地区的准入门槛较高,对产品质量严格,市场成熟,竞争激烈,但客单价高;亚洲市场则差异化较大,需要精耕细作、灵活响应。

根据中国机电商会统计,2024年1-5月,中国对亚洲出口家电金额为205.2亿美元,同比增长13.8%;对欧洲出口家电金额为138.8亿美元,同比增长7.9%;对北美市场出口家电金额为102.5亿美元,增速止跌回正至4.3%。

值得注意的是,中国小家电正在非洲与中东地区飞速增长。据统计,2024年1-5月,中国对非洲出口家电金额为24.2亿美元,同比增长16.8%;中国对阿盟市场出口家电金额为47.8亿美元,同比增长15.1%。

不过,虽然非洲与中东地区目前还是一片蓝海,但是物流条件恶劣、消费水平参差不齐,需要谨慎考虑。

出海,新贵频现

作为全球小家电的重要生产基地,中国凭借成本、技术和产业配套等方面的优势,承接了全球主要的小家电订单。

疫情后,“独居”和“宅经济”站在了风口上,全球小家电市场迎来了空前繁荣,中国小家电出口额连续三年增长,一度飙升至1184.5亿美元。

但,好景不长。2022年,迫于全球宏观经济下行,叠加国际政治复杂影响,中国小家电对北美地区的出口显著缩水,进一步降低了小家电的市场热情。

2023年后,全球小家电市场开始回暖。据海关数据统计,2024年1-5月,中国家电(白色家电)出口金额为531.7亿美元,同比增长11.9%。

庞大的市场中,孕育出不少出海新贵,催生了多家上市公司和头部大卖,如晨北科技、新宝股份、小熊电器、比依股份、斗禾科技等。

其中,晨北科技以空气炸锅起家,多个品类皆在海外位居榜首;小熊电器凭借酸奶机迅速崛起,国内国外双开花;斗禾科技最早凭借灭蚊器杀出市场,如今已扩展至环境小家电、清洁小家电。

从这些具有代表性的头部玩家中,不难看出,大部分小家电品牌最开始都以单一品类为主,将其做深做细,并通过线上渠道出海,站稳脚跟后再逐渐扩品,成为全品类卖家。

事实上,从16年开始,“美九苏”三足鼎立的局面就逐步被打破,大批新兴品牌乘着全球化东风,凭借长尾效应下的个性化需求,一路跑马圈地,接连上市:

2014年1月,新宝股份在深交所主板A股上市,成为国内小家电行业的龙头老大。

2019年8月,小熊电器成功登陆深交所,被誉为“国内创意小家电第一股”。

2020年6月,北鼎股份在深交所创业板上市,上市首日股价上涨44%。

2020年12月,晨北科技的母公司VeSync正式登陆港交所,市值达117亿港元。

2022年2月,比依电器正式在上交所主板挂牌上市,成为“空气炸锅第一股”。

2023年5月,德尔玛登陆深交所创业板,米家供应链再添一员上市大将。

公开信息显示,海外已成为小家电的重要营收市场。以国内小家电三巨头为例:苏泊尔外销占29%,九阳股份外销占23.29%,新宝股份海外营收占73.81%。

一般来说,小家电品牌出海的方式,主要分为两种:一是通过收购或代理海外品牌打开渠道,如九阳收购SharkNinja、新宝股份收购百胜图和摩飞;二是通过代运营、跨境电商、DTC模式出海,如小熊电器、斗禾科技等。

从营收上看,截至2023年12月,国内只有苏泊尔突破200亿,利润接近20亿,新宝股份、科沃斯、九阳股份皆在100亿上下,小熊电器、飞科电器则在50亿左右。

据了解,小家电行业毛利率大致在21%-54%之间,其中科沃斯、石头科技、飞科电器的毛利率最高,均超过45%以上。

同时,自建供应链也是小家电品牌提高毛利率的“重要法宝”,不少企业都自建供应链,打通产业全流程。比如说,斗禾科技通过全产业链的运作模式,其工厂年产值可达到近20亿元,海外年复合增速超过90%。

热潮下的“焦虑”

目前,国内小家电供应链的集中度较高,形成了以广东、浙江等地为核心的产业集群,这些区域凭借成熟的制造体系和丰富的配套资源,占据了全球家电市场的半壁江山。

不可否认,产业集群带是中国市场经济的一大特征和优势。大量的中小企业以宗族、村镇为纽带,通过将同一行业内的上下游企业集中在一起,实现“成本互摊,规模共享”。

公开信息显示,中国境内经工信部认定的中小企业特色产业带有100个,入驻中小企业超3万多家,年产值超2.5万亿元,年均增速高达19.2%。

但是,高度集中的产业生态链就是一把“双刃剑”。一方面,当消费逐渐归于理性化,市场进入存量竞争阶段后,小家电产品同质化现象愈发明显。

虽然,随着技术创新和个性化需求的发展,小家电能够衍生出更多新兴品类,进行多元化发展。但是,和服装行业不同,小家电要想做到“小单快反、柔性供应”几乎是不可能的事情。

据行业人士透露,家电制造涉及很多配件,生产100台、1000台还是1万台,流程和工作量是一样的。小批量开发会导致成本过高,收不抵支,很多工厂并不愿意做这类“吃力不讨好”的事。

同时,在很长一段时间里,这些中小企业以OEM和ODM代工为主,靠“家族式作坊”就可以活得很滋润,缺乏相关的人才体系,难以迅速扩大规模。

另一方面,在竞争压力日益增大后,综合实力较弱的制造商逐步被市场淘汰。行业加速洗牌下,产业集中度逐步提升,国际采购商风险偏好降低,更乐意与行业龙头企业合作,中小企业的生存空间进一步被压缩。

此时,自主品牌出海,成了这些小家电企业的一根“救命绳”。但,据品牌方舟观察,大部分出海小家电还徘徊在“有品无牌”的窘境中。

如果说,供应链是小家电的“生命线”。那么,品牌就是小家电最深的护城河。相较于传统家电,小家电的行业门槛更低、决策链条更短,更容易陷入“价格战”陷阱。

不过,“护城河”并不好造。纵观出海小家电,无一不是“内练产品,外练渠道”,可真正打出品牌声量的却没几个。

一方面,市场“百花齐放,争奇斗艳”,品牌差异化难度大增;另一方面,海外社媒格局趋向成熟,流量红利不再,获客成本被不断推高。

好在,小家电还有广阔的长尾市场需求可以挖掘,并且消费需求由“性价比”转向“质价比”也将带动一部分品牌实现跃迁。

此外,Tume、TikTok等新兴电商平台、社媒平台的崛起也带来了新的风口,涌现出新红利。

BrandArk 观品牌

在过去,中国小家电一直站在价值链曲线的最底端,给日韩、欧美等发达国家做代工,无法直接参与产品研发、缺少获取用户反馈的渠道,更难以建立品牌形象。

如今,在“出海去”的大潮下,小家电纷纷卷出海外,成为市场上的“鲶鱼”,从产品走向品牌,这是一件“难而正确”的事。未来,小家电只有站在微笑曲线的两端,把握住研发创新与品牌价值,往高附加值环节走,才能穿越周期,实现跃迁。$小熊电器(SZ002959)$$九阳股份(SZ002242)$

本文作者可以追加内容哦 !