写在前面

前段时间,美国花旗发了研究报告,看空三大航空;新加坡大华发了研究报告,看空三大航空;国内看空消息更是一串串。在当下位置,发布看空研报,其目的值得怀疑,个人以为,这可能反而是介入航空股的重要信号。花旗报告中称,内地航空业在今年夏天出现“量好价弱”的特点;大华认为“供应过多”仍会是一个中期挑战,不利于航空公司资产负债表的修复。其实这没有什么高大上的研究,就是票价降了。已经过去的暑期机票价格高低,还要你大投行去研究?如果你一家国际投行只能研究这点东东,这份报告你其实是不必当真的。

花旗将中国东方航空(00670)的评级由“买入”下调至“沽售”,目标价由2.53港元降至1.7港元;大华维持中国东方航空(00670)评级“持有”,目标价1.8港元。你这个1.7、1.8港元股价/股(东航H股)是如何算出来的?如果按盈利来测算,公司已经连续三年亏损了,也许还有第四年,按以前的规则已经退市了,价格应该已经归零;如果按净资产来算,每股只有0.8港元的净资产;如果看未来,花旗也好,大华也吧,对25年、26年的票价根本没做预测,盈亏情况更无从谈及。你这个研究报告能相信?

一家航司的盈利情况十分复杂,运量、票价、油价、汇率、利率等等,哪一项都会对公司盈利产生影响。即便是最直观的票价,影响因素也很多。

供求关系是影响票价的最重要因素

23年春节,想要离开海南,票价可是涨了十倍,不因为其它,航班太少,供不应求;23年暑期,票价十分坚挺,各航司大多取得历史最佳盈利,原因是23年旅客量爆发性增长超出航司计划。“吃一堑,涨一智”,各航司对24年暑运及国际航班均早早规划,运力大幅增长,尤其国际运力投放量翻番,但实际情况是市场规模虽然有增长,但略略不及预期,市场运力供过于求,票价走弱理所当然。所以,决定未来机票价格高低的最主要因素是市场供求关系,另外,市场成本(如油价)等也起作用。未来两年,市场供求关系会如何变化?

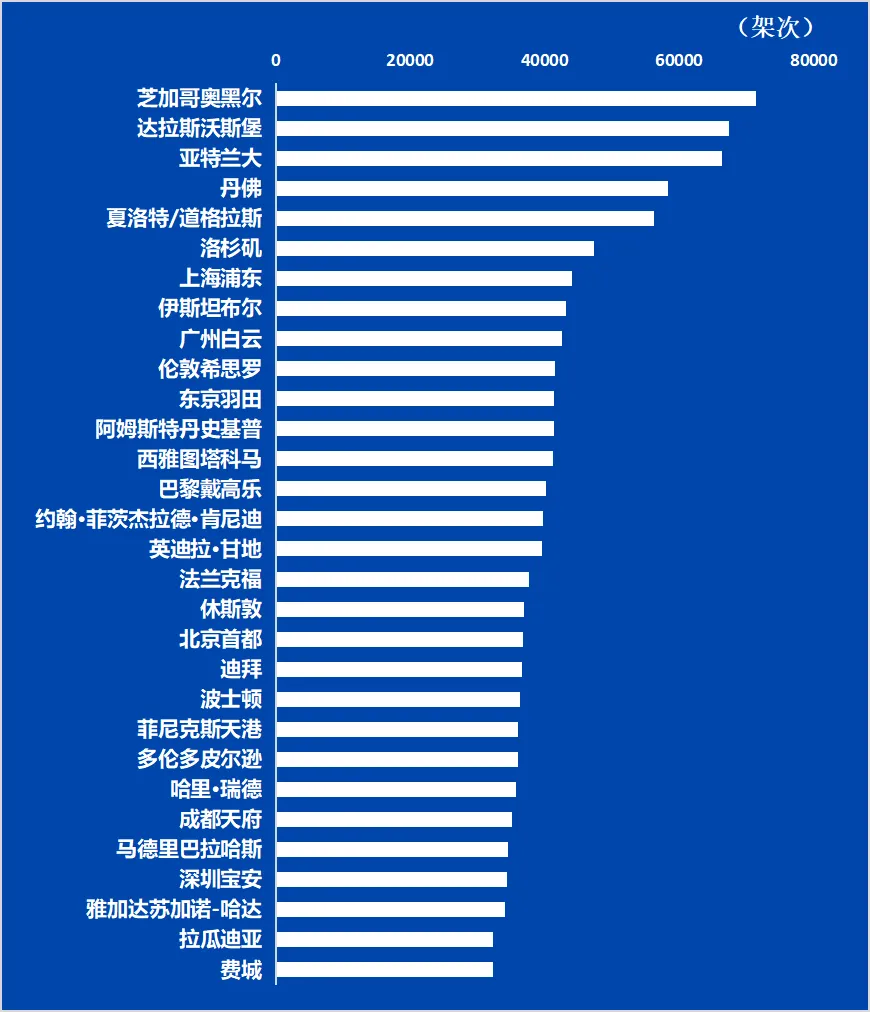

我们先来看看市场需求。24年开始,航空市场已经开启一个自然增长的状态,国际航空市场虽然恢复不及预期,但也在持续增长。站在中长期的角度看,我们航空市场将会增长相当长时间。美国航空2024年8月投放座位数约为2087万座,位居全球航司投放运力TOP30榜单首位。中国7家航司上榜,运力占比21%。美国有7家航司上榜,运力占比36%。按起降架次看,全球30大机场, 美国14家机场上榜,架次占比52%。而美国人口只有中国的四分之一,从这个角度,我们还是有增长潜力的。

中国高铁虽然较美国普及,但500-800公里之上的旅途,航空运输在成本、时间、灵活性上还是具有较大的优势,如“北京-上海”间,高铁班次全国最密,但航空班次同样是全国最密的,并未因高铁存在而减少航班;国际旅行更是如此。所以未来相当长时间,我们的航空运输量会持续自然增长。

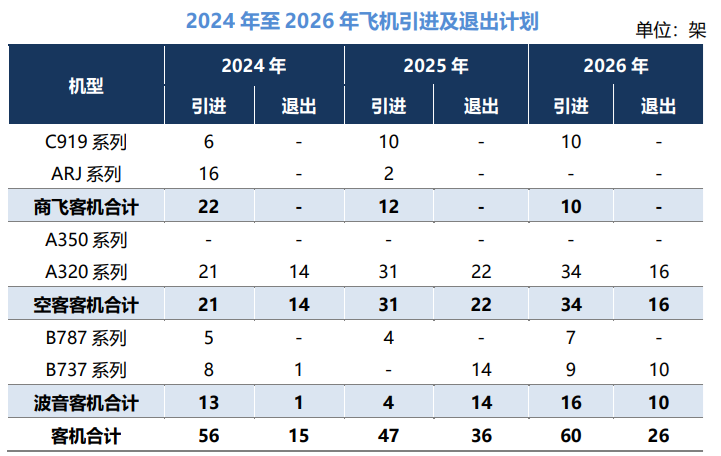

谈完了需求,再谈谈供给。三年疫情,加上连续亏损,各航司未来数年,运力增长会十分有限,这一方面是各航司客机新采购量有限,二是空客、波音飞机交付能力有限。以东方航空为例,近几年运力规划如下图:

我们可看到,24年东航新增飞机41架,增长较多,这些均是疫情前的订单;25年规划新增11架,26年规划新增34架,根据已有合同,27年新增飞机只有个位数,这些大多是商情期间的订单。其它航司情况基本类似,从25年开始,各航司新增飞机数量不超过已有飞机数量的5%,而旅客运输量未来数年的自然增长估计在10%左右,加上国际航班的恢复,增加量可能会更多。

通过以上的宏观层面的分析你可看出,未来整个航空市场供求关系会趋于平衡,甚至是一种供给略受限的紧平衡,这会支撑未来三五年机票价格中枢上移。

再从微观上看,由于24年航班安排多了,许多航司吃了亏,未来一年航班安排会更谨慎,不会盲目乐观,会更多地考虑供给与需求的平衡,从而对票价形成支撑。这种情况与23-24后情况正好相反。吉祥航空24年7-8月国内市场运力投放就较23年同期减少,其它航司增加也不多,就是这种主动调整的结果。25年,这种调整方式会继续。

当然,飞机票价的变化影响因素太多,但不会如花旗、大华所言,一直“量涨价淡”,更多的可能会形成盈亏平衡。

多重因素会提升航司的盈利

油价

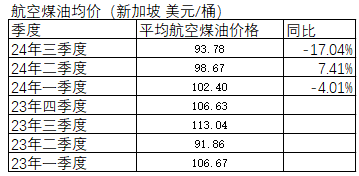

航空公司运营成本最大的一块是燃油,东航约占36%,吉祥约占38%。进入24年三季度,航空煤油价格持续下跌。据国家商务部网站信息,国际航油价格统计如下:

24年三季度新加坡航空煤油价格平均为93.78美元/桶(至9月13号),同比23年三季度已经下跌了17%,由于目前的价格只有80出点头,上涨动力明显不足,故24年整个三季度国际航空煤油价格会同降18%左右。按东航的23年年报表述,“在不考虑燃油附加费等因素调整的情况下,基于2023 年实际运行航班用油量,如平均航油价格上升或下降 5%,公司航油成本将上升或下降约人民币20.55 亿元”。按吉祥中报的表述,“截止 2024 年 6 月 30 日,如果本公司半年度平均采购航油价格上涨或下降 5%,其它因素保 持不变,则本公司的净利润会减少或增加约 13,254.43 万元”。可见油价会极大地影响航司的利润。

汇率

按东航23年年报表述,美元贬值1%,会增厚东航净利2.97亿元,按吉祥24年中报表述,美元贬值1%,会增厚吉祥净利0.57亿元,这个影响也不小。

美元利率

按东航23年年报表述,美元利率下降25个基点,会增厚东航净利2.31亿元,按吉祥24年中报表述,美元利率下降100个基点,会增厚吉祥净利0.83亿元,而且这个影响是长期,不象汇率的影响是一次性的。

客座率、飞机利用率

客座率会极大地影响公司营收与盈利。

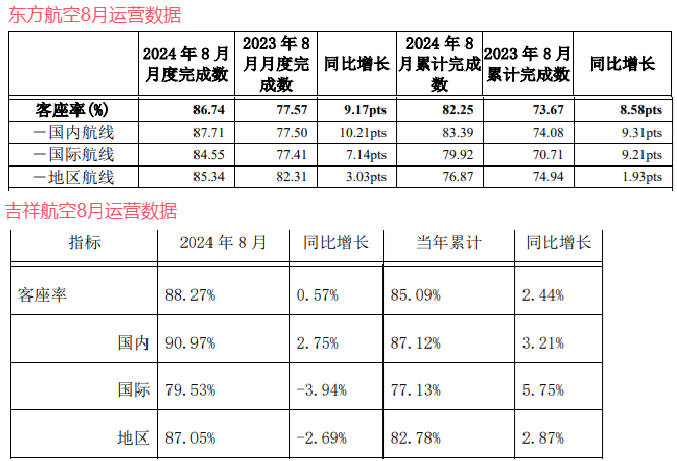

从8月数据看,东航客座率提升近10%,可以对冲票价10%的下跌;吉祥由于23年基数相对较高,客座率提升有限,但也在提升。

据民航局信息,23年8月,吉祥航整体飞机利用率(9.83小时/天)、窄体机利用率(9.67小时/天)、宽体机利用率(11.57小时/天)均排名第一。

其实,包括东航在内的各航司,24年三季度的飞机利用率都有提升,约提升10%,这又可对冲约5%左右的票价下跌。

从以上的析我们可看出,站在中期以上的角度看,机票价格是有保障的,航空公司的盈利更是有保证的。最大的不确定性是24年四季度,由于航班已经基本排定,运力大概率超需求,会继续压低票价;加上宏观经济不很景气,百姓对价格愈加敏感,但真实情况是无法预知的。由于油价、汇率、美息对航司友好,三大航空24年三季度盈利情况可能比市场预计的好很多,全年整体扭亏是值得期待的。相对三大航空,春秋、吉祥为代表的民营航司,由于运营效率高,吉祥加上增加的国际业务量超预期,24年的盈利更有保障。

$中国东航(SH600115)$$中国国航(SH601111)$$吉祥航空(SH603885)$

本文作者可以追加内容哦 !