产品升级和出海,是当前打得火热的扫地机器人市场的增长良方。

9月前后,石头科技石头科技先后推出了洗地机A30系列——A30Pro和A30两款产品扫拖地机器人、分子筛洗烘一体机、迷你洗烘一体机等数款新品。

出海方面,根据石头科技半年报,其海外营收接近23亿元,占石头科技营收的52%,已经接近科沃斯28.45亿元的海外营收。

从一个追赶者的角度来看,石头科技十分合格,在这两年扫地机器人市场相对萎靡的状态下实现了快速增长。尤其是2023年用科沃斯一半左右的营收,创造了科沃斯3倍的利润。

这背后石头科技是做对了什么?又面临着哪些问题呢?

01 剑指第一

石头科技,成立于2014年,主要产品涵盖智能扫地机器人、洗地机、洗烘一体机以及其他智能家居设备,曾经和一哥科沃斯由数倍的营收差距,现在眼看着越追越近。

2024年上半年,石头科技实现营业收入44.16亿元,同比增长30.90%。归属于母公司所有者的净利润达到11.2亿元,同比增长51.57%。营业收入和科沃斯的差距已经从去年的一倍下降至一半左右。

在净利润方面,石头科技自2023年第二季度起连续五个季度超越科沃斯。科沃斯的净利润在2023年持续下降,全年净利润降幅接近64%,直至今年第一季度才开始出现回升迹象。

尽管科沃斯在成立时间、经营规模、员工数量等方面均优于石头科技,但成立10年的石头科技在市值和盈利能力方面显然更胜一筹,其发展速度已超越了26岁的科沃斯。

对于2023年利润表现不佳,科沃斯在年报中解释称,国内消费市场整体复苏乏力,行业竞争加剧,加之公司在国内市场中低价格段的产品布局缺失,以及对新业务领域的显著投入,共同导致了公司整体利润的下降。

科沃斯把主要原因归结于国内消费市场乏力,但显然石头科技并没有受到太大影响。两者作为清洁市场的龙一龙二,这种不同很大程度上归结于经营策略存在显著差异。

首先是科沃斯长期以来重视线下销售渠道的发展。2024年上半年,科沃斯品牌在国内线下市场实现的销售收入占其国内销售收入的33.5%;添可品牌在国内线下市场实现的销售收入占其国内销售收入的26.0%。

截至今年上半年末,科沃斯和添可品牌已在全国铺设近7000家线下销售网点,并在上海、南京、青岛、长沙、杭州等核心城市落地“科沃斯和添可”双品牌旗舰店33家,预计年末规模将突破100家。

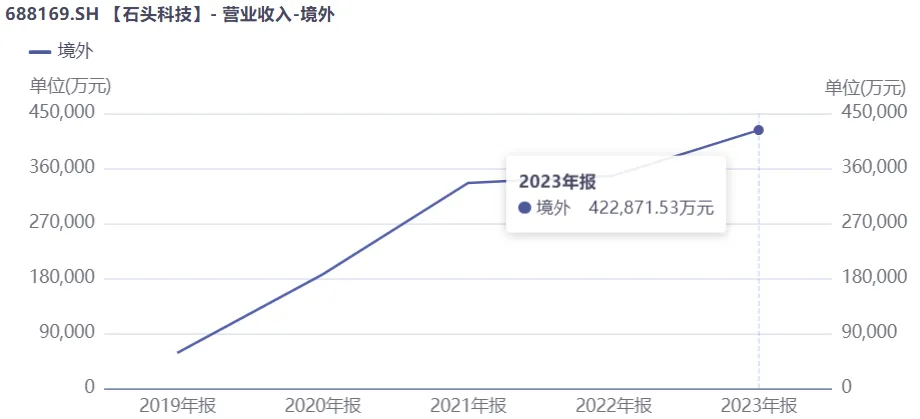

相比之下,石头科技起家于线上销售渠道。据财报披露,公司与各电商平台深度合作,充分利用平台流量,并积极运用创新营销策略和精准市场调研,以提高营销效率和市场响应速度,截至2023年年底,石头科技在扫地机器人线上市场已经接近四分之一的市场占有率。

除了线上渠道,石头科技近年来也开始加强线下销售渠道的布局,在国内通过经销方式,在部分核心城市商圈开设了约100家线验店,但当前按线下渠道明显不能跟科沃斯同日而语。

在大规模铺设线下渠道,必然导致其销售费用长期处于高位。财报显示,科沃斯今年上半年销售费用为20.4亿元,占营收比例为29.27%。与石头科技上半年8.9亿元的销售费用相比,科沃斯的销售费用是其两倍多,却换来的是营业收入的下降,实在是令人大跌眼镜。

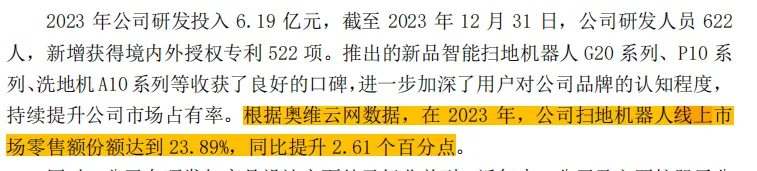

如果销售费用的高低,代表了各自在产品渠道方面的不同,那在研发费用投入方面,则代表了对未来产品技术储备的态度。

今年上半年,科沃斯研发费用同比增长14.22%,约为4.45亿元;而石头科技的研发费用增长更加明显,同比增长42.92%,达到4.1亿元。可以看出,石头科技在营收和科沃斯相差有一半左右时,但研发费用已经赶上了。

智能清洁电器行业是一个技术驱动性强、市场需求日益增长、市场竞争激烈的行业,为满足不同消费者的需求,产品种类和功能正变得日益多样化。在激烈的市场竞争中,高额的研发投入是确保公司产品迭代紧跟行业发展趋势、满足客户对产品创新需求的关键。石头科技的高强度科研投入,或许是其剑指第一的底气所在。

02 蛟龙出海

石头科技对科沃斯的十年的猛追之路,和小米有分不开的关系。

石头科技曾经作为小米生态链的早期成员之一,它不仅获得了小米集团的资金支持,还承接了大量订单。2016年,公司凭借为小米定制的米家智能扫地机器人一炮而红,迅速在市场上获得了广泛的认可。

随着名声的提升,石头科技的雄心也逐渐显露。它在继续为小米代工的同时,也开始积极培育自己的品牌,并曾公开提出减少对小米的依赖。

在2016年至2019年期间,石头科技的营收从1.83亿元增长至42.05亿元,净利润从亏损0.11亿元增长至7.83亿元。小米对石头科技的营收贡献率也从100%降至34%。

尽管石头科技对小米订单的依赖逐年减少,小米依然是其重要的客户之一。2020年2月,石头科技成功在上海证券交易所科创板上市。当年,小米为石头科技贡献的订单金额为4.2亿元,占其营收的比重降至9%。而到了今年上半年,这一数字仅为40.88万元。

但是在失去小米系的支持后,石头科技并未陷入业绩困境。在经历了一段时间的增速放缓后,公司迅速找到了新的增长点——海外市场。

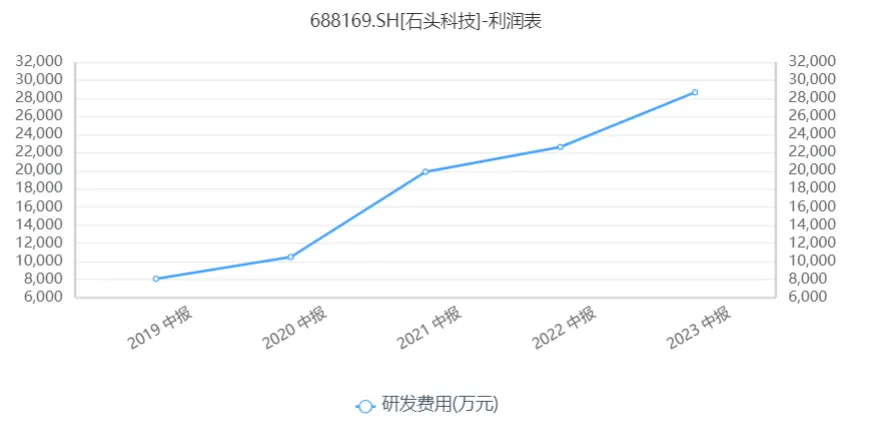

根据财报数据显示,2019年石头科技的海外业务营收为5.81亿元,而到了2023年末,该板块的营收已增长至42.29亿元,与国内业务营收相比已不相上下。

石头科技在尝到海外市场的甜头后,加快了其国际化步伐,并重点发展美国、欧洲及亚太市场。截至目前,石头科技已在多个国家和地区设立了海外公司,并在美国Amazon、Home Depot、Target、Bestbuy、WalMart等线上平台开设了线上品牌专卖店。

得益于这些举措,今年上半年,石头科技再次取得了不俗的成绩。财报数据显示,上半年石头科技实现营收44.16亿元,同比增长30.9%;归母净利润11.2亿元,同比增长51.57%。其中,海外业务实现营收22.94亿元,比国内业务营收还多出1.72亿元。

03 护城河不够深

虽然石头科技近两年营收增长和出海都超出预期,但却无法解决当下扫地机器人的核心问题——同质化严重。

消费者在相同价位的不同品牌产品中往往难以感受到明显的使用体验差异。这就造成了当前扫地机器人的整体使用体验较低,技术难点和用户痛点较多,难以界定哪个企业的产品明显优于其他企业,就出现了扫地机器人“同质化”的现象。同时,伴随着“同质化”的是专利战。

今年8月20日,石头科技受到德国法院颁布的禁令,主要涉及拖布专利问题。此外,有消息透露,德国亚马逊已将部分石头科技产品下架。

实际上,石头科技与追觅科技之间的专利纠纷由来已久。石头科技与追觅科技均起源于小米生态链。然而,从加入小米生态链的时间顺序来看,两者似乎注定要形成对立的局面。

追觅科技于2017年成立后不久便加入小米生态链,并在石头科技实施“去小米化”策略的背景下,成功地填补了空缺。这标志着两者之间矛盾的开始。

从双方的争议来看,主要集中在专利领域。根据天眼查的数据,截至当前,在与石头科技相关的20多起司法案件中,近一半都是涉及侵害发明专利权纠纷;其中三分之一左右的案件与追觅科技有关。

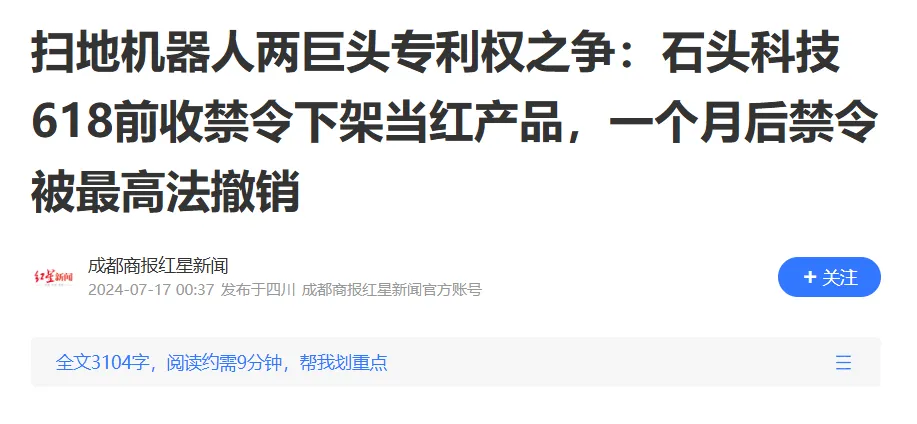

在今年“618”前夕,追觅科技再次以侵犯专利为由,将石头科技的两款扫地机器人P10 pro和P10S pro告上泉州市中级人民法院,并申请诉前保全措施——向法院申请裁定禁止销售这两款产品,法院支持了这一申请,随后这两款产品在各大电商平台下架。

对涉案诉前行为保全裁定不服的石头科技,向最高人民法院申请复议,并请求撤销该诉前行为保全裁定,最高法裁定支持了石头科技的请求,涉诉的两款产品得以重新销售,但已错过了“618”大型促销活动。

目前,石头科技与追觅科技之间的专利之争仍在持续,随着双方业务的国际化布局,这场战火已从国内蔓延至国外。

对于剑指龙头的石头科技来说,不管是国际市场还是国内市场,想要成为老大,就必须面对产品同质化的问题。

从当下的市场情况来看,要么加大科研投入,尤其是AI方向的投入,深挖不同于后来者的技术“护城河”,要么在产品造型、营销等方面下苦功夫,要么打响自身品牌,做品牌延伸。虽然哪一条路都不是好走的,但走下去,才有成为“一哥”的希望。

本文作者可以追加内容哦 !