张君面临业绩难以提振和流动性风险叠加的双重考验。

文/每日财报 栗佳

自2021年8月三峡人寿公告黎已铭不再担任公司董事长职务至今,该公司董事长之位已经空缺三年之久,总经理更是“缺位”近六年。

而近期监管部门一则人事批准函的下发,才让三峡人寿董事长空缺三年之久得以填补。

9月6日,国家金融监督管理总局重庆监管局发布任职资格批复显示,核准张君三峡人寿保险股份有限公司董事、董事长的任职资格。

此外,在此次任命批准函件中,还有两点值得我们格外关注。一是,金融监管总局重庆监管局明确指出,三峡人寿应要求张君等核准任职资格的人员,严格遵守相关金融监管规定,并及时向监管机构报告其履职状况。二是,三峡人寿有责任督促新任董事长持续深化对经济金融法律法规的学习,全面熟悉并掌握岗位职责,以确保其能够忠实、勤勉地履行职责。

从观察者角度来看,以上两点要求,不仅充分体现了监管机构对三峡人寿新董事长张君专业素养和职业操守的高度重视,而且更为重要的是,也间接透露出对该公司“一把手”尘埃落定后其内部风控管理的长期审视监督。

新“掌舵手”来自国资,有何深层用意?

张君为人低调,市场上有关其履职经历比较少。据了解,张君的职业生涯一直围绕在重庆地区,并且曾在当地国资背景下的多个企业和事业单位任职,涵盖了多个重要机构和岗位。

张君拥有硕士学位,经济师职称,曾在2021年7月份,开始担任重庆市不动产融资担保有限责任公司法定代表人,直至2022年2月份卸任。而该公司背后所站着的正是国有独资重庆市住建投资有限公司。

作为重庆不动产融资担保公司的控股股东,重庆住建投资公司也是张君职业生涯中极为重要的一站。公开信息显示,在张君离开重庆不动产融资担保公司后不久,就正式于2022年3月份担任了重庆住建投资公司法定代表人,全权负责公司内部人事管理和战略投资规划等事宜,并一直任职至今。

此外,张君的职业生涯还包括曾在重庆两江新区财政局任职,这进一步丰富了其在政府金融部门的履职经验,结合此前经历来看,也显示出了他在国资金融企业和政府公共事务管理双重领域上的专业能力和领导才能。

值得一提的是,如今张君来到三峡人寿,同样是在重庆国资下展业经验的延续,要知道重庆国资一直在加强对三峡人寿的控制力度。

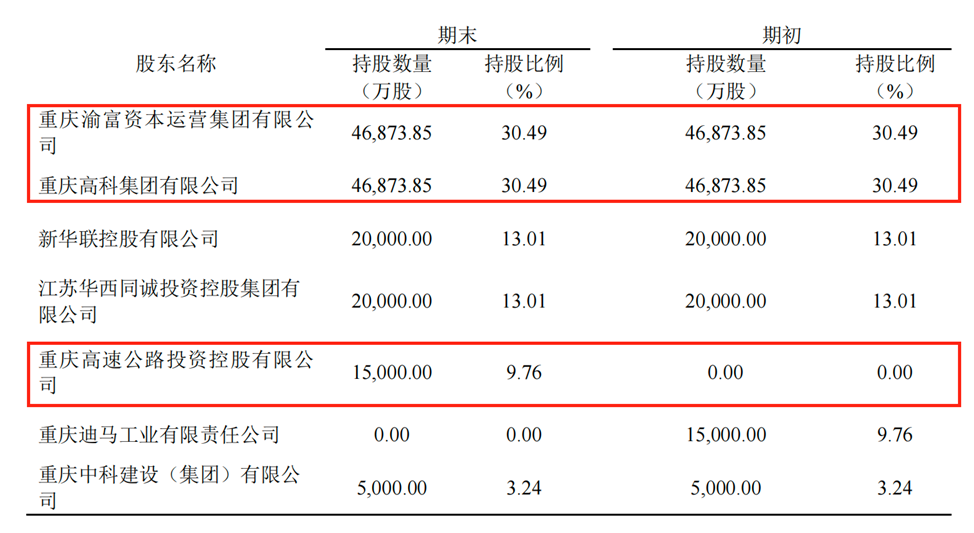

经过去年12月三峡人寿注册资本从10亿元增加至约15.37亿元增资完成后,该公司现有重庆国资属性的股东中,渝富资本和重庆高科均各持有30.49%股权,并列为第一大股东。其中,渝富资本为重庆国资委旗下重庆渝富控股集团有限公司的全资子公司,重庆高科为重庆两江新区管理委员会旗下重庆两江新区产业发展集团有限公司的全资子公司。

而就在刚刚过去的6月份,监管部门正式批复同意三峡人寿股东迪马工业将所持1.5亿股股份转让给重庆高速投资。转让完成后,迪马工业则全面退出不再持有三峡人寿股份,重庆高速投资则成功入主,成为该公司第五大股东。

据悉,重庆高速投资的实控人正是重庆国资委,也就是说,根据三峡人寿如今的股权结构,渝富资本、重庆高科和重庆高速投资,这三家重庆国资股东合计持有该公司超七成股份,高达70.74%。

不难发现,结合此次新任董事长同样拥有非常深厚的国资背景这一情况来看,随着张君的加入,一方面透露出重庆国资对其上任后扭转三峡人寿业绩,带领公司走上长期稳健经营发展道路给予了厚望;而另一方面更深层次的用意,则是通过扩张股权和任命高管人事来内外“两手抓”,进一步提升重庆国资对三峡人寿的话语权和掌控权。

保费规模持续收缩,仍深陷亏损泥潭

随着缺位三年之久的董事长一职人选的最终落定,也让市场关注的重心聚焦在了三峡人寿经营发展层面上。

自成立以来,三峡人寿七年时间里总计亏损额度高达7.38亿元,而且保费收入也在开“倒车”,尤其是从2020年开始,其保险业务收入就一直处于滑坡态势,从当年的11.02亿元最高位,逐年都在下降,到2023年末之时,三峡人寿的保费规模已经缩表至了4.06亿元,相较于2020年的制高点,降幅竟比腰斩还厉害。

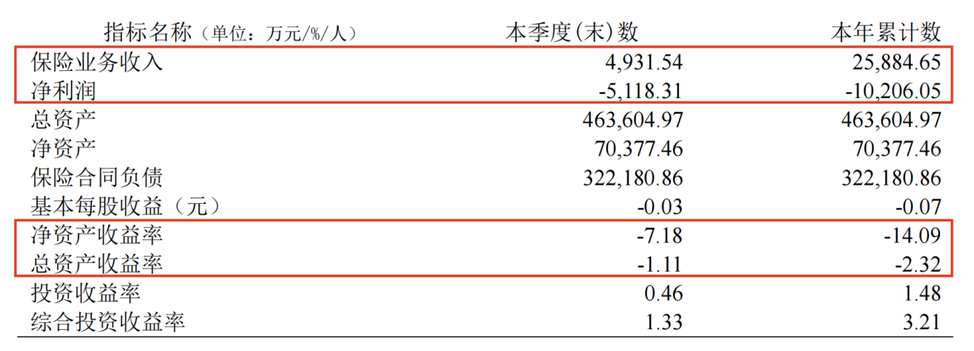

而到了今年上半年,三峡人寿的业绩情况依旧未能让人满意。根据其最新披露的第二季度偿付能力报告,截至2024年6月末,该公司取得的保费收入为2.59亿元,较去年同期的3.24亿元大幅下降了20.06%。其中,第一季度的保费规模为2.1亿元,同比下降17.97%;第二季度仅为0.49亿元,同比下滑27.94%。

净利润方面,今年以来该公司也未能如愿盈利,仍深陷亏损泥潭中。数据显示,今年上半年三峡人寿亏损掉了1.02亿元,相比于去年同期的-0.86亿元,亏损幅度有所收窄。此外,净资产收益率和总资产收益率也全部为负值,分别为-14.09%、-2.32%。

与同行对比来看,今年上半年三峡人寿的业绩已经掉至末尾,在60家非上市寿险公司上半年业绩排行榜单中,其保险业务收入排至倒数第三,仅高于华汇人寿和恒安标准养老;净利润亏损数值在29家录得净亏损的险企中同样不容乐观。

值得注意的是,三峡人寿业绩承压下行的背后,也让旗下产品稳健经营的能力遭受到了。官网在售质疑。保险产品列表显示,三峡人寿目前在售的保险产品仅有41款,产品类型较为单一,主要为意外伤害保险、医疗保险等。

然而,与之截然相反的却是目前该公司已经停售的产品达到了76款,涵盖了多款险种。其中,单单在2023年7月31日,三峡人寿根据公司业务管理安排,就停止销售了旗下17款保险产品,包括多款分红险、年金险、寿险等储蓄理财型保险。而后又在今年8月31日,为贯彻落实《国家金融监督管理总局关于健全人身保险产品定价机制的通知》,三峡人寿还不得不停止销售了旗下共计13款保险产品。

风险评级未过关,流动性风险敞口加剧

当然,除了经营业绩之外,偿付能力问题同样不容忽视,要知道核心偿付能力充足率以及综合偿付能力充足率是衡量一家保险公司稳健经营能力的重要指标,这于当下的一众中小险企来说至关重要。

数据显示,截至今年二季度末,三峡人寿核心、综合偿付能力充足率分别为149.09%、161.39%,分别较上个季度+24.18pt、-9.42pt,均满足监管要求。

不过,以“风险综合评级”来衡量,三峡人寿的风险综合评级极其危险,已经降至监管红线的水平,其最新风险综合评级结果为D。

拉长周期来看,自2022年一季度起,该公司的风险综合评价等级从稳健的B级持续下滑至较为脆弱的C级。进入到2023年,这一趋势并未得到缓解,反而还进一步恶化,2023年一季度风险等级直接降至风险较高的D级,并一直维持至今。

也就是说,虽然这期间三峡人寿通过增资壮大了注册资本,使得自身偿付能力充足率得到一定的提升,但其风险综合评级却一直未有改善,已连续9个季度处于风险较高水平,目前仍属于偿付能力不达标的险企。

而根据监管政策,对于核心偿付能力充足率和综合偿付能力充足率达标,但操作风险、战略风险、声誉风险、流动性风险中某一类或某几类风险较大或严重的C类和D类保险公司,国家金融监管总局及其派出机构应根据风险成因和风险程度,采取针对性的监管措施。

实际上,目前三峡人寿陷入偿付能力不达标的窘境和面临的风险,我们也能从公司流动性监管指标中可感知一二。

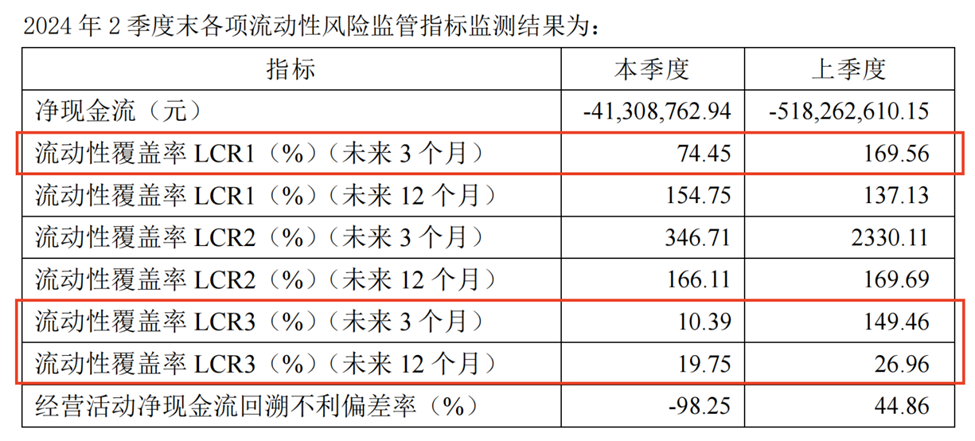

偿付能力报告数据显示,截至2024年二季度末,三峡人寿未来3个月流动性覆盖率LCR1已经降至了74.45%,较上个季度大幅缩减了95.11个百分点;未来3个月及12个月流动性覆盖率LCR3分别仅为10.39%、19.75%,较上个季度分别下降了139.07个百分点、7.21个百分点。

根据《偿付能力监管规则第13号-流动性风险》监管要求,基本情景下公司整体流动性覆盖率(LCR1) 不低于100%;压力情景下公司整体流动性覆盖率(LCR2)不低于100%;压力情景下不考虑资产变现情况的流动性覆盖率 (LCR3)不低于50%。

可以明显看到,如今三峡人寿流动性覆盖率LCR1(未来三个月)和LCR3(未来 3/12 个月)的指标数值,均低于监管要求。

对此,三峡人寿在偿付能力报告中也做出了解释,声称主要是由于公司在未来3个月有大量满期给付,现金流入无法覆盖现金流出所致,如若考虑变现资产则可满足流动性需求。

而为了保持公司的健康发展,使公司能够应对极端压力下的流动性需求,三峡人寿也表示拟采取以下措施来做改善:

在保证总资产收益率的要求下,公司将配置适量优质流动性资产,包括现金、货币基金、短期存款等,来保证自身流动性资产比例不低于总资产的5%,以依仗这些优质流动性资产来满足公司可以预期到的退保、大额赔付、满期给付情况。即使未来退保率、赔付率突然上升,该类资产也基本能够满足未来的支付需求。

在业绩难以提振和流动性风险叠加的双重考验下,三峡人寿能否在国资股东和拥有国资背景新任“一把手”张君的带领下,一一克服掉这些挑战,值得我们长期关注。

本文作者可以追加内容哦 !