美联储周三将基准利率下调50个基点(0.5个百分点),正式启动疫情爆发以来的首个宽松周期。

美债今天为何还跌了?

原本以为只降息25个基点,属于预期落地,不太利于美债。

没想到今天大幅降息50个基点后,美债价格还在跌。。

TLT(iShares 20+ Year Treasury Bond ETF)今天直接跌了1.24%。

$美元债LOF(SH501300)$今天也跌了不少~~

今天美国十年期国债收益率继续走高。

原因可能有2个。

1、 对“本轮完整周期降息幅度”的最新预测不及之前的预期

昨晚会议后更新的“点阵图”显示:2024年还将再次降息2次合计50个基点,2025年降息4次合计100个基点,2026年最后再降息2次合计50和基点,再加上本次降息的50个基点,本轮降息周期的幅度合计为250个基点。

也就是说,最新预期是到2026年累计降息250个基点,而之前的预期是在2025年9月就会累计降息250个基点。最新的整体降息预期是明显低于之前的。

拉长时间来看,从4月末降息预期上升以来,即便算上今天的跌幅,至今近5个月来,TLT涨幅也有14.55%。

根据今天“美国十年期国债收益率上涨+TLT大跌”来看,我猜测,今年美债涨幅,大概率是已经price in了未来一年大幅降息的预期了。

短期来看,美债价格就开始走均值回归逻辑,要消化掉之前对整个降息周期的强预期。

2、担心大幅降息可能增加通胀风险

结合美国“宽财政+宽货币”的政策来看,市场担心通胀重新抬头。

扩张的财政本来就具有提振经济的效果,再加上美联储为了压低失业率而采取更大幅度的降息,那么需求的反弹可能再次推高通胀。

美债再次大涨的可能性高吗?

美债价格后面还想要继续大涨的话,得有更强的降息预期出来,比如美国经济数据继续拉胯,市场再次点燃对美国经济硬着陆的预期。

这就要来看看这次降息50个基点的原因了。

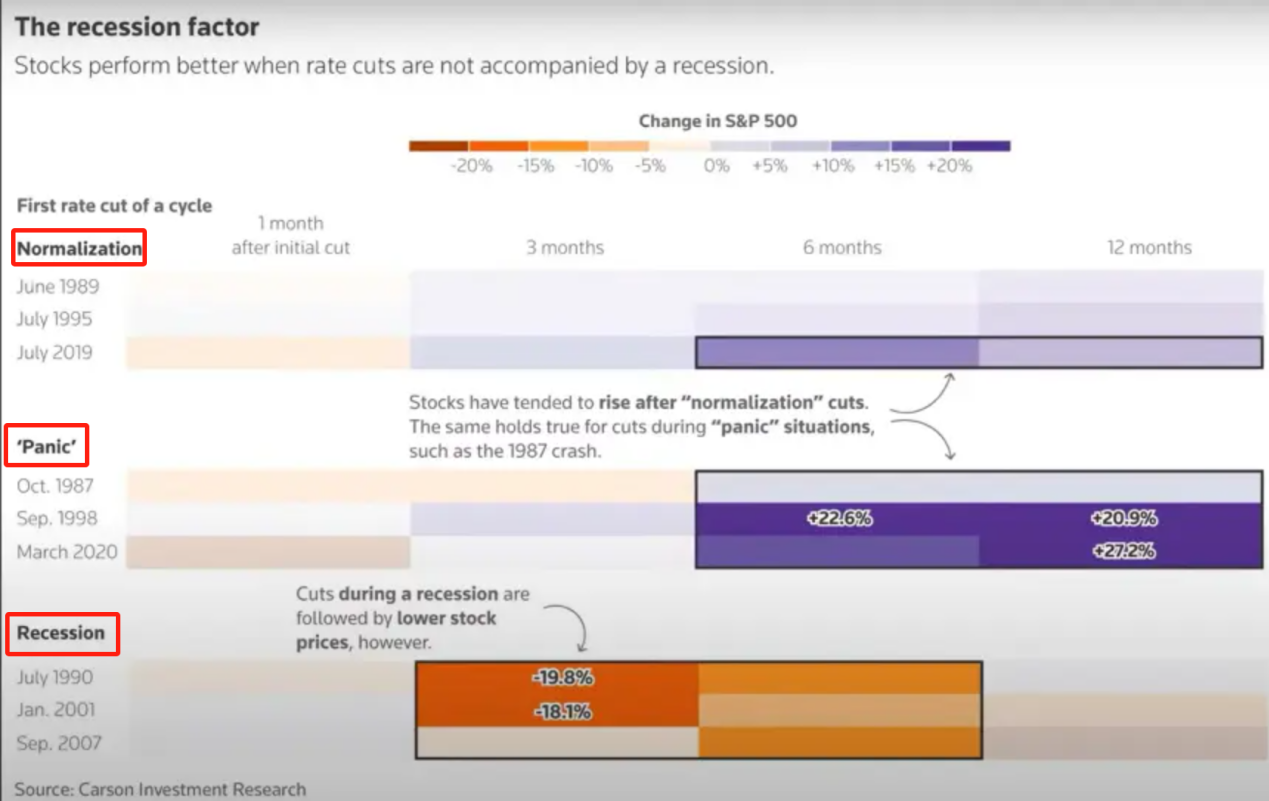

如下图所示,美联储降息通常有3种原因:

原因1:Normalization(常规化降息)

比如,通货率已经从高通胀降低到了合理水平,于是自然而然按部就班开启常规化降息,从原本高利率逐步降低到适度利率。类似我们最近听到的“预防性降息”。

常规化降息年份:1989、1995、2019

原因2:Panic(恐慌降息)

比如2020年的新冠疫情来袭,临时开会迅速降息。

恐慌降息年份:1987、1998、2020

原因3:Recession(经济衰退降息)

顾名思义,就是发现经济要进入衰退期了,不得不采取降息。

衰退降息年份:1990年、01年(科技泡沫)、07年(金融危机)

目前分歧集中在1和3。

认同3的人认为这次激进降息50个基点就是因为美联储看到了更多不好的经济数据。

认同1的人认为这就是一次预防性降息,降息50个基点能更好避免经济衰退。

于是乎,美国接下来公布的经济数据(主要是劳动力市场数据)就很关键了。

如果这次“激进降息50个基点+经济数据持续拉胯”,说明美国这次可能还真是情况3;那么“硬着陆”预期又会抬升,美债短期就可能再次上涨。

如果这次“激进降息50个基点+经济数据有所好转”,说明是情况1,那么继续走“软着陆”逻辑,美元债基可能进入区间震荡。

这次降息50的基点,我看到还有一种猜测——有利于民主党连任。

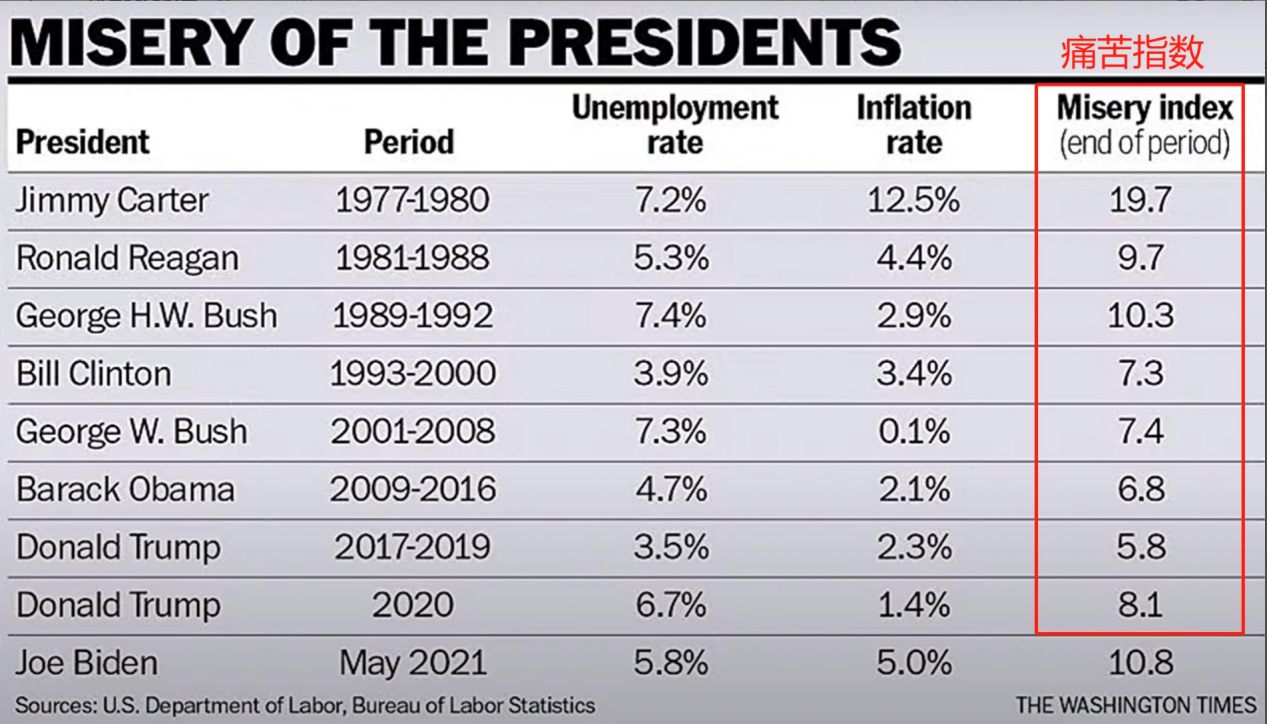

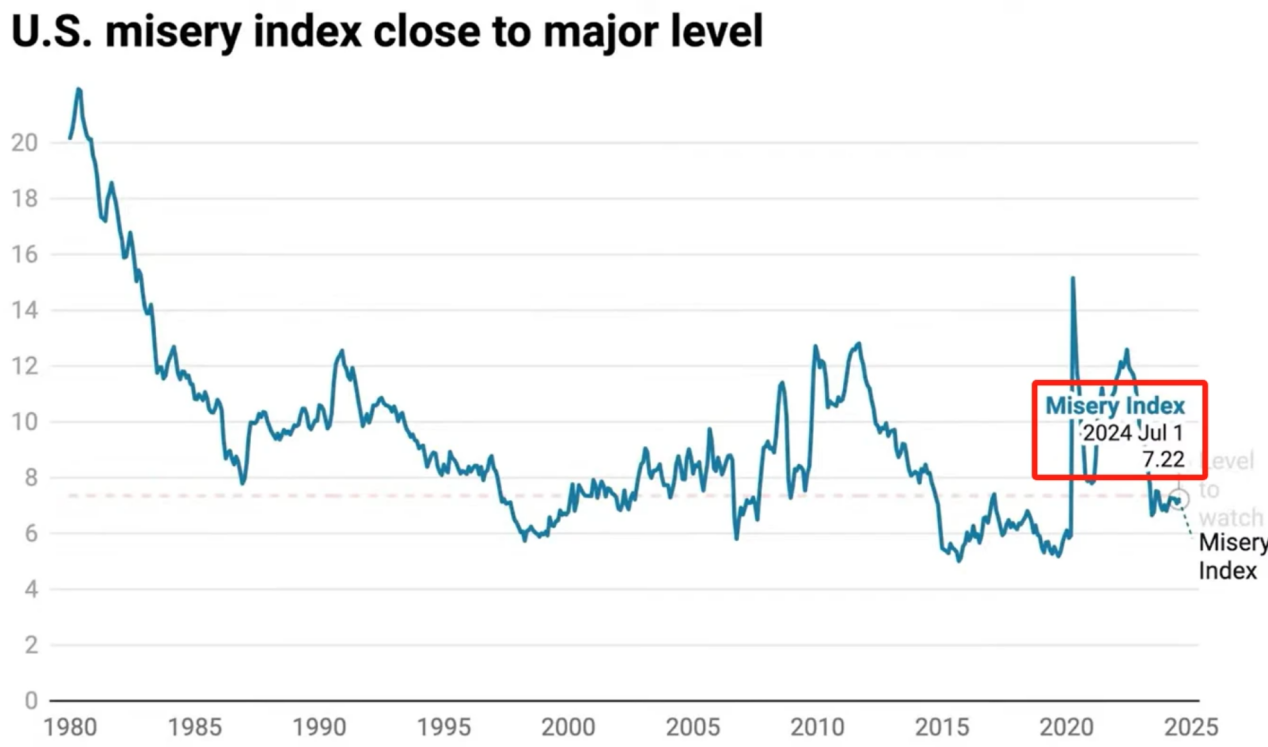

有人整理了之前几次美国大选时,美国“痛苦指数”的情况(痛苦指数=通胀率+失业率)

当痛苦指数超过8%时,民意压力就比较大了。

目前最新痛苦指数在7.2%,刚好在临界点。

所以有人猜测目前继续大幅降息,把通胀率和失业率都往下降降,以降息痛苦指数,提升民主党连任的可能性。

基于以上,我的美债基金操作想法

1、如果已经持有美元债基

对于之前已经买了不少美元债基的,就不要再买了,美元债近期波动肯定加大。

我在8月发的文章《关于美元债基,最新的几点发现和思考》中给大家总结了上一轮降息周期中,3只美元债基的走势规律:

均在加息末期就开始涨,等真正开始第一次降息时,已经涨了一大半,后续继续上涨的幅度就不是特别多了。

均在“最后一次降息”后见顶,这可以作为我们未来卖出手中美债基金的一个参考时间点。一旦确认是降息末期了,卖出一定要果断。

其实,距离上一次美联储最后一次加息(2023年7月)已经过去一年多了,也就是说,“降息预期”也发酵有一年了,目前美元债价格很可能已经阶段性见顶,我今天先减仓了大概20%-25%的美元债基仓位,留大部分仓位继续观察,期待可以享受完整轮降息周期。

2、未持有美元债基

美国公布数据喜欢做“预期管理”,今年来,市场对降息与否&降息幅度的分歧一直是很大的,究其原因还是公布的数据忽高忽低。

因此,即便最新的对本轮降息周期整体的预期不及之前,但是,接下来一年,美国经济数据具体会如何变化,谁也说不清楚。

总之,对于还没有买美元债基的,其实可以抱着“股债大类资产配置”的理念,趁这次美债均值回归,可以逐步加点仓位作为分散配置。一是因为美债的高利息还是在的,二是万一接下来美国公布数据又不好了,美元债就会再次上涨。

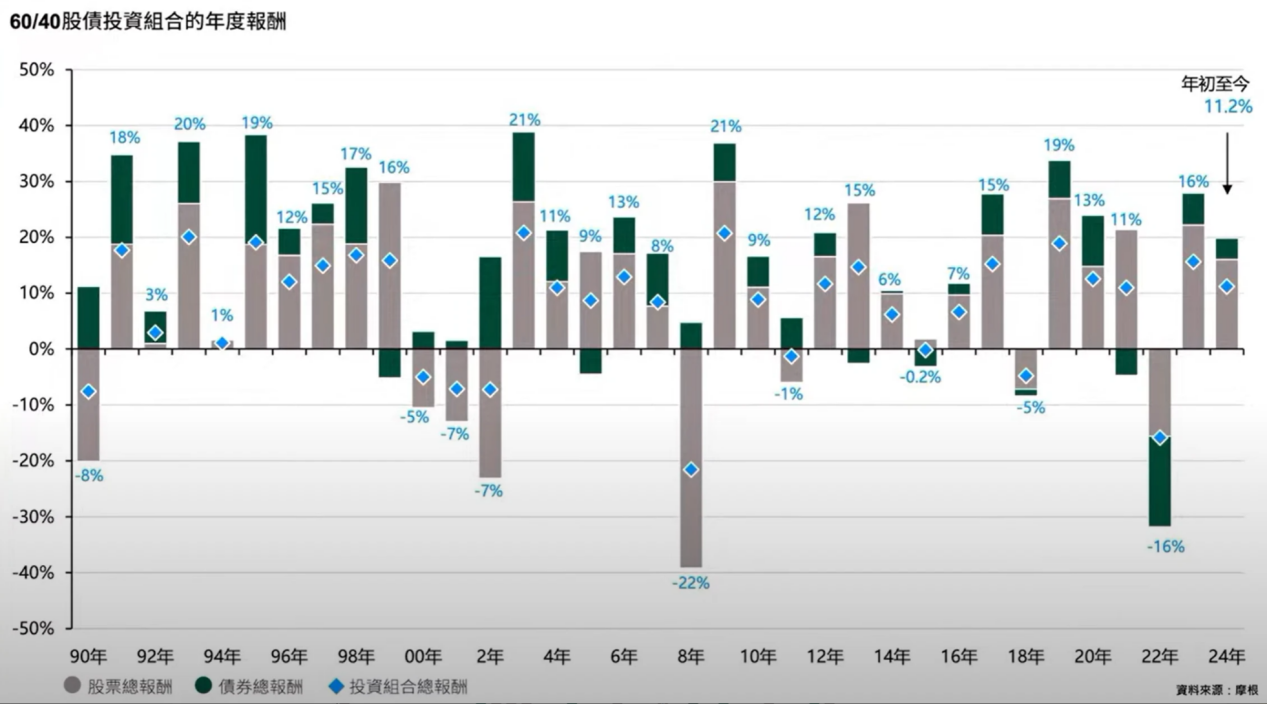

摩根做过一次数据回测,将美股和美债按照6:4配置,长期来看,收益率还是不错的。而且,美债绝大部分时间,还是正收益。

美股

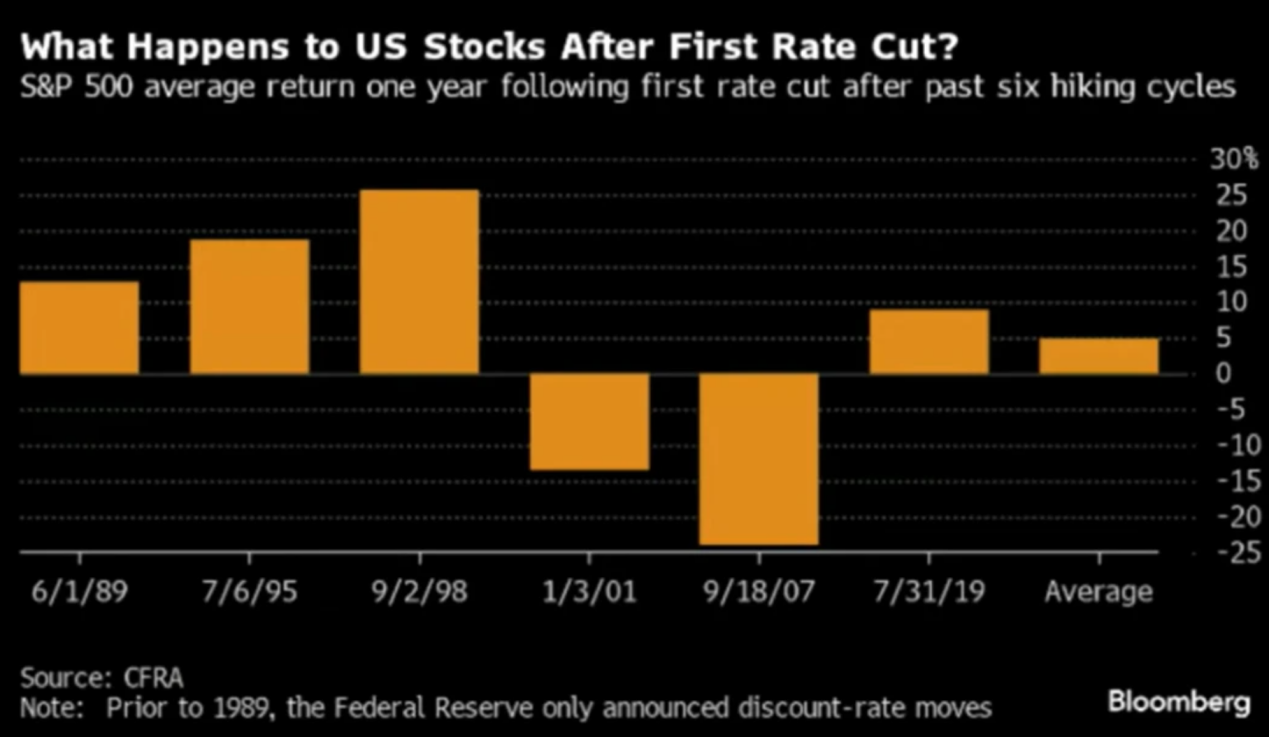

根据彭博社数据:在过去6次降息周期中,当美联储开始第一次降息后,接下来的一年内,美股有4次出现了上涨,2次出现下跌。

其中,美股下跌的2次是“01年科技泡沫”与“07年金融危机”,刚好对应前面提到的美联储降息的第3种情况Recession(经济衰退降息)。

就目前我看到的一些专家分析的观点,大部分还是倾向目前的情况更类似于第1种(常规化的预防性降息),大都倾向认为以美国当前公布出来的经济数据来看,还远没有到当年金融危机的底部。所以,目前很多专家的观点是认为更利好美股$纳指科技ETF(SZ159509)$和$纳斯达克ETF(SH513300)$。

@股吧话题 #美联储降息50基点,市场影响几何?##贵州茅台还香吗?何时触底反弹?##金价再创历史新高#

本文作者可以追加内容哦 !