1+1>2

作者:郑敏芳

编辑:松壑

酝酿许久的千亿央企合并交易方案正式出炉。

9月19日,中国船舶(600150.SH)宣布吸收合并中国重工(601989.SH)。

此次交易方案确定中国船舶、中国重工的换股价格分别为37.84元/股、5.05元/股,据此统计中国重工与中国船舶的换股比例为 1:0.13,即每股中国重工股票可以换得0.13股中国船舶股票。

以换股价估算,二者合并后的市值可达到2843亿元。

交易完成后,中国重工将终止上市并注销法人资格。

二者同受中国船舶集团有限公司(下称“中船集团”)控制,此次交易有利于解决二者在造船等领域的同业竞争问题。

2023年,中国船舶和中国重工分别交付民船753.49万和483.9万载重吨,全球市占率分别为8.7%和5.6%,合并后在全球市占率或超过双位数,位列全球第一。

央企“巨无霸”之间的整合,既是国企改革的内在要求,上市公司之间的吸收合并也符合资本市场的发展趋势。

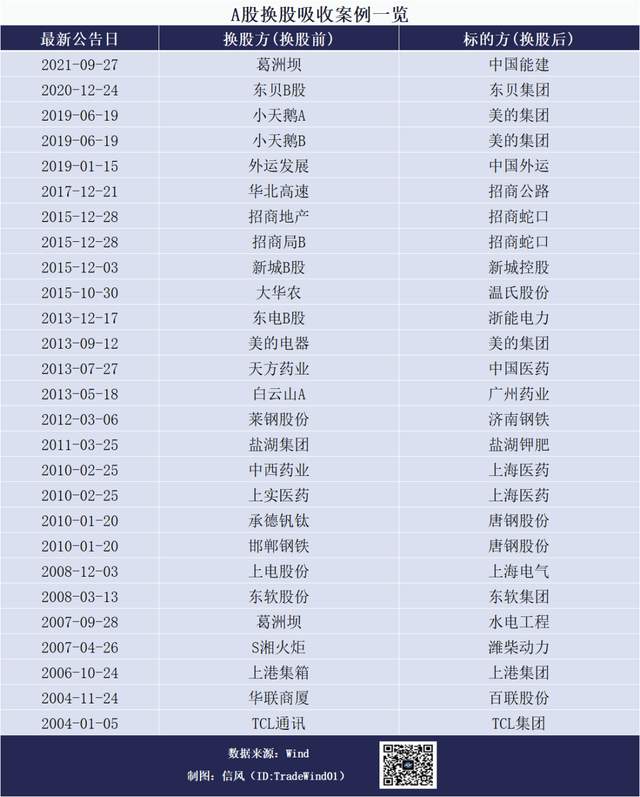

据信风(ID:TradeWind01)不完全统计,2004年首单吸收合并项目“TCL集团通讯吸收合并TCL通讯”开始,截至目前成功实施的“A吸A”的交易数量只有27起。

在监管层对于并购重组的大力支持下,未来是否还会涌现更多“A吸A”的交易,市场正在拭目以待。

01

早有端倪

两家千亿市值央企合并的猜想,发端于5年前。

2019年11月,有“南船”之称的中国船舶工业集团有限公司和“北船”中国船舶重工集团有限公司合并成立了中船集团。

当时就有卖方指出,两船旗下的上市公司业务有所重叠,未来中船集团的上市公司能否进行同业整合值得期待。

对于此次吸收合并交易,中国船舶亦表示目的之一,正是为了解决同业竞争问题。

“2019年中船工业集团和中船重工集团联合重组后,中国船舶、中国重工均为中国船舶集团控制的下属上市公司,在船舶制造、维修领域业务重合度较高,构成同业竞争。”中国船舶指出,“通过本次交易,中国船舶、中国重工下属船舶制造、船舶维修业务统一整合并入中国船舶,有利于规范同业竞争,维护上市公司及中小股东利益。”

“因为规模比较大,业务、人员各方面的整合都比较复杂,所以当时想在短期内解决同竞问题还是有难度。”一位北京投行人士指出。

9月19日,中国船舶和中国重工交易的具体方案终于出炉。

此次交易方案的披露有两大关键信息:

一是中国船舶拟以发行股份方式换股吸收合并中国重工。

交易完成后,中国重工将终止上市并注销法人资格,中国船舶会承接前者的全部资产、负债、业务、人员等。

二是换股的价格。

此次定价按照董事会决议公告日前120个交易日的股票交易均价确定。

中国船舶、中国重工的换股价格分别为37.84元/股、5.05元/股。据此计算,每股中国重工股票可以换得0.13股中国船舶股票。

这一换股价格较停牌前的交易价格有所溢价。

中国船舶、中国重工换股价格较9月3日发布停牌的收盘价分别溢价了5.43%、1.41%。

为保护异议股东的利益,中国船舶、中国重工设置的收购请求权价格为换股吸收合并的定价基准日前120个交易日股票交易均价的80%,分别为30.27元/股、 4.04元/股。

整体来看,市场对这一交易反应不一。

9月19日收盘,中国船舶收盘涨幅达到3.32%,但同日中国重工收盘跌幅达到2.41%。

02

市占率或达双位数

随着全球船舶行业的复苏,行业正呈现高增长态势。

克拉克松和中国船舶工业行业协会数据显示,2023年全球造船完工量、新接订单量、新接订单量分别为0.84亿载重吨、0.84亿载重吨和2.14亿吨载重,分别同比增长了5.17%、29.73%和17.61%。

船业成本端的压力也在减轻。

今年以来钢价持续走弱,给船舶业带来了更多的盈利空间。Mysteel数据显示,9月11日,螺纹钢(HRB400E:20mm)全国均价为3287元/吨,创下2017年1月以来新低。

中国船舶的产品涵盖各式军用舰船、军辅船和民用散货船、油船、集装箱船等各类船。

2024年上半年创收360.17亿元,同比增长了17.99%,同期归母净利润为14.12亿元,同比增长了155.31%。

中国重工的主要产品涵盖海洋防务、海洋运输、海洋科考和海洋开发等各类设备。

2024年上半年收入和归母净利润分别为221.02亿元、5.32亿元,分别同比增长了31.05%、177.13%。

如此背景下,中国船舶和中国重工的整合有利于进一步整合资源、发挥协同效应。

“中国船舶和中国重工均为我国船舶制造行业的龙头企业,本次交易能够进一步整合双方的优势资源、充分发挥协同效应,助力存续公司抓住船舶工业转型升级机遇,打造世界一流的船舶制造企业,成为全球造船业发展的引领力量。”中国船舶指出。

交易完成后,中国船舶在全球的份额也将进一步提升。

2023年中国船舶和中国重工分别交付民船753.49和483.9万载重吨,占全球造船完工量的比例分别达到8.7%和5.6%,合并后或超过双位数。

回溯过往,“A吸A”的案例在资本市场并不多见。

Wind数据显示,自2004年A股市场首度出现“TCL集团通讯吸收合并TCL通讯”的案例后,迄今已经成功实施的吸收合并交易仅有27起。

不仅如此,自2021年“中国能源建设成功换股吸收合并葛洲坝”后,A股市场已经近3年没有上市公司成功实施换股吸收合并交易。

从股东背景来看,如此方式多发生于国企之间。据信风(ID:TradeWind01)不完全统计,这27宗交易中有20起涉及国资,占比超过7成。

这或许和近年来国资委一直都在推动中央企业的整合并购有关。

去年6月,国资委召开中央企业提高上市公司质量暨并购重组工作专题会就指出,近年来中央企业以资本市场深化改革为契机,主动运用并购重组手段促进资产和业务布局优化完善,提升国有资源运营配置效率,工作取得积极成效。

下一步,国资委仍计划以上市公司为平台开展并购重组,助力提高企业的核心竞争力、增强核心功能。

随着此次中国船舶和中国重工顺利合并后,是否还会有企业采取“A吸A”的交易方案,市场正在拭目以待。

本文作者可以追加内容哦 !