近几年间,存储芯片行业一度遭遇严峻“寒冬”,业内大厂三星电子、SK海力士和美光科技(MU.US)都出现过股价暴跌,业绩骤降甚至亏损的情况。

随着终端市场需求逐步回暖,再叠加人工智能爆发带来AI芯片需求井喷,半导体存储产业逐渐迎来曙光,NAND Flash(闪存)、HBM(高带宽内存)等细分品类表现不错。

然而,好日子过了没几天,存储芯片行业的“鬼故事”又来了!

国际大厂股价暴跌,又遭机构狂砍目标价

众所周知,半导体存储芯片中DRAM(即常说的内存)和NAND Flash(闪存的一种)是最主流的半导体存储器,在存储芯片市场中占比很高。

在竞争格局方面,全球DRAM市场主要大厂是三星电子、SK海力士和美光科技;全球NAND Flash市场前三大厂商分别为三星电子、日本的铠侠和SK海力士。

另外,HBM(高带宽内存)是GDDR的一种,定位在处理器片上缓存和传统DRAM之间,兼顾带宽和容量,较其他存储器有高带宽、低功耗、面积小的三大特点。

不过,HBM的价格高于普通DRAM数倍,所以市场定位一度很尴尬。

好在AI浪潮的到来,给HBM带来了“福音”。

尤其是立体堆叠的HBM完美契合大模型的要求,深受英伟达(NVDA.US)、SK海力士、美光科技等大厂的青睐。这也是本轮AI行情中,SK海力士、美光科技等内存大厂的股价也能疯狂飙涨的主要原因所在。

在竞争格局方面,HBM的供应基本由SK海力士、三星电子和美光科技三大厂商垄断。

虽说HBM赛道处于康庄大道且三足鼎立,但资本市场并不买账。

近期美光科技频繁遭到富国银行、瑞银、花旗、摩根士丹利、法国巴黎银行等多家机构下调目标价,而其股价其实已经见顶下跌,最近3个月累计跌幅超过了40%,相当惨烈。

不仅美光科技,三星电子和SK海力士的股价同样下跌不少。在近日摩根士丹利发布研报中,该行对SK海力士进行“双重降评”,在下调评级至“减持”的同时,将其目标价从26万韩元直接下调至12万韩元,直接“腰斩”。

强烈看空原因何在?行业或已进入周期末期

SK海力士等内存大厂在股价暴跌后仍遭到机构下调目标价的举动蕴含着极其强烈的看空意味。

从原因来看,摩根士丹利警告称,内存行业“凛冬将至”,行业已进入周期末期。

在研报中,摩根士丹利称,内存行业已经走完了一个完整的周期,DRAM的周期性状况可能在2024年第四季度达到平台期。虽然AI需求相对保持强劲,但传统终端市场在最近几周已恶化或保持疲软,这导致了价格预期的下降。

目前初步迹象表明,2024年第四季度的定价环境将更加具有挑战性,并且在2025年出现趋势逆转。

摩根士丹利认为,卖出信号已经出现,并表示下一轮周期性下滑将于2025年开始,DRAM将持续供应过剩至2026年,而库存积累加剧了这种情况。

摩根士丹利预计,NAND在2025年的产能支出仍然相对健康。不过,由于类似的终端市场曝险和重叠的客户群,NAND与DRAM的周期性往往有些同步。

简而言之,摩根士丹利认为NAND细分领域的情况稍显乐观,但对其未来价格走势持谨慎态度。

至于在这轮AI爆发中充分受益的HBM芯片,摩根士丹利表示在HBM领域,最大的担忧可能在于供应过剩。

摩根士丹利认为,随着市场分散化以及人工智能领域的投资达到高峰,到2025年当前供应链中的“良好”供应(即高质量且充足的产品)可能会逐渐赶上甚至超过当前被高估的需求量。

不过,整体来看,摩根士丹利对HBM仍然抱有相对积极的态度。

基于上述对细分品类前景的判断,摩根士丹利认为SK海力士今年大部分时期仍将表现良好,但从2024年第四季度开始乌云密布。

摩根士丹利指出,一旦当前的DRAM周期性动能消退,SK海力士可能会留下一个已经恶化的NAND业务。加上生产正常化的上行风险,以及DRAM和HBM资本支出的急剧增加,2024年之后的风险被低估了,即使SK海力士在估值上看起来很便宜。

国内存储企业情况如何?

虽然国际龙头占有大部分市场份额,但国内近些年也有多家国产存储芯片厂商逐渐发展起来。

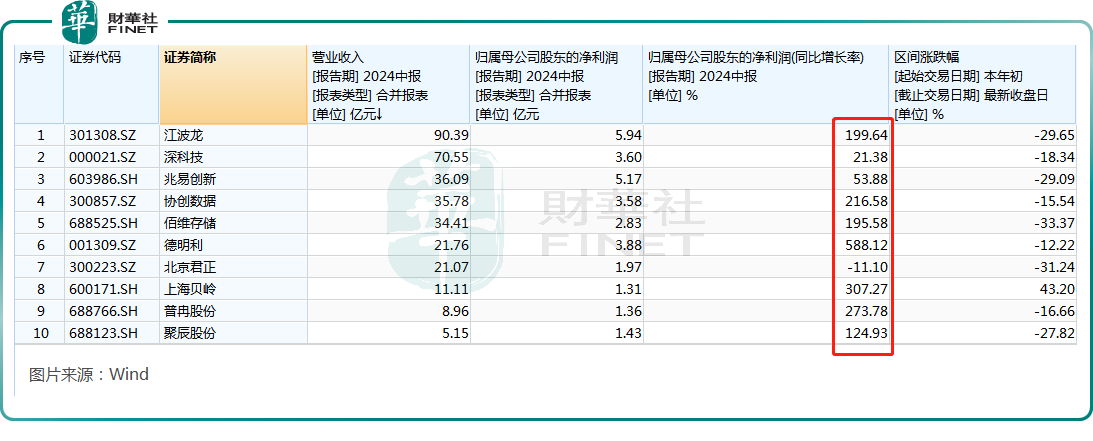

其中,兆易创新(603986.SH)是国内存储芯片领域龙头之一,主营产品为NOR Flash、SLC NAND Flash、MCU和生物识别芯片,产品在消费电子、车载等领域得到广泛的应用。

除存储外,兆易创新还在MCU和生物识别芯片领域有良好的布局,是国内最大的通用MCU供应商之一。

佰维存储(688525.SH)是国内少数同时掌握NAND Flash、DRAM存储器研发设计与封测制造的企业。

此外,北京君正(300223.SZ)、江波龙(301308.SZ)等公司也都是国内知名存储芯片企业。

从2024年业绩来看,主营存储芯片相关产品的公司整体在上半年取得了不错的利润表现,但年内多数上市公司的股价遭遇双位数下跌。

关于对未来存储行业的发展,江波龙在近日接受机构调研时称,在经历了2023年年末至2024年第二季度前期的存储价格大幅普涨的浪潮后,未来存储价格将再难以一概而论,而是会根据不同的应用场景呈现结构性分化趋势。各原厂都在努力将产能重心转移至服务器市场的高价值产品领域。

总的来看,后续存储芯片行业或许将产生分化,出现供需失衡的情况,投资者在投资中需要注意相关风险。

作者:云知风起

本文作者可以追加内容哦 !