19日凌晨,美联储迎来9月的议息会议,宣布降息50bp。其实降多少没那么重要,降息周期开启才是最大的意义,这可能会是最近两年以来最重要的宏观事件。

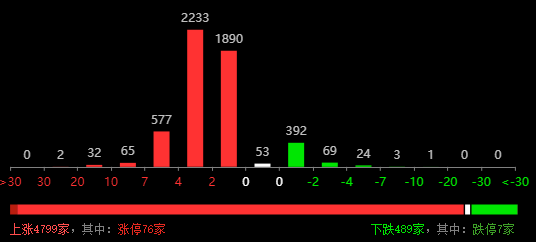

随着降息的消息落地,今天A股也出现了普涨行情。其中,前两天还因为中秋假期的“旺季不旺”而连续大跌的白酒板块,今天大涨4.7%,排名第一。皇台酒业、酒鬼酒、岩石股份涨停。

难道白酒又行了?

今天把白酒行业全部公司的基本面情况做个梳理,看看目前的白酒板块到底处于什么位置,估值是高是低,行业格局如何,除了茅台其他公司又是什么样的状态?

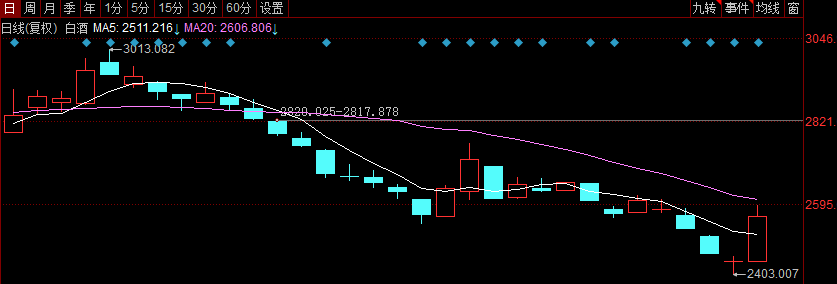

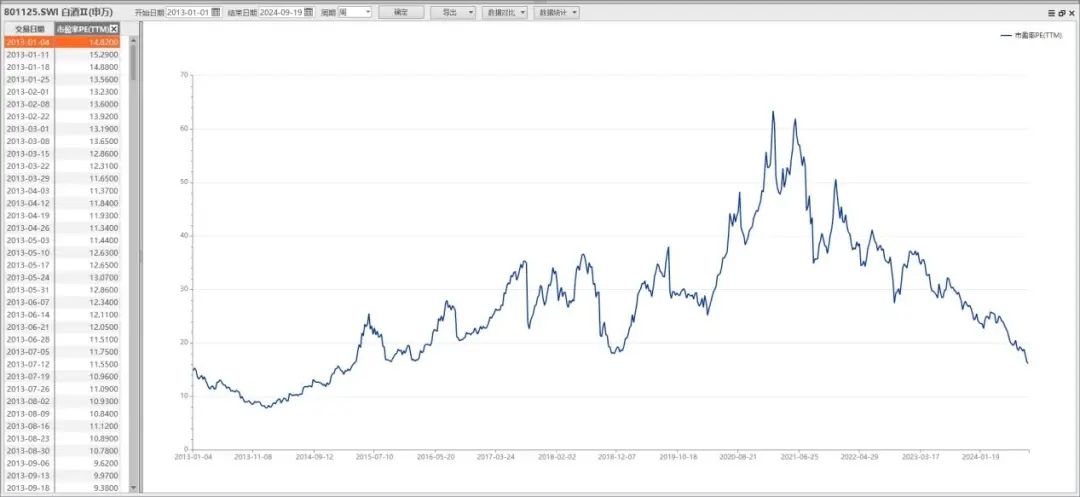

先看白酒板块整体估值情况。

截至9月18日收盘,申万白酒板块市盈率为16.15倍PETTM,目前白酒板块的估值甚至低于2018年大熊市的最低点,而上一次估值去到16倍市盈率附近,还是2015年的时候。在往前,就是2012年底遭遇限制三公消费政策的行业低迷期,白酒市场一片惨淡,板块的最低估值甚至跌破了10倍市盈率。

可能有人会说,既然以前能跌到10倍PE,那这次是不是也会跌到10倍PE?

表面上看一样是渠道改革、降价、去库存,但2013年和现在完全不是一回事。2013年的三公政策和塑化剂事件是个极端事件,一刀砍掉了当时的主要需求,各酒企都忙于自我疗伤。现在只是经济不景气,需求有所下降了。

当然了,目前国内正处于一轮新的经济大转型关口,过去是高ROE、高毛利率、高护城河的成功商业模式受到了很大的质疑。但短期的困难大家都能看的都,也体现在股价上了,至于能不能穿越迷雾,看清行业未来就各凭本事了。说到底还是那句老话,投资是认知的变现,每个人只能赚到自己认知内的钱!

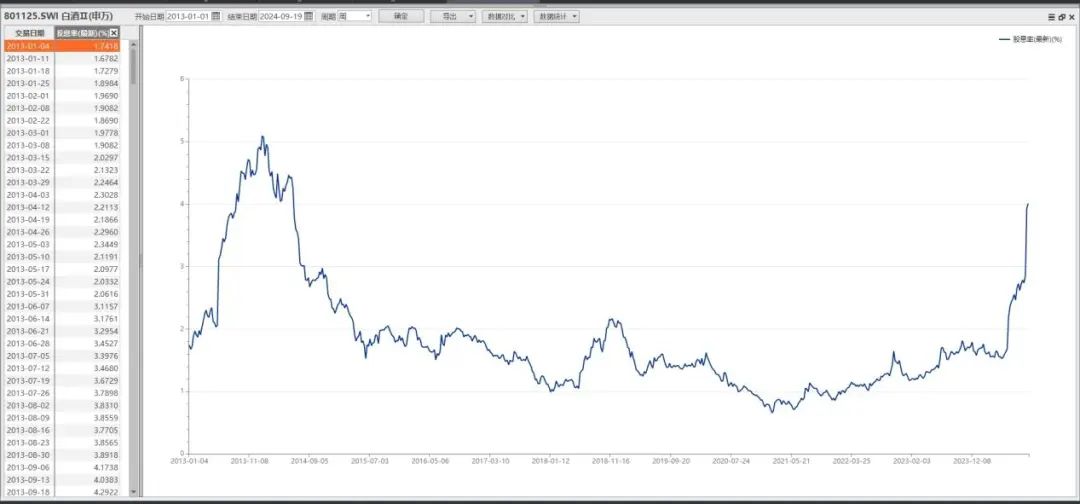

股息率也是很多人关心的。

目前白酒板块整体股息率已经达到4%,2013年时最高超过5%。要注意的是,2013年的一年期存款利率是3%,五年的是4.75%,现在的一年存款利息只有1.35%,5年期只有1.8%。很明显,目前4%股息率的含金量是要高于2013年5%股息率的。

白酒板块的估值会不会跌到10PE,没人敢拍胸脯保证,就算有人说对也是猜的,没什么意义。

从公募基金的动向来看,基金还在不断减持茅台。2024年二季度比一季度减持了801万股,和2021年高点相比,公募基金减持了3104万股,持股市值下降6281亿元,减少约31%。

从估值看,现阶段的白酒已经开始进入合理区间了,4%的股息率已经让不少人蠢蠢欲动了,如果真的跌到10PE,股息率就会突破6%之上,肯定会吸引更多的资金配置白酒。最近投资大佬——段永平也在社交媒体上“力挺”茅台,称:“20年后回头看,茅台应该比黄金好不少。”

反而是现在信誓旦旦看还要大跌的人,真跌到10倍PE时,估计大部分人依然是不敢买的。也有一部分人是看好的,但一看股价下跌就害怕了,这就要解决持股时的心理问题了。可以听一下我《价值投资100答》课程里的第24节,相信你能找到想要的答案。

“存量竞争”下,有投资价值的核心公司也就几个。

新中国成立后的几届全国白酒评选,以及60年代初期的白酒试点,不仅奠定了如今的行业内的品牌格局,也确认了清、浓、酱三种基本香型。

1998年的时候汾酒是行业老大,汾酒假酒案之后变成了五粮液是老大,2003年之后,茅台变成了行业第一。

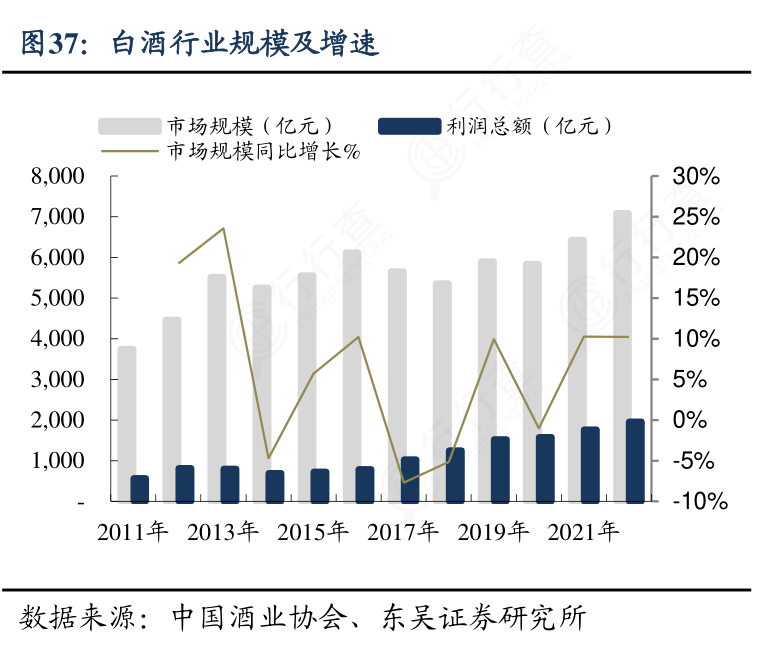

目前,白酒行业早已进入“存量竞争”阶段,2016-2020年次高端收入复合增长率高达26.9%,高端白酒复合增长率26.3%,远高于同期白酒行业-1.2%的收入复合增长率;市场份额总体更加向高价市场、名优白酒厂商集中,还要里真正有投资价值的也就头部的几个核心公司。

目前的白酒行业里,茅台为绝对龙头,五粮液也稳坐榜眼的位置多年,竞争最激烈的是第三名探花的位置,洋河股份、山西汾酒、泸州老窖的实力相近。

这5个公司就是白酒行业中的核心公司了,最多在加一个古井贡酒。另外,市场把今世缘、舍得酒业、迎驾贡酒、口子窖、老白干酒、水井坊还勉强算是腰部企业的话,剩下的公司基本没什么看的价值。

如果一个行业上涨是投资性行情,那一定是头部公司领涨,如果是尾部公司上涨,那就属于资金主导的交易性行情。那我们对比下今天上涨的是那些白酒公司,涨停的皇台酒业、酒鬼酒、岩石股份都是尾部公司,头部的茅五洋汾泸涨幅反而是排在了涨幅榜的最后。所以今天上涨是什么性质?

“性价比”是价值投资的核心要素

1.贵州茅台:行业老大,确定性高

最近十年复合增长率为17%左右,从最新业绩看,24年中报依然保持了双位数增长,利润增速15.66%,营收增长17.76%,未来会保持15%左右的增速。目前估值为19.78PETTM,历史估值分位28%,估值进入合理区间了。公司最近2年都是80%~90%的分红比例,最新的股息率已经达到4%。

我在《价值投资100答》课程中分析过茅台的投资逻辑,有兴趣的可以去听一下,这里就不详细写了。

2.五粮液:行业第二,估值更低

五粮液最近十年的营收复合增长率为12.91%,利润复合增速是14.24%,所以公司一直当行业老二也不是没理由的。成长性不如茅台,但公司股价跌的多,最近3年茅台才跌了50%,五粮液跌了-67%,所以公司的估值更低,最新估值只有12.97倍PETTM,估值分位 16.34%,明显低于茅台。虽然公司分红比例只有60%,但股息率比茅台还高。

选茅台,还是五粮液?面对行业老大和老二,很多人不知道那个更好。这个问题我在视频号里有说过,大家可以关注一下我的视频号。其实两个都行,主要是根据自己的情况进行配置。

3.山西汾酒:成长性最高,PEG最低

汾酒是白酒行业中,几个核心公司里增速最高的,营收十年复合增速达到18%,利润复合增速更是达到了26.6%,比之前的行业老三——泸州老窖的14%增速高了90%。公司股价最近几年最大跌幅-59.44%,目前估值为14.9PETTM,则算PEG的话应该是几个核心股里最低的一个了,缺点就是股息率比茅台、五粮液要低不少。

4.洋河股份:股息率最高

洋河成长性一般,近十年的复合增长率在8%左右,目前估值10.8倍PETTM,估值也就在合理的范围。公司的特点是股息率高,2023年分红率70%,股息率达到5.36%,如果24年维持100亿利润,依旧70%分红比例,现在市值1100亿,对于股息率将达到6.36%。在目前低利率时代,这个收益够吸引力了吧。

五粮液和洋河又要怎么选?这也是很多人都有的疑惑。刚好我《价值投资100答》课程中“低估值低成长的公司和高估值高成长的公司,选择哪一种更好?”这部分就用五粮液和洋河股份为例子做了详细的讲解。“性价比”是价值投资的核心要素,而且要综合每个人的预期目标去确定。如果你拿不定主意,建议去课程里听一听。

剩下泸州老窖、古井贡酒两个核心公司,还有今世缘、舍得酒业、迎驾贡酒、口子窖、老白干酒、水井坊这些腰部公司这里就不写了,大家可以去文末的二维码加小助手微信拿表格,自己慢慢研究。

小结

总的来说,白酒整体开始进入合理区间了,把几个核心公司研究清楚,也就能把握行业投资方向了。目前基金减仓更多是出于调整投资组合、控制风险的考虑。而段永平加仓白酒,则是基于他对白酒行业长期发展前景的看好,以及对相关公司基本面的深入研究。

但基金的减仓并不一定意味着白酒板块没有投资价值,而段永平的加仓也不代表所有投资者都应跟随。大家还是要根据自身的投资目标、风险承受能力、市场分析能力以及对白酒行业的了解,做出独立的思考。

最后,你打算什么时候能出手,5个核心公司里,你看好那个?不如留言一起交流一下。

本文作者可以追加内容哦 !