摘要

北京时间9月19日凌晨2点,美联储宣布,将联邦基金利率的目标区间从5.25%-5.50%降至4.75%-5.0%,降幅50个基点。这是美联储2022年3月启动本轮紧缩周期以来首次降息,且超越此前市场多数预期的25个基点。

美联储此次降息决策标志着其自2022年3月启动紧缩周期以来的首次政策转向,意在应对美国经济放缓和全球金融市场动荡的风险。尽管降息50个基点的决定未获得全体FOMC委员的一致支持,反映出美联储内部对经济前景和政策路径存在分歧,但这一降息行动在短期内可能缓解市场紧张情绪,提振投资者信心。

而长期来看,市场对美联储货币政策的信号解读和未来经济增长前景的不确定性,或将使投资者在资产配置上保持谨慎。$纳斯达克ETF(SH513300)$$标普ETF(SZ159655)$

1、美联储超预期降息,市场关注国内外配置机遇

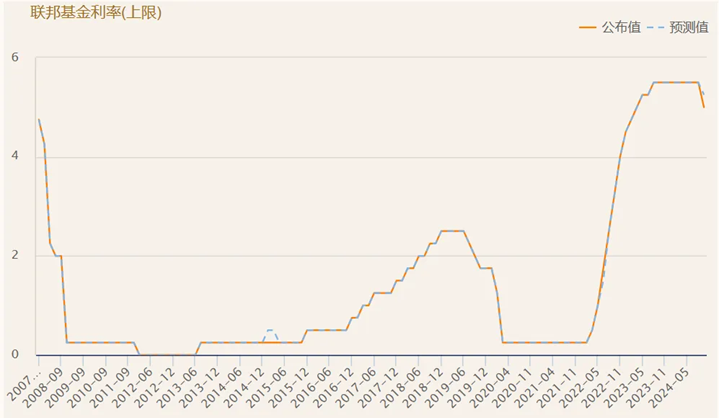

自2022年3月美联储宣布加息以来,政策利率区间(5.25%-5.50%)达到了2000年以来的历史最高水平,累计加息幅度高达525个基点,这也是过去二十年来最大的加息幅度。此次降息标志着这一轮加息周期的结束,揭开了美联储新一轮降息周期的序幕。美联储这次降息50个基点,不仅幅度超出市场预期,且联储官员对降息50个基点的态度一致性出乎意料。除了一位联储官员投票支持降息25个基点外,其余成员均支持降息50个基点,这一态度与此前的表态不一致,体现出联储内部对经济前景的共识。

对于本次超预期降息的支撑,美联储似乎已将“充分就业”取代“去通胀”作为首要目标。FOMC声明中强调“坚定地致力于实现充分就业”,相比之下,在上次会议中,主要关注的是“使通胀回到2%目标”。这一表态的转变,反映了在通胀逐步降温的情况下,联储对经济放缓风险的关注正在增加。尽管就业市场没有明显恶化迹象,但确实在持续降温。8月非农就业数据中呈现出劳动力供需平衡的信号,这可能成为联储选择大幅降息的关键理由之一。今年以来,美国经济韧性同时通胀下行的重要支撑在于供给侧修复,尤其是劳动力市场的修复。劳动力供给增加,是失业率上行、薪资增速下降的重要原因。8月失业率的下行和劳动参与率走平可能暗示劳动力供给放缓,供需趋于平衡。欧央行今年6月率先降息,也为美联储降息提供了更大降息空间。历史上,欧央行降息一般滞后或同步于美联储,今年以来欧央行已2次降息共50BP,也为美联储降息进一步打开操作空间。本次美联储宣布降息50BP,一定程度上来也算跟上欧央行的步伐。

图:美联储利率走势

值得关注的是,美联储下调了年内GDP增长预期与核心通胀预期,上调了失业率预期。在经济预测部分,相比于上次预测(6月会议),美联储的态度变化体现为三点:一是下调年内增长预期,但仍是“软着陆”情境。2024年增速预期从2.1%降至2.0%,2025和2026年增速预期维持在2%。鲍威尔在发布会上也表示“目前没有看到经济中有任何迹象表明衰退的可能性正在上升”。二是上调了失业率中枢,反映劳动力市场供给对失业率中枢的影响。2024-2026年失业率预期分别上调0.4、0.2和0.2个百分点。三是进一步下调通胀预期,反映美联储对于去通胀的信心。年内PCE与核心PCE的通胀预期分别下调0.3和0.2个百分点至2.3%和2.6%。联储预计2026年将实现2%通胀目标。

美联储预防式降息或助力A股流动性改善,中长期关注基本面修复验证。从流动性看,美联储降息或在中短期改善A股宏微观流动性,助力A股上行。从基本面看,A股中长期走势与基本面相关,降息对于A股基本面的提振仍需观察。行业来看,短期维度,直接受益于宏观流动性改善的金融行业有望率先跑赢,同时外资偏好的食饮、美护等消费行业涨幅或靠前;中期维度,预期社服、电力设备行业逐渐跑赢,利率敏感的电子、计算机等科技行业逐步占优。

2、美联储降息落地,短期或引发‘衰退’交易,海外市场开启宽松周期

本次降息落地,联储下调GDP增速,海外市场短期或交易“衰退”。一方面,市场先前一度将降息幅度与衰退风险联系在一起,认为衰退风险越高,降息幅度越大。降息50BP是“衰退式降息”,而降息25BP是“预防式降息”。本次降息50BP,以及美联储下调年内经济预期,似乎都佐证了“衰退”风险。尽管美联储对美国经济预测仍是“软着陆”情境,美联储主席鲍威尔也强调目前没有看到衰退风险,但市场短期或交易“衰退”,带来全球市场震动。

中长期来看,海外宽松周期已经开启,后续降息仍有较大空间,资产价格相对乐观。从会议申明来看,联储官员对后续降息幅度态度较为激进,9月的超预期降息并未“透支年内降息空间。历史上来看,宽松周期不会短期结束。根据联储对于2%通胀目标的实现预期(2026年),降息周期可能持续一年以上。美联储降息将改善全球的流动性环境,从而利好股、债、商品等资产价格。

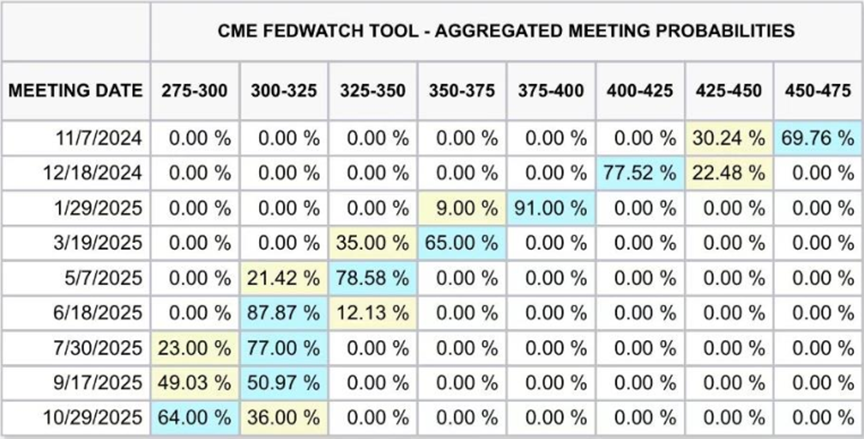

9月19日CME Fed Watch市场预期利率概率

但近期数据显示美国通胀并非没有反弹风险,美联储仍需“数据依赖”。尽管美联储对去通胀相对乐观,但当前美国经济相对韧性,降息开启后,需求回暖与金融条件的改善通胀有再度反弹风险。8月非农薪资增速反弹,以及核心通胀下行暂停,均暗示美国去通胀之路可能不会“一帆风顺”。年内预计还将降息50BP,节奏变化可能不大。随着11月美国大选结束,明年降息节奏或回到“数据依赖”模式。

对国内来说,超预期降息降低了国内政策的外部掣肘,政策空间或将进一步打开。美联储超预期降息,中美利差有望迎来收窄。对国内货币政策而言,国内降准、降息的外部压力减轻,债券利率仍有下行空间。股市方面,风险偏好与流动性的改善也将边际利好国内股市。

数据来源:Wind,广发证券,中泰证券,国盛证券,长城证券,华夏基金,截至2024.9.19,以上个股不作投资推荐。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

#美联储降息50基点,市场影响几何?#

本文作者可以追加内容哦 !