8月,我们出口数据挺爆的,同比+8.4%,前值是+6.5%。(数据来源:Wind)

也就是说,我们的出口是在加速增长的。

现在很多企业都在打开思路,转战海外,找新的增长点。我们投资呢,也需要学习这一点。

为什么要出海?

一个经济体的发展,会有三个大浪潮。

第一波是工业化,第二波是消费升级,第三波是出海。

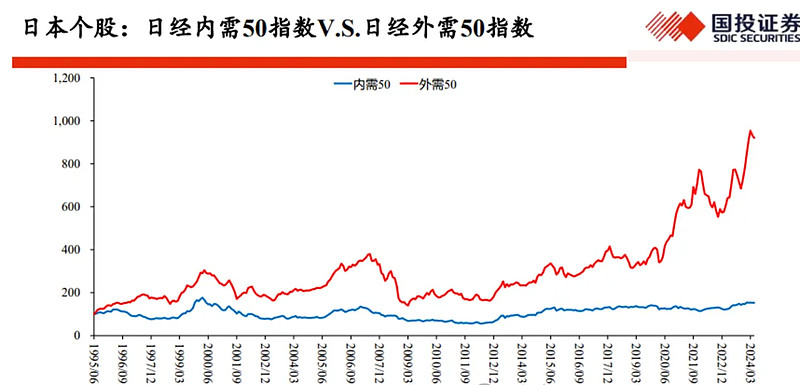

拿日本来说,根据国投证券,2013-2020年,日本的出海业务增长非常迅速:

2012年后,日本海外并购数量是此前的3倍;

2012-2017年,日企海外收入占比持续走高至46%;

截至2022年,日本海外收入占比前五的细分行业分别为半导体、汽车整车、技术硬件及存储、航天航空和电子设备。

这段时间日经外需50指数涨幅显著。可以看到,从2013年开始,持续拉开差距;从2020年开始,外需50指数彻底爆发。

数据来源:国投证券,截至2024.3

在院长看来,我们现在正处于出海阶段。

从政策环境来说,我们一直是有降息预期的,之前因为美国一直维持高利率,我们要维稳汇率,还不好动。而美国开始降息,这个空间就打开了。

如果我们开始降息,人民币相对非美货币贬值,对我们的出口很有利。

从产业结构来说,我们以前的贸易,是靠物美价廉的商品,而这次的出海潮则不同。

根据海关总署的数据,8月的出口中,机电产品接近6成,像集成电路、汽车和手机出口等,都在增长。其中,集成电路的增长非常夸张,+24.8%;汽车也不低,+22.2%。

在院长看来,这次我们的出海,将是一次对全球中高端产业格局的洗牌。

最后,从市场环境来说,现在海外也是有很大机会的。Wind数据显示,美日韩的库存指数处于低位,处于补库存阶段;8月,中国出口中对美出口占比连续 5 月上升,目前升至 15.3%,较上月再抬升 0.1 个百分点。

关注哪些指数?

那么,我们到底该怎么布局呢?

从行业来说,海外业务占比较高的行业,包括汽车、家电、电子、基础化工、电力设备、机械设备、有色金属等。其中电子和机械设备,是院长目前比较关注的。

那如果觉得单一行业风险过大,我们还可以考虑关注海外业务占比较高的宽基中证A500ETF。

产品跟踪的中证A500指数,是这个月新上的指数,包含了大盘股和中盘股。截至2024年8月,市值中位数约302亿元,同期沪深300、中证500分别是783亿元、191亿元(数据来源:中证指数公司,Wind)。

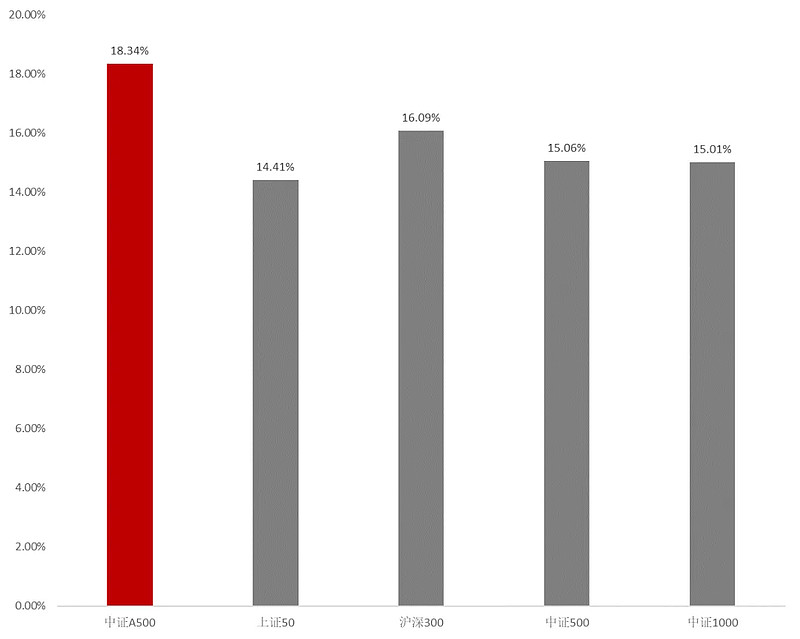

院长注意到,中证A500指数成份股平均海外业务占比达18.34%,比其他宽基指数高很多。

数据来源:wind,截至2023年年报

从行业来看,相对沪深300,这个指数超配了电力设备、有色金属、化工、机械设备等等,总体上偏向科技含量高,国际竞争力强的行业。(数据来源:Wind,截至2024.8.27,申万一级行业)

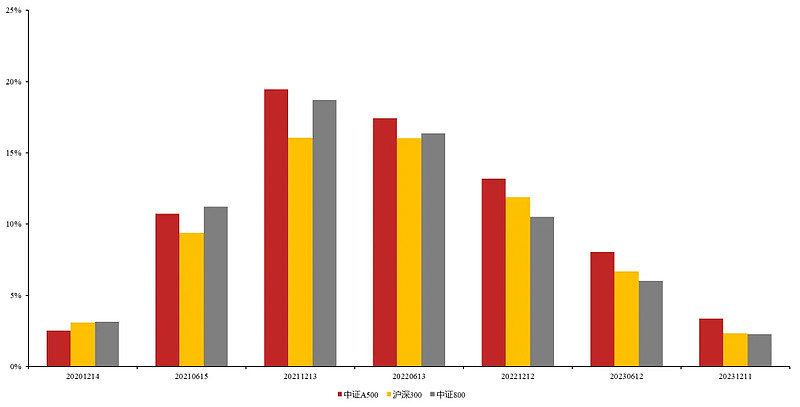

或是得益于此,在经济转型期中,中证A500指数的成份股,营收增速在2021年以来,一直高于沪深300等宽基指数。

数据来源:wind,截至2023年年报

而除了出海业务占比高,这个指数的成份股在分红上也有优势。

根据2023年年报数据,中证A500指数成份股的分红率达到40.48%,超过沪深300指数的39.49%。中证A500指数成份股中,发布未来三年分红规划的公司数量占比达到15.20%,而沪深300是12%。

可以看到,中证A500覆盖的公司,分红意愿是更强的。

这应该也是和公司的盈利能力有关,截至2023年年报,中证A500指数的成份股平均ROE为10.3%,高于沪深300和中证800。

现在的投资机会,一个是出海带来增长,另一个是高股息,稳定分红。而中证A500是两者都覆盖的,需要宽基作为底仓的,可以关注一下。$A500ETF(SZ159339)$#美联储降息50基点,市场影响几何?##【有奖】宽基新门面A500重磅来袭,你怎么看?#

风险提示:

投资有风险,投资需谨慎。基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、本基金由银华基金管理股份有限公司依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网网页链接和基金管理人网站网页链接进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险

本文作者可以追加内容哦 !