每一位来到场外期权领域的投资者,基本都是冲着期权产品特有的股票杠杆属性。

新人几乎是三句不离,这玩意杠杆有多少?

不急,我们先来看看,期权的杠杆是如何产生的。

话说老股民,张先生看好一支股票:贵州茅台600519,想买入1000万该股票。

张先生就琢磨着,这大消费周期要来了,酒类个股应该会拉上一波,比较稳的话,加个杠杆进场没问题,但这杠杆去哪里找叻,找朋友融资,(个股期权询价,搜”期权汇“)比较麻烦;开通融资融券,2倍杠杆好像也不太够;去找,有司法罚没的风险,那怎么搞叻,于是张先生就找到券商,了解到了个股期权这个产品。

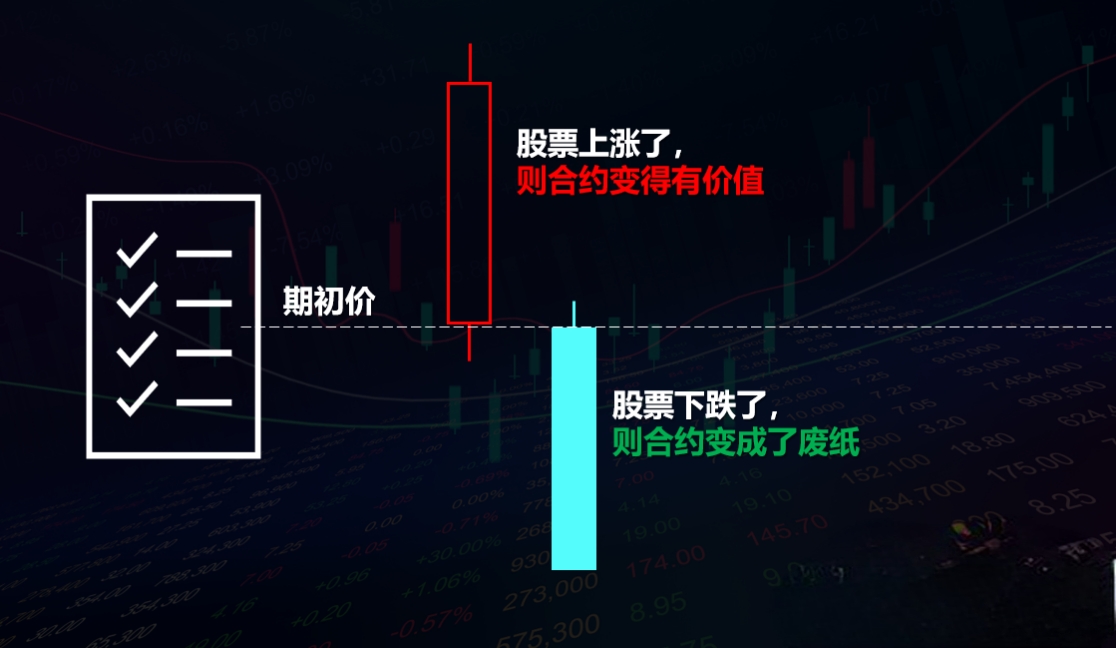

券商就告诉张先生,我能满足你的需求,我以我的方式帮你“买入”1000万贵州茅台,如果贵州茅台上涨了,这1000万产生的收益全归你,并且如果贵州茅台下跌了,你不用为下跌所带来的亏损负责。

张先生:此等好事,一定是有什么条件的吧

券商:当然,你要获得这1000万贵州茅台的权益,有周期限制的哦,并且你需要为此支付一笔费用给我。

张先生:听起来好像还可以接受,那如果我要享有这个权益1个月的时间,大概需要支付给你多少钱呢?

券商:1个月贵州茅台,你需要按照3%的费用支付给我,1000w对应就是30万哦。张先生掰开手指一算:30万买1000万的权益,不对啊,不追保不爆仓,那岂不是很爽,分分钟打爆券商?

券商:我得提醒你,你支付30万,不是保证金哦,是作为认购合约的费用,属于期初成本哦,因此你才可以在一定期限内,享有合约中的股票上涨带来收益的权益,因此我们将该合约命名为:期权合约

张先生:好家伙,期权合约10-33倍杠杆,不对啊,此“杠杆”,非我想象的融资型杠杆,融资型的期初成本没有这么高,期权没有优势呀。

券商:你要“类融资型”的呀,期权也是可以的呀,我们把杠杆调低至9倍,把起初成本下调至0.8%,你看怎么样。

张先生:你就吹吧,支付8w就可以获得1000w的股票持仓,这怎么可能?券商:我们可以这样操作,你一共支付108w的费用给我,我给你1000w期权合约。

张先生:咋还变贵了呢,不是说好只要8w吗,怎么变成108w了

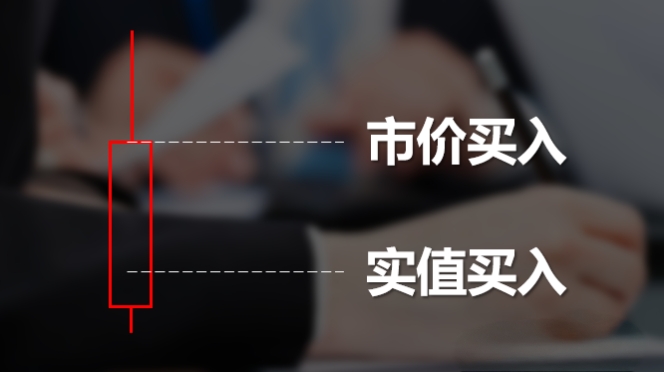

券商:别慌,我还没说完,我给你的是按照市价90%的价格买入的期权合约,比如说现在贵州茅台市价为1800元,我给你建仓的价格为1800*90%=1620,这样买入,合约即具有100w的实际价值,你花了108w,获得一份期初具有100w浮盈的合约,是不是期初成本就只需要8w,加上100w的“保证金”,此时我们称这类型的合约为:实值期权合约

张先生:牛啊,实值期权合约4-9倍杠杆,期初成本低,“保证金”亏完又不需要追保和爆仓,真是太溜了。

张先生:那我如果我不太看好,贵州茅台能如期上涨怎么办?

券商:那就不要买啊。张先生:但是我又怕错过,我就想Du一击!

券商:那好办,0.7%的费用,你要1000w的合约就给我7w就好了张先生:你们想钱想疯了吧,茅台每天的波动都有可能超过1个点,这么低的成本都可以赚钱。

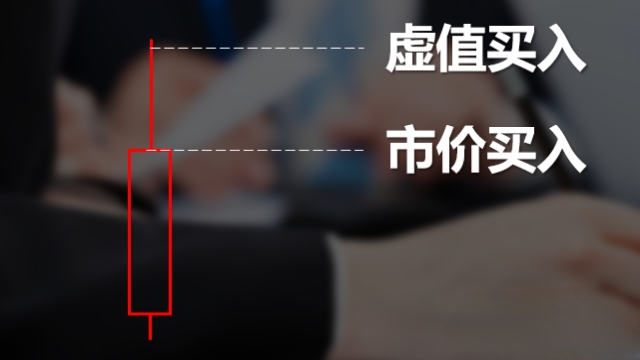

券商:经过精细的合约设计(算不死你),这种合约你如此低成本卖给你,我们也有条件的,就是你的买入价比市价要高10%,那么茅台现在市价是1800,我们给你的买入价是1800*110%=1980,买入就会产生10%的虚值部分,换句话说就是价格要先涨10个点,后面才可能赚到钱,我们称这类型的合约为:虚值期权合约

张先生:禽兽啊,但我喜欢,这样的虚值期权合约20-140倍杠杆

张先生在阅读完这篇文章后,百思不得其解,券商提供这种业务,是怎么做到的呢?关注了本公众号之后,恍然大悟~(全文完)

本文作者可以追加内容哦 !