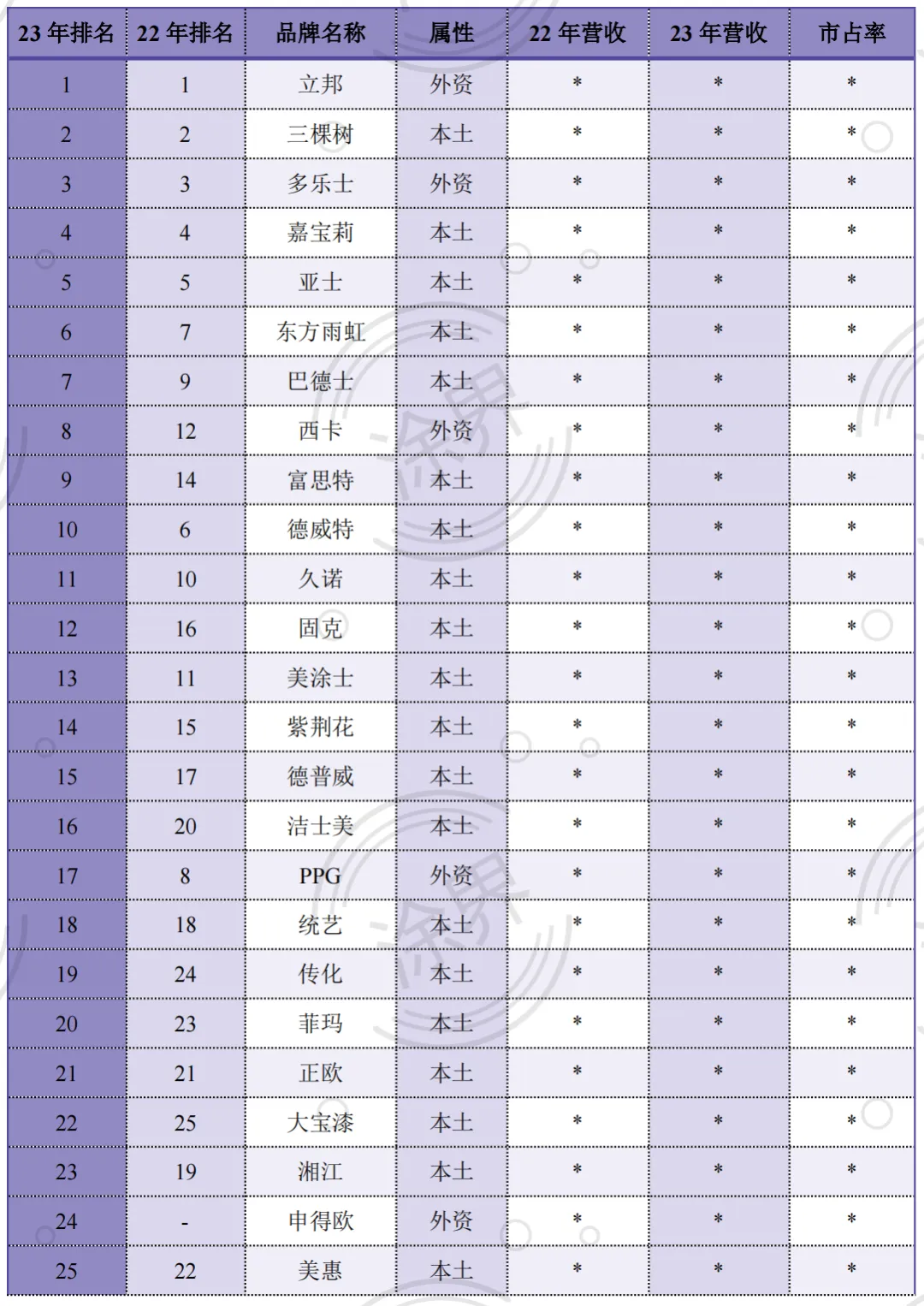

9月20日,为了让业界了解整个建筑涂料市场发展状况,助力品牌影响力提升,国内涂料行业专业财经媒体《涂界》发布“2024中国建筑涂料品牌25强排行榜”。这是《涂界》连续第四年发布该榜单,榜单根据企业2023年建筑涂料业务销售收入进行排名,今年入围门槛为X亿元。

根据统计,今年上榜品牌累计销售收入为507亿元,较往年减少了4.28亿元,占全国建筑涂料市场份额比例为43.78%,较往年提升了零点78个百分点。虽然市占率有所提升,但我国建筑涂料市场仍比较分散。从市占率来看,前三强品牌立邦、三棵树、多乐士分别为XX%、X%、X%,只有5个品牌市占率超过1%,其他品牌市占率均不足1%。

尽管上榜品牌总销售收入较往年有所减少,但全国市占率却在提升,这说明市场份额进一步向头部品牌集中,品牌分化在加速,比如立邦、三棵树品牌在建筑涂料市场的份额在逐渐增加,而多乐士去年虽然有小幅下滑,但能够稳住市场份额,并且有进一步提升的潜力。在整体市场深度调整转型背景下,建筑涂料市场的“马太效应”愈发明显。

市场需求萎缩品牌进一步分化

作为疫情后恢复的第一年,2023年的涂料市场有所恢复,但也平淡。根据中国涂料工业协会披露的数据显示,2023年我国涂料行业总产量3577.2万吨,同比增长4.5%;表观消费量3566.3万吨,同比增长4.2%;主营业务收入4044.8亿元,同比下降4.5%。

从数据来看,去年我国市场回暖,推动了整个行业涂料产量的增长。但由于受到价格战的影响,去年主营业务收入有所下跌。不过受原材料价格下调的影响,行业盈利能力得到改善,推动了利润总额增长。

产量增长意味着去年市场需求有所回暖,但回暖的程度并没有达到预期。同时,不同企业、不同细分领域的恢复节奏存在显著的差异,比如工程建筑涂料、集装箱涂料、家具漆等细分领域表现较为疲弱。特别是工程建筑涂料市场,受到房地产市场持续下行的冲击,2023年需求仍继续萎缩。

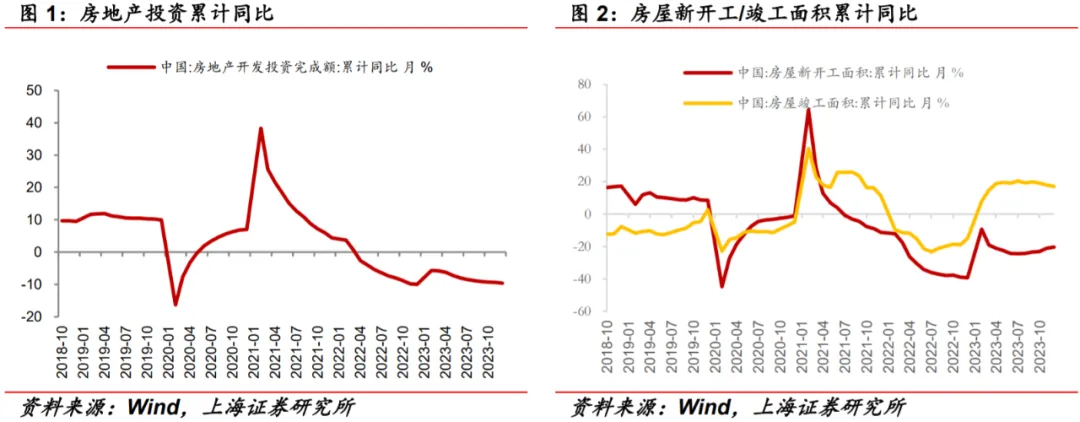

自2020年下半年开始“三道红线”、房贷集中管理相继推出后,我国房地产行业开始步入下行通道。特别是2022年,房地产市场销售几乎全年处于下行。进入到2023年后,房地产市场仍继续下行。根据国家统计局数据显示,2023年,全国房地产开发投资110913亿元,比上年下降9.6%。

2023年,房地产开发企业房屋施工面积838364万平方米,比上年下降7.2%。其中,住宅施工面积589884万平方米,下降7.7%。房屋新开工面积95376万平方米,下降20.4%。其中,住宅新开工面积69286万平方米,下降20.9%。房屋竣工面积99831万平方米,增长17.0%。其中,住宅竣工面积72433万平方米,增长17.2%,这主要得益于“保交楼”政策。

2023年,商品房销售面积111735万平方米,比上年下降8.5%,其中住宅销售面积下降8.2%;商品房销售额116622亿元,下降6.5%,其中住宅销售额下降6.0%。2023年末,商品房待售面积67295万平方米,比上年增长19.0%,其中,住宅待售面积增长22.2%。

根据中指研究院发布的《2023年中国房地产企业销售业绩排行榜TOP100榜单》, 2023年TOP100房企销售总额为62791.0亿元,同比下降17.3%。2023年内,销售突破千亿元的房企共16家,较去年同期减少4家,百亿房企116家,较去年同期减少14家。有专家分析认为,房地产行业分化格局会更加明显。已出险的民企销售大幅下降,过去两年丧失再投资能力,可售货源规模和质量都看不好,未来走势将十分艰难。

涂料企业是房地产的下游企业,当上游企业出现较大变化时,最直接的影响就是建筑涂料类产品的滞销,从而影响各大企业的营收。财报显示,立邦中国2023年全年实现销售额约247.54亿元,同比增长7.1%。其中,建筑涂料收入约209.33亿元,同比增长9.1%。该公司表示,受益于产品涨价渗透以及三六级城市销售强劲,立邦中国零售业务销售收入同比增长13%;立邦中国工程业务因继续受到疲软的房地产市场影响,销售收入下降7%。

年报显示,三棵树2023年度实现营业收入124.76亿元,同比增长10.03%。其中,工程墙面漆营收同比增长9.52%至46.757亿元,家装墙面漆营收同比增长2.58%至26.317亿元,基材与辅材营收同比增长41.02%至24.24亿元。总体来看,三棵树去年建筑涂料营业收入实现了逆势增长,也成为为数不多的能够在零售和工程业务取得双增长的大型企业之一。

根据年报,阿克苏诺贝尔装饰涂料亚洲区2023年销售收入同比下降6%至11.07亿欧元,其中:中国及北亚地区装饰涂料业务收入同比下降3.72%至5.43亿欧元(约合人民币41.65亿元),该公司表示,“中国的需求趋势喜忧参半,随着市场需求疲软,年初强劲的销售逐渐减少”。不仅如此,装饰漆业务还受到了不利汇率的相当大的影响。

不过根据天眼查App显示,阿克苏诺贝尔漆油(上海)有限公司2023年实现销售总额35.77亿元,上年同期为36.45亿元;利润总额3362.57万元,上年同期为-1002万元;净利润2936.69万元,上年同期为-643.114万元。此外,阿克苏诺贝尔在中国的广州、成都、廊坊建有其他三大装饰涂料生产基地,其中广州公司2022年销售收入为9.19亿元。同时,阿克苏诺贝尔去年还完成收购宣伟在华建筑涂料业务(华润建筑涂料)。

阿克苏诺贝尔表示,多乐士继续扩大其地域地位,收购宣伟在中国的建筑涂料业务(华润建涂业务),预计将进一步提供进入中国三级至五级地理区域的分销渠道。华润漆品牌历史悠久,在中国被公认,将巩固我们在高端市场之外的地位,为我们的投资组合带来进一步的市场细分。根据年报,华润建筑涂料业务2023销售收入达到6600万欧元(约合人民币5.044亿元)。

年报显示,亚士创能2023年实现营业收入31.104亿元,同比增长0.09%。其中,功能型建筑涂料收入20.96亿元,同比下降4.01%。根据东方雨虹发布的公告显示,以建筑涂料业务为主的德爱威中国2023年营业收入为20.723亿元,同比下降28.02%,不过其中工程施工业务收入高达10.51亿元。从数据来看,两家公司均受到了房地产市场持续下行的冲击。

除上述企业外,大部分头部企业及其他企业2023年的工程业务均明显受到房地产市场持续低迷的不利影响,当然也有个别企业的工程业务收入实现了增长。不过可喜的是,因为原材料价格去年整体有所下滑,多数涂企的盈利能力得到改善;但个别企业由于计提的信用减值损失较上年有所增加,净利润出现了大幅下滑。

相较于工程市场,零售市场去年整体仍继续表现良好。财报显示,立邦中国零售业务2023年实现销售收入同比增长13%,并且实现了五连增,2019年-2023年增长率分别为5%、21%、35%、12%、13%。三棵树家装墙面漆业务2023年同比增长2.58%至26.317亿元,并且实现了五连增,2019年-2023年增长率分别为 29.28%、3.78%、102.97%、18.21%、2.58%。此外,嘉宝莉、紫荆花、巴德士、美涂士等众多企业的艺术涂料或仿石涂料业务去年实现了较好增长。

总的来看,房地产行业是建筑涂料产品的重要应用领域之一。去年,我国房地产市场仍持续低迷,导致整个建筑涂料市场需求低迷,但由于不同涂料企业的产品、业务、渠道、客户结构不一样,导致各企业间的销售收入出现了较大的差异,品牌分化在加剧。

虽然立邦、三棵树等少数企业去年建筑涂料业务收入实现了逆势增长,以及艺术涂料、仿石涂料零售市场出现了较好增长,但地产行业景气度的下滑抑制了人们的装修需求,再叠加国内有效需求不足的影响,零售市场增速放缓;同时,受房地产市场持续下行的进一步冲击,工程建筑涂料市场仍继续萎缩。综合来看,零售市场的小幅增长难以对冲整个工程端市场的萎缩,导致2023年整个建筑涂料市场规模继续减少。

综合实际情况,涂界数据研究实验室统计数据显示,2023年全国建筑涂料(注:含地坪涂料、功能性建筑涂料等,不含专业防水材料公司的防水涂料,但含部分企业的防水涂料、基辅料辅材等)市场规模同比下降X%左右至XXXX亿元,占全国总收入的XX%。其中,零售市场价值同比增长约X%至XXX亿元,工程市场价值同比减少约X%左右至XXX亿元。

上榜品牌全国市占率为43.78%

榜单显示,作为中国最大的涂料品牌,立邦以XXX亿元销售收入再次蝉联榜首;作为中国最大的民族涂料品牌,三棵树则以XX亿元销售收入位列第二位;作为国内家喻户晓的涂料品牌,多乐士以XX亿元销售收入位居第三。从排名来看,三个涂料品牌排名较往年均未发生变化。

此外,嘉宝莉、亚士、东方雨虹、巴德士、西卡、富思特、德威特分别位居第4-10位。对比来看,嘉宝莉、亚士排名未变;东方雨虹排名上升了1位,巴德士排名上升2位,西卡排名上升了4位,富思特排名上升了5位,德威特下降了4位。PPG、久诺跌出前十强。

值得一提的是,北新建材去年12月29日以现金代价约40.74亿元收购嘉宝莉集团约78.34%的股权。但由于在收购之前,北新建材涂料或建筑涂料业务收入规模较小,收购后北新建材的绝大部分建筑涂料业务收入还是以嘉宝莉为主,因此在本榜单中以嘉宝莉品牌为代表出现,同时不包括北新建材的龙牌建筑涂料业务收入。

此外,去年以7.74亿元销售收入排名第13位的宣伟,今年则因在华建筑涂料业务被收购而退出榜单。阿克苏诺贝尔去年8月2日完成了对宣伟中国区装饰漆业务的收购。相关收购业务年销售额预计约1亿欧元(约合人民币7.89亿元),并拥有相关员工约300名,并包括宣伟旗下知名装饰漆品牌华润漆。

在榜单前10强中,外资品牌仍仅占据3席,国产品牌占据了7席。榜单前十强品牌销售收入436.87亿元,较往年增加了8.37亿元,占榜单总销售收入比例为86.17%,占全国建筑涂料市场份额比例为37.73%,较往年提升了1点69个百分点。其中:外资品牌累计销售收入260亿元,占榜单总收入比例为51.28%;本土品牌累计销售收入247亿元,占榜单总收入比例为48.72%。

从榜单来看,国产品牌占据了20席,累计销售收入为238.5亿元,较往年减少了12.38亿元;占榜单收入比例为47.04%,较往年减少了2点03个百分点。外资品牌占据了5席,累计销售收入为268.5亿元,较往年增加了8.10亿元;占榜单收入比例为52.96%,较往年增加了2点03个百分点。对比来看,中外品牌平均销售收入有着巨大差距,平均每个国产品牌的销售收入为11.925亿元,平均每个外资品牌的销售收入为53.70亿元。

根据统计,今年上榜品牌累计销售收入为507亿元,较往年减少了4.28亿元,占全国建筑涂料市场份额比例为43.78%,较往年提升了零点78个百分点。虽然市占率有所提升,但我国建筑涂料市场仍比较分散。从市占率来看,前三强品牌立邦、三棵树、多乐士分别为XX%、X%、X%,只有5个品牌市占率超过1%,其他品牌市占率均不足1%。

尽管上榜品牌总销售收入较往年有所减少,但全国市占率却在提升,这说明市场份额进一步向头部品牌集中,品牌分化在加速,比如立邦、三棵树品牌在建筑涂料市场的份额在逐渐增加,而多乐士虽然有小幅下滑,但能够稳住市场份额,并且有进一步提升的潜力。在整体市场调整转型背景下,建筑涂料市场的“马太效应”愈发明显,头部企业强者恒强,中小型涂企则压力渐显。

值得一提的是,2023年建筑涂料行业利润得到了一定程度的修复,多数企业盈利能力有所提升。这主要还是因为乳液、树脂、溶剂等原材料去年价格有所回落,对涂料企业的毛利率有提振作用。根据中涂协披露的数据显示,2023年我国涂料行业利润总额237.4亿元,同比增长9.5%。不过,多家涂料企业的净利润因计提的资产减值准备增加而出现了下滑。

建涂未来靠什么接续增长?

建筑涂料广泛应用于住宅、商场、酒店、写字楼、大型场馆及市政工程等建筑装饰装修,从需求端来看,建筑涂料下游主要为房地产、装饰装修市场,其中住宅是建筑涂料的主要下游应用场景,而住宅跟房地产紧密关联。

国家统计局数据显示,2023年我国房地产施工面积同比下降7.20%,新开工面积同比下降20.40%,房地产开发累计投资额为11.09万亿元,同比下降9.60%。房地产各项数据仍旧不理想,导致2023年建筑涂料市场需求在2022年萎缩的基础上继续萎缩。

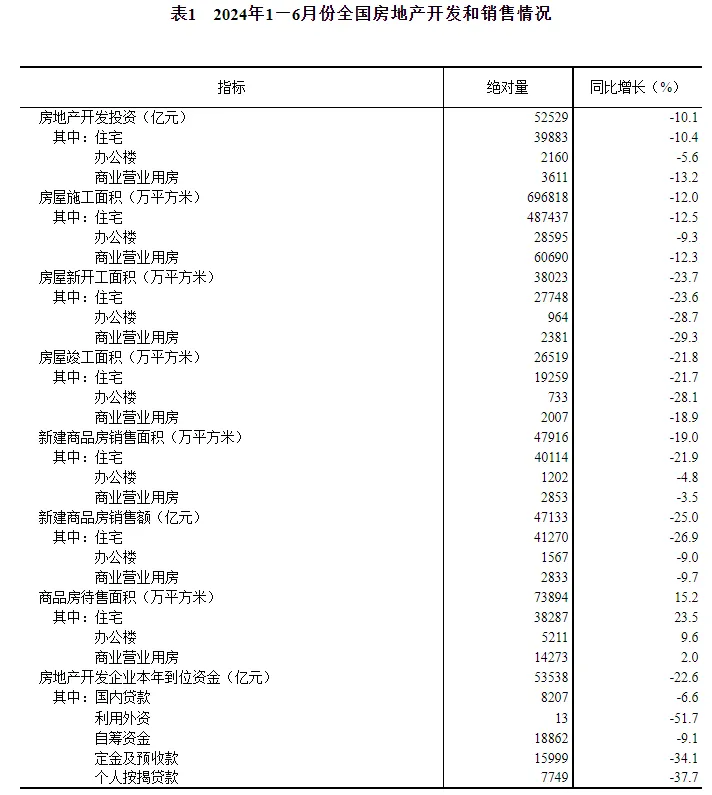

进入2024年后,房地产市场仍未走出低迷的困境。根据国家统计局最新数据显示,今年1-6月份,全国房地产开发投资52529亿元,同比下降10.1%;房地产开发企业房屋施工面积696818万平方米,同比下降12.0%;房屋新开工面积38023万平方米,下降23.7%;房屋竣工面积26519万平方米,下降21.8%;新建商品房销售面积47916万平方米,同比下降19.0%。

财报显示,立邦中国2024年上半年实现销售收入约131.74亿元,同比增长18.3%;实现营业利润约16.48亿元,同比增长10.3%。其中,建筑涂料收入约112.96亿元,同比增长18.7%,建涂销售收入增长主要是由零售业务收入大幅增长推动的,但工程业务收入因受房地产市场低迷的影响而出现了同比大幅下滑。

根据财报,立邦中国建筑涂料业务2024年第一季度实现销售收入1123亿日元,同比增长20.5%,其中,零售业务收入同比增长15%,主要得益于3-6级城市的强劲增长和营销活动;工程业务则因房地产市场疲软,收入同比下降15%。此外,2024年第二季度实现销售收入1283亿日元,同比增长17.2%,其中:零售业务销售收入同比增长5%,这得益于三六线城市和涂料周边领域的良好表现;工程业务受房地产市场依然疲软和消费者信心下降的影响,收入同比下降了12%。

根据半年报,三棵树2024年上半年实现营业收入57.60亿元,同比增长0.42%,主要是渠道拓展带来的主营业务产品销量增加所致。归母净利润2.10亿元,同比减少32.38%,主要是本期职工薪酬、广宣费用增加和计提的资产减值准备增加所致。其中,家装墙面漆收入14.52亿元,同比增长20.12%;工程墙面漆收入18.37亿元,同比下降10.72%;基材与辅材收入11.34亿元,同比增长6.71%。

亚士创能2024年上半年实现营业收入10.427亿元,同比减少29.86%;归母净亏损1913.434万元,同比减少148.80%。其中,功能型建筑涂料业务实现销售收入6.10亿元,同比下降41.37%。该公司表示,净利润同比减少,主要是受大环境影响,建设工程项目开工及建设进度放缓,同时公司进一步强化了业务风险防控,报告期内公司营业收入下滑,毛利率有所下降,导致公司半年度亏损。

根据半年报,叶氏化工集团涂料业务(紫荆花新材料集团)的销售吨数下滑10%至9.8万吨,营业额轻微下跌6%至7.31亿港元(约合人民币6.66亿元)。毛利率录得25.5%,较去年同期下跌2.6个百分点。因此,涂料业务录得亏损1,010万港元。其中,建筑涂料业务上半年销售收入出现了下滑。

根据半年报,中漆集团2024年上半年实现销售收入为1.48亿港元,同比减少39.2%;公司股东应占亏损为1497.2万港元,亏损同比增长30.1%。其中,涂料产品销售收入1.370亿港元,同比下降41.41%。主要是由于:对房地产及基建项目的建筑及装修承包商客户的销售额减少67.9%;对工业制造商客户的销售减少31.1%;及对批发分销商及零售分销商的销售减少26.2%。其中,建筑涂料产品收入3521.73万港元,同比减少65.0%。

尽管立邦、三棵树等少数头部企业建筑涂料业务销售收入实现了增长,以及艺术涂料、仿石涂料等少数建筑涂料细分品类仍保持局部繁荣,但地产行业景气度的下滑仍抑制了人们的装修需求,再加上国内市场需求不足的影响,预计建筑涂料市场需求在2024年有望进一步萎缩,其中工程建筑涂料市场需求萎缩幅度更大。

建筑涂料行业与房地产行业有着紧密的联系。在房地产繁荣时期,建筑涂料行业也跟着受益。然而,随着房地产市场的降温,建筑涂料行业的日子也变得越来越不好过。整体而言,中国建筑涂料市场面临着整体失速的危机。那么,建筑涂料行业企业未来又靠什么接续增长?

建筑涂料扩大市场“蛋糕”,只有三个途径,一是释放需求,二是提升价格和价值,三是扩大出口。现在看来,三条路都很艰难。然而,房地产市场仍在下行期,让需求增长难以持续,而以艺术涂料、仿石涂料为代表的新赛道开拓今年以来也不尽人意,二次装修虽然潜力巨大,短期内也难以释放。

价格的提升,在行业未完成新一轮大洗牌之前,几乎不大可能,即便是提价,也是杯水车薪,高附加值产品虽有需求,但份额并不足以支撑市场的持续增长;而大量出口到国外市场,目前很多企业尚不具备能力。这场不是你死就是我亡的存量市场博弈,注定将成为建筑涂料市场竞争的主基调。

目前,涂料企业实现建筑涂料收入增长主要从以下几个方向点做布局,一是涂料企业必须转变发展思路,从规模扩张转向质量和效益的提升,把经营理念向内聚焦到企业精细化管理、降本增效、提升盈利质量上来。同时,企业还需要加强内部管理,优化资源配置,提高运营效率,以适应新的市场环境。企业只有通过不断的自我革新和战略调整,来适应市场的变化,实现健康、可持续的发展。未来,企业也只有更加注重内涵式增长,通过创新驱动和质量提升,推动企业向更高质量发展转变。

二是加大创新力度,提高高附加值产品销售比例,抛弃量的追求,寻求价值的增长。在供给端方面,涂料企业需要加快产品的迭代升级,推出符合市场需求的好产品、好服务。当前,建筑涂料行业的结构性机会依旧来自于创新,特别是产品和服务方面的创新,行业需求由创新新品驱动,只有供给创新才能持续创造需求增量,特别是在高附加值产品创新方面尤其重要。

三是深挖存量市场。随着房地产市场步入增量与存量共存的时代,以旧建筑为主要对象的建筑翻新/修缮就成为了下一个“风口”。根据建筑业发展统计分析,国内房屋建筑的保有量高达700亿平方米,每年大约有20亿平方米房屋需要进行修缮、改造和更新。目前,国内领先涂料企业都在积极布局,比如立邦针对建筑更新领域,推出应对复杂的老旧住宅环境的宜居CITY更新一站式改造方案;固克则快速聚焦建筑修缮市场,在全国布局固克绿色修缮共创中心,挖掘存量市场。亚士、嘉宝莉、巴德士、美涂士、紫荆花等知名企业也都在积极开发存量市场。

四是积极寻求业务和渠道结构调整,多元化布局“涂料+”业务,比如立邦、三棵树、亚士、东方雨虹、嘉宝莉等近年来加快布局建筑涂料周边市场,积极开拓基材和辅材市场,打造新的业绩增长点。同时,部分企业通过创新研发,拓展多元化应用场景,以及拓展产品线实现由单一产品到解决方案式销售,提高产品组合价值。此外,部分企业优化渠道结构,聚焦优质赛道,重视与优质地产合作,聚焦央国企、城建城投、工业厂房新赛道拓展;由工程业务转向拓展零售业务,同时还加大厂房、学校、医院等小B端应用场景,并下沉县级渠道,拓展渠道多元化。

五是布局工业涂料赛道甚至跨界业务。比如三棵树不仅积极布局汽车涂料、风电涂料、桥梁防护涂料、船舶涂料等工业涂料业务,同时还跨界推出高端轻型装饰挂板——美筑板,该产品广泛应用于建筑外墙、内装、地下空间、隔墙等装饰节能一体化领域。亚士在巩固和提升建筑涂料业务的同时,布局防水材料市场,同时还计划拓展工业涂料市场,以及跨界布局人工智能、人形机器人、航空航天等领域的新材料产业。东方雨虹也在布局工业涂料赛道。

六是面对国内市场需求的日渐饱和、产能严重过剩以及市场内卷严重,为了扩大市场,涂料企业纷纷将目光放在了国外市场。中国涂料业经过几十年的快速发展,积累的创新能力和大规模、现代化的制造能力,都需要在全球市场上得到释放。从行业发展角度来看,已经完成由大向强蜕变升级的中国涂料业,要想进一步发展,需要在全球市场上证明自己的实力。

七是在坚持内生式增长的同时,涂料企业还可以通过并购整合实现外延式增长。像宣伟、PPG、阿克苏诺贝尔、立邦等涂料企业无不是通过系列并购一步一步成长为国际巨头的,比如阿克苏诺贝尔收购ICI等,宣伟收购Comex、威士伯等,立邦收购多乐士集团、Betek、Cromology等,PPG收购阿克苏诺贝尔北美建筑涂料业务、迪古里拉等。当然,并购不是简单的做加法,而是并购后要产生更大的价值,产生乘法的效应。

从增量市场到存量市场,从“分蛋糕”到“抢蛋糕”,倏忽之间,建筑涂料行业的市场生态和竞争逻辑已发生根本性的变化。增量时代,做大“蛋糕”是行业的共识。房地产的快速发展,为行业提供了巨大的“蛋糕”。大哥吃肉,小弟喝汤,无论快慢,总体上还是在增长。存量时代,大哥要从小弟手里抢“蛋糕”了,弱者的生存环境将变得更加艰难。

宏观经济发展放缓,国内消费需求不足,市场需求低迷,建筑涂料行业遭遇了规模扩张的天花板,互抢地盘、打价格战等等已成为行业普遍的现象。谁能抢先一步,谁将获得更大的份额。没有品牌和产品势能,没有成本竞争优势,只能被淘汰出局。因此,存量时代,将是行业大洗牌的时代,无数企业、品牌将最终退出市场。(涂界)

2024年中国建筑涂料品牌25强榜单(单位:亿元)

说明:1、建筑涂料涵盖了内外墙建筑涂料、功能型建筑涂料、艺术涂料、地坪涂料等,不含保温装饰板、保温材料、涂装施工等,部分品牌涵盖防水涂料、基辅材等业务收入。2、阿克苏诺贝尔在华整个建筑涂料业务以“多乐士”品牌呈现,同时以中国本地货币计算建筑涂料销售收入(剔除了汇率的影响)。3、部分品牌建筑涂料销售收入为估算,会有一定的偏差,请以企业的实际销售收入为准。4、本排行榜仅作行业研究,不构成对相关公司二级市场的任何操作建议,榜单中数据仅供参考。

本文作者可以追加内容哦 !