A500指数全称中证500质量成长指数,从沪深300和中证500指数样本中选取100只盈利能力较高、盈利可持续、现金流量较为充沛且兼具成长性的上市公司证券作为指数样本,反映沪深300和中证500指数样本中盈利能力较高、盈利可持续、现金流量较为充沛且兼具成长性的上市公司证券的整体表现。

A500指数具有以下显著特点:

首先,优质与成长兼备。

选股时不仅注重企业盈利能力,还强调盈利可持续性以及成长性。这使得该指数涵盖的公司既具备稳定业绩基础,又有良好发展前景。与单纯价值型或成长型指数相比,A500指数能在不同市场环境下展现更为均衡的表现。

比如,经济增长放缓时期,盈利能力高且可持续的公司凭借稳定现金流和强大抗风险能力,为投资者带来相对稳定回报。经济复苏或繁荣时期,兼具成长性的公司则充分受益于市场扩张,实现业绩快速增长,推动指数上扬。

其次,行业分布广泛。

成分股涵盖多个行业领域,包括金融、消费、科技、工业等。广泛的行业分布有助于降低单一行业风险,实现投资组合多元化。

不同行业在经济周期中的表现各不相同,金融行业通常在经济复苏初期表现突出,科技行业在创新驱动的经济环境下有更大发展潜力。

A500指数通过广泛的行业覆盖,能在不同经济阶段捕捉不同行业的投资机会,为投资者提供更全面的市场参与度。

再者,中小市值公司占比较高。

与沪深300等大盘蓝筹指数相比,A500指数中的中小市值公司占比较多。

这些中小市值公司通常具有更高的成长潜力和灵活性。中小市值公司在发展过程中能凭借创新能力和快速响应市场变化的能力,实现业绩快速增长。

同时,由于市值相对较小,股价弹性也较大,在市场行情向好时,能为投资者带来更高收益。

但需注意,中小市值公司也面临较高风险,如经营风险、流动性风险等。在投资A500指数时,投资者需对这些风险有充分认识和评估。

A500指数与其他宽基指数相比有以下不同:

与沪深300指数相比,行业分布有差异。

沪深300指数主要涵盖大盘蓝筹股,金融、消费等传统行业占比较高。

A500指数行业分布更广泛,中小市值公司占比较多,科技、工业等新兴行业权重也相对较大。

风险收益特征不同,沪深300指数波动相对较小,收益较为稳定,适合风险偏好较低的投资者。

A500指数由于中小市值公司占比较高,波动相对较大,但同时具有更高成长潜力,适合风险偏好较高的投资者。

市场表现也有差异,在大盘蓝筹股行情中,沪深300指数往往表现更为突出;

在中小市值公司崛起的市场环境下,A500指数可能更具优势。

与中证500指数相比,选股标准不同。

中证500指数是由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成。

A500指数从沪深300和中证500指数样本中选取盈利能力较高、盈利可持续、现金流量较为充沛且兼具成长性的100只上市公司证券。

业绩表现可能不同,由于选股标准不同,A500指数在业绩表现上可能与中证500指数存在差异。

一般来说,A500指数的成分股质量相对较高,盈利能力和成长潜力更为突出,长期来看可能有更好表现。

风险特征也有差异,中证500指数的成分股主要为中小市值公司,波动相对较大。A500指数在选股时更加注重公司的质量和稳定性,风险可能稍低一些。

与创业板指数相比,板块定位不同。

创业板指数主要反映创业板市场的整体表现,以高科技、高成长的新兴企业为主。A500指数涵盖多个行业领域,包括传统行业和新兴行业,具有更广泛的市场代表性。风险收益特征不同,创业板指数波动较大,收益相对较高,适合风险偏好较高、追求高成长的投资者。

A500指数风险收益特征相对较为均衡,既具有一定成长潜力,又有一定稳定性。市场表现也有差异,在科技创新和新兴产业快速发展时期,创业板指数往往表现更为强劲。在市场整体较为稳定或传统行业表现较好的时期,A500指数可能有更好表现。

A500指数具有投资价值:

从长期来看,随着中国经济不断发展和转型升级,优质上市公司将不断涌现。

A500指数通过严格选股标准,筛选出盈利能力高、盈利可持续、现金流量充沛且兼具成长性的公司,这些公司未来有望继续保持良好发展态势,为投资者带来长期投资回报。

从历史数据看,A500指数长期表现出色,虽短期内可能受市场波动影响,但长期趋势向上。投资者可通过长期持有A500指数ETF,分享中国经济增长红利。

在资产配置方面,A500指数与其他宽基指数相关性较低,可作为投资者资产配置的重要组成部分。

通过将A500指数与沪深300、中证500、创业板指数等其他宽基指数进行组合配置,可有效降低投资组合风险,提高收益稳定性。

不同风险偏好的投资者可根据自身风险承受能力和投资目标,合理调整A500指数在投资组合中的权重。

风险偏好较低的投资者可适当降低A500指数权重,增加沪深300等大盘蓝筹指数配置;风险偏好较高的投资者可适当提高A500指数权重,获取更高收益。

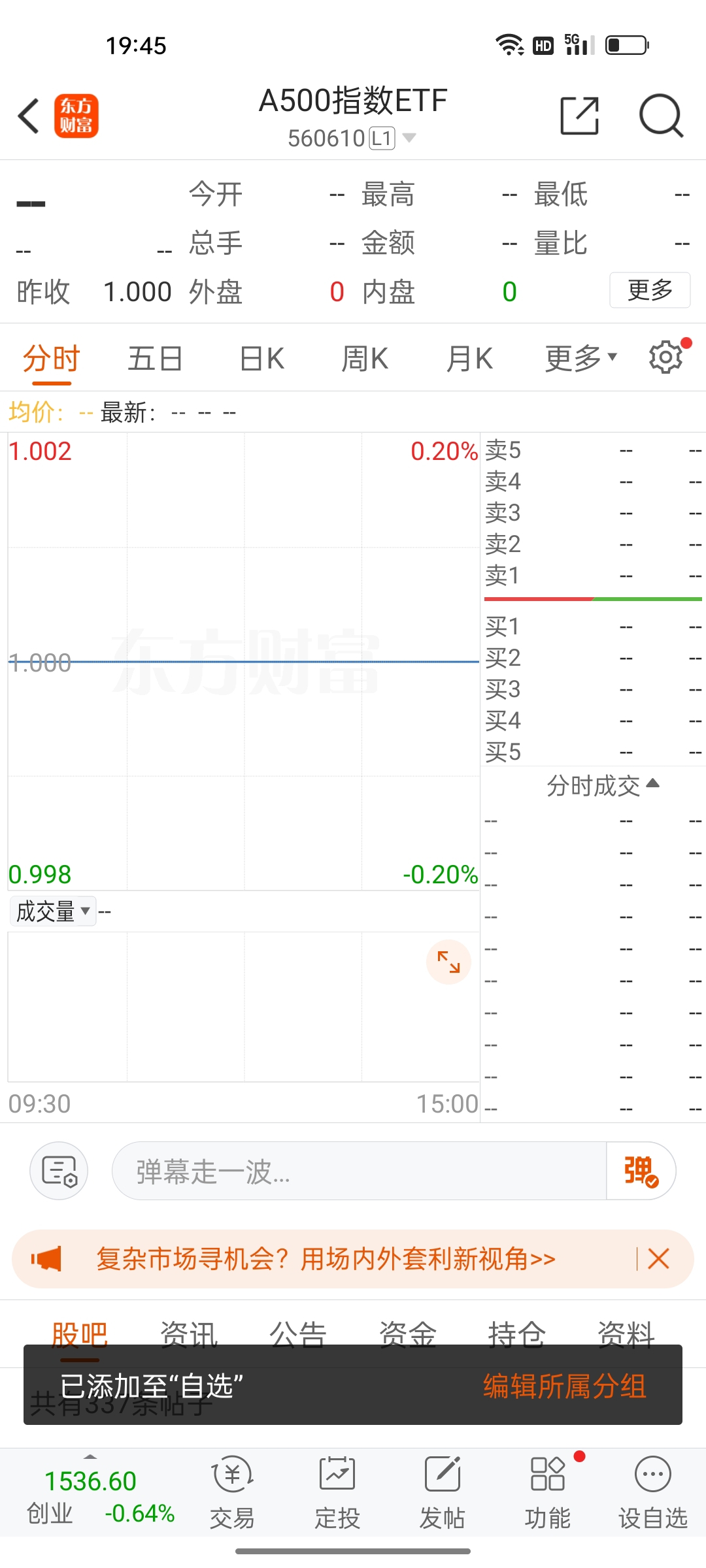

A500指数ETF(SH560610)作为交易型开放式指数基金,具有交易便捷、成本低廉等优点。投资者可通过证券账户在二级市场上买卖A500指数ETF,与买卖股票一样方便快捷。同时,A500指数ETF的管理费用和交易费用相对较低,能有效降低投资者投资成本。此外,A500指数ETF还具有较高流动性,投资者可在需要时随时卖出基金份额,变现资金。

投资A500指数也存在风险和注意事项:

市场风险方面,A500指数表现受宏观经济环境、市场供求关系、行业发展趋势等多种因素影响。在市场波动较大时期,A500指数可能出现较大幅度下跌,给投资者带来损失。投资者在投资A500指数时,需密切关注市场动态,合理评估市场风险。可通过分散投资、控制仓位等方式降低市场风险对投资组合的影响。

行业风险方面,A500指数成分股涵盖多个行业领域,不同行业发展前景和风险特征各不相同。如果某个行业出现不利因素,可能对A500指数表现产生较大影响。投资者在投资A500指数时,需对不同行业发展趋势和风险有充分了解,避免过度集中投资于某一行业。可通过行业轮动策略、均衡配置等方式降低行业风险。

个股风险方面,A500指数成分股虽经过严格筛选,但个别公司仍可能存在经营风险、财务风险等。如果某个成分股出现重大问题,可能对A500指数表现产生一定影响。投资者在投资A500指数时,需对成分股基本面进行深入分析,关注公司经营状况、财务状况、行业竞争力等因素。可通过定期调整投资组合、分散投资等方式降低个股风险。@东方财富创作小助手 @股吧话题 @招商基金

$A500指数ETF(SH560610)$

$沪深300ETF基金(SZ159330)$

$创业板(SZ395004)$

#【有奖】宽基新门面A500重磅来袭,你怎么看?#

本文作者可以追加内容哦 !