茅台回购确实挺意外的,这应该是茅台上市以来的首次回购,回购金额30-60亿元,回购期限12个月内。 尽管对于茅台1.59万亿市值来说,这个回购的金额并不算高,但这也反映了茅台管理层已经开始重视到茅台市值的下跌,并且为未来市值可能的下跌做出了应对的准备。 一直以来,茅台都是市场关注度最高的公司,公募外资的第一大重仓。到上半年为止,公募这边的持仓市值高达1239亿,有1885个基金产品在里面平躺,北向尽管不再公布数据,但根据历史数据来看,北向大概率还是重仓茅台。 中报后,美银的报告中也强调了茅台的定价权、品牌力以及稀缺价值,并且给出买入评级。 自3万亿市值调整以来,茅台的看多声音不绝于耳,优秀的商业模式让国内资金趋之若鹜(外资可选择太多),而真正影响茅台估值,导致茅台下跌的原因是什么?

优秀的商业模式

首先,茅台的赚钱能力绝对是首屈一指,上半年834.5亿的收入里,有417亿的净利润,毛利率91.8%,净利率都接近53%,这意味着茅台不仅成本低、售价高,而且还不需要砸太多的营销费用。 酒本身不需要投入太高的研发费用,也不需要长期的大额资本支出,赚到的现金都可以用来回报股东。茅台近三年的分红超过1500亿,最新财报后茅台也明确了未来三年将保持不低于75%的分红率。 就当下市场而言,能拿出利润回报股东的公司并不多,茅台账面上的货币资金加上拆出资金一起超过1700亿,完全有实力回报股东。 半年报中预收账款的规模也创下中报新高,这说明尽管消费端的价格有所下滑,但是下游渠道还能囤得动。  数据来源:IFind 这里就要说到茅台的涨价逻辑了,茅台的需求主要是两方面,一个是金融属性驱动的需求,这部分主要是买回来囤着等涨价;另一个就是消费需求,消费需求还分商务宴请以及个人消费。

数据来源:IFind 这里就要说到茅台的涨价逻辑了,茅台的需求主要是两方面,一个是金融属性驱动的需求,这部分主要是买回来囤着等涨价;另一个就是消费需求,消费需求还分商务宴请以及个人消费。

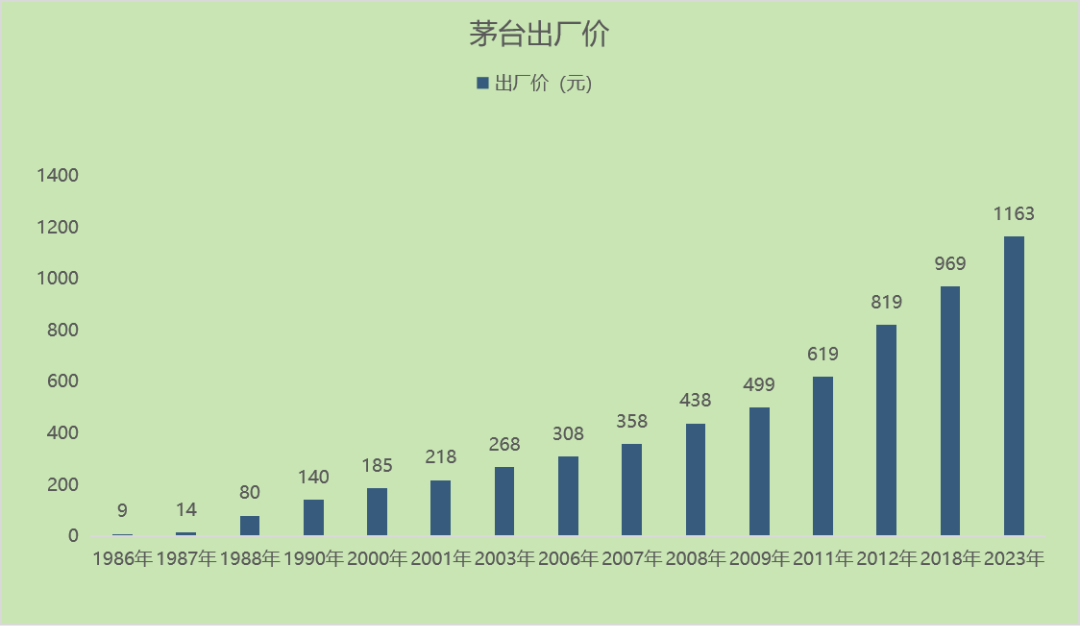

先说金融属性,茅台从1987年以来,出厂价从9元一路升至1060多元,在这30多年的时间里几乎是一路上涨,尽管终端价格有所波动,茅台厂卖给经销商的价格是没有回调过的。

出厂价的上涨带动终端价格上涨,这也赋予了茅台增值的属性,能涨价就能带动更多的投机需求,所以茅台除了消费需求以外,还具备一定的理财属性。

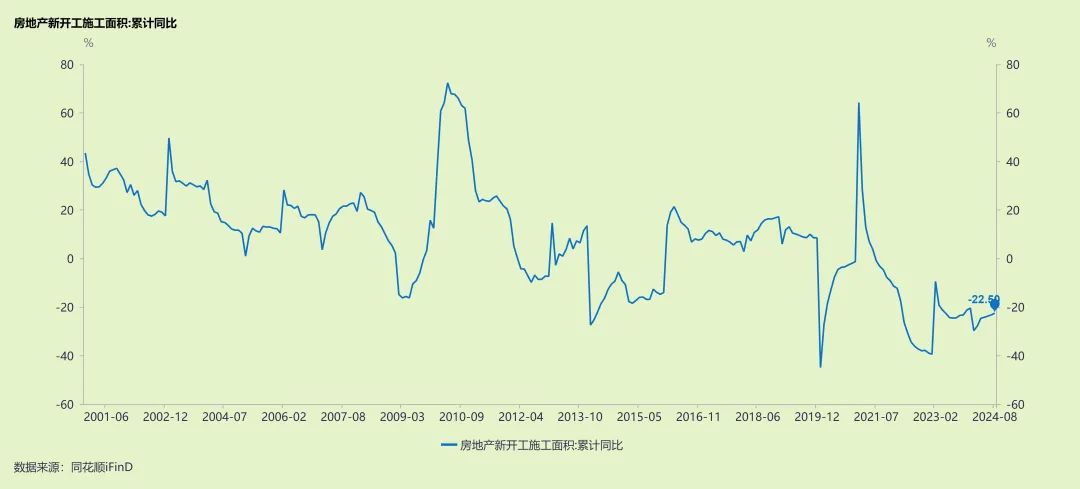

然后就是消费端,商务宴请的需求跟宏观层面紧密相关,也可以说跟基建地产的景气度紧密相关。地产的开工率高,项目更多,商务宴请的机会也就更多,往大了说整个宏观层面高速增长,各行各业的机会就会更多,那么商务的需求也会更多。

2008年的四万亿,2014年后的地产再启动,不仅直接带动了企业端的信贷扩张,同时也带动了家庭部门的资产增长。房价上涨,商品房需求增长,开发商开工面积增长,家庭部门的资产增长,可以这么说,2014年至2021年是家庭部门集体变富的过程。 所以,我们能看到的是,即便洋河、泸州这两家的销量在持续减少,但消费升级驱动的涨价,依然带动了这两家公司利润实现稳健增长(2016年,连卫生纸都在研究该怎么合理涨价)。  茅台的定价权更为强势,在不控量的情况下,实现了量价齐增。根据IFind数据显示,2015年茅台的销量2.75万吨,到2023年已经增长至7.33万吨,这几年,茅台的系列酒收入从2020年不到100亿,干到2023年的206.3亿,连系列酒都卖爆了。 本质上还是飞天的品牌力太强,自身的增长同时也能带动系列酒的增长,但这一切在2021年后发生了新的变化。

茅台的定价权更为强势,在不控量的情况下,实现了量价齐增。根据IFind数据显示,2015年茅台的销量2.75万吨,到2023年已经增长至7.33万吨,这几年,茅台的系列酒收入从2020年不到100亿,干到2023年的206.3亿,连系列酒都卖爆了。 本质上还是飞天的品牌力太强,自身的增长同时也能带动系列酒的增长,但这一切在2021年后发生了新的变化。

上涨逻辑的变化

我们今天看茅台的估值,相比2018年也是不贵的,相比2021年那就更加有安全边际了,中报也很稳健,那市场在担心什么呢? 担心未来的不确定性,也是担心家庭部门的消费不能再支撑这样的高价,同时担心地产会持续疲软,也担心终端价格的持续低迷会影响渠道对未来的价格信心。 首先,基建地产的开工率会直接影响整体的宏观增速,那么新开工率的减少也会导致项目减少。举个例子,比如之前咱们一个项目能赚10万,请客吃饭开瓶茅台,这都是小问题,现在项目没有这么多了,那么商务宴请以及礼品赠送的需求也会减少。

如图,新开工面积增速在2009年以及2016年都实现了正增长,剔除2020年的特殊因素以外,其他的两次增长,均是由重大的宽松政策驱动,也可以说两次的增长都处于地产上行周期上。而当下的情况是,商品房销售额自2021年见顶后一路调整,2021年7月至今几乎每月都是负增长。 当下,开发商需要解决的是需求端的问题,以及自身负债问题,家庭部门需要解决的是资产价格止跌,以及降负债的问题。这有可能会直接影响企业和家庭部门的需求。 有分析师说茅台还是那个茅台,茅台没有变。逻辑确实没问题,茅台的品牌力、行业地位、生意模式都没变,只是需要喝茅台的场景减少了,需求端的逻辑变了。 需求端的问题,看不到数据很难预期,因为到底有多少库存,这本身就是个谜,市场缺不缺货也没有相关的统计数据。但从经销商的财报里能看到经销商今年是不容易的。 华致最新公布的Q2财报显示,营收下滑14.8%,扣非净利润下滑77%,二季度只有986.5万的扣非净利润,2021年同期的利润是1.68亿,可见这盈利能力不言而喻。 作为年营收上百亿的渠道商,华致的经营状况尚且如此,那么中小规模的经销商压力可见一斑。

所以综合目前已知的数据来看,酒经销商当前的压力是比较大的,盈利能力的下滑也会削弱其囤货能力。

结尾

奢侈品的核心逻辑就是涨价,爱马仕、卡地亚、包括LV这些品牌都会通过定期的提价来维护自身的行业地位,茅台的定位差不多也是奢侈品属性,如果其涨价能力受影响的话,那也会暂时性的影响其估值定价。 往后看3年5年,也许新的增长周期仍会驱动茅台持续增长,即便未来低速增长是周期性的,那么茅台跌到合理的价值后依然有价值。 但眼下是,未来的几个季度的预期是不乐观的,公募集中抱团并未恐慌,未来几个季度会不会出现增速下滑?公募会不会恐慌?如果终端价格持续下跌,会不会影响渠道囤货的信心?很多未知不确定性因素。

本文作者可以追加内容哦 !