爱尔眼科增长放缓,并购模式不灵了?

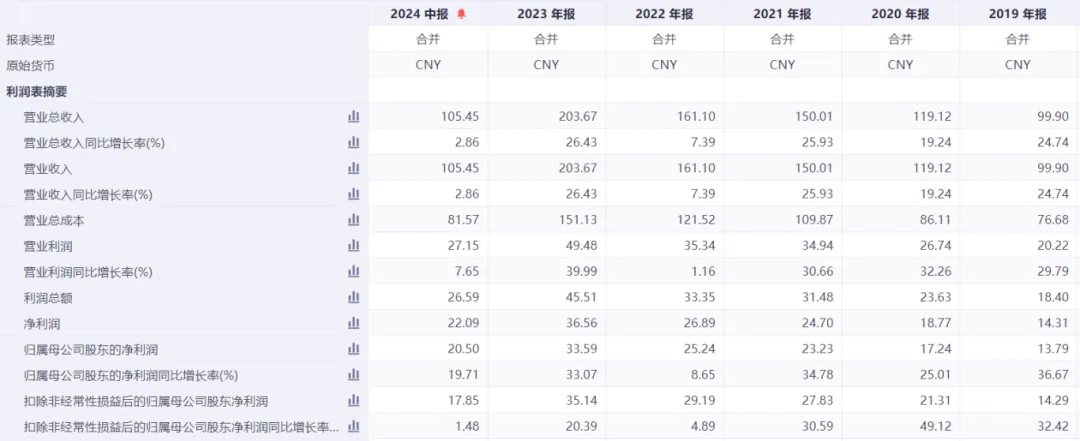

近日爱尔眼科的2024年半年报出炉,营业收入与扣非净利润同比增长分别为2.86%与1.48%,和高峰时候的多年30%+已不可同日而语,根据Choice金融终端显示,公司的市值已从2021年时的约3900亿元下跌至近日的近910亿元,下跌幅度逾76%。

尽管爱尔眼科管理层曾多次提及其传统的增长来源“并购模式”将退出并进入业务新阶段,但是实际情况来看,要使业绩有大的起色,无论是国内还是国外,爱尔眼科的疆土想要扩张,也许仍难离开并购模式的加持,虽然最终来看并购带来的增长迟早会结束。

而除了业绩增长的难度,面对着日益庞大的眼科医院服务人员数量,对于爱尔眼科而言,更增加了管理的难度与复杂度,这对于公司精细化运营管理的能力、风险控制与化解能力是叠加的挑战。

01

高增长时代已逝?

面对着8月底爱尔眼科发布的2024年半年报,一些投资人不禁要发出“高增长时代已落幕”的感慨。

根据半年报,上半年营业收入约105.5亿元,较去年同期增长2.86%,而扣除非经常性损益的净利润约17.85亿元,较上年同期增长1.48%。

不过,如果我们把眼光放到整个行业,会发现同业公司的业绩更是大幅滑坡,其中华厦眼科的营收与扣非净利润分别同比约为 +2.85%与 -25%;普瑞眼科的营收与扣非净利润分别同比约为+3%与-69%;何氏眼科的营收与扣非净利润分别同比约为 -5.8%与-67%。

如此对比下来,爱尔眼科的业绩表现也算是惨淡中的一抹亮色,而据各方面的新闻与消息汇总,行业的业绩表现不如人意,主要与经济下行下消费能力降级相关。

虽然拿爱尔眼科业务的核心数据而言仍有不错的增长,公司门诊量794.07万人次,同比增长9.23%,手术量64.99万例,同比增长6.92%。

但如果细看旗下的主要子公司上半年业绩,其中长沙爱尔收入2.81亿元,同比增长约8%,净利润6800万元,同比增长4.6%;成都爱尔收入2.14亿元,同比下降7.76%,净利润6100万元,同比下降20.78%;武汉爱尔收入2.86亿元,同比下降10.63%,净利润9100万元,同比下降14.15%。

作为运营已经稳定与成熟的几家子医院除长沙外两家均出现负增长,可以看出行业确实面临着不小的消费能力下降的冲击,而合理地推测公司其他的新增量来自并购的医院。

尽管公司管理层之前多次表态公司的传统并购模式将退出,进入新的常态,但是实际情况或许更可能是并购模式仍将延续,无论国内与国外市场,开疆扩土仍得依靠早已熟练的并购。

今年5月31日公司公告,以 13.44亿元的金额收购包括重庆眼视光、周口爱尔在内的52家眼科医院或诊所的多数股权,而这52家医院在2023年的整体收入约9.5亿元,较2022年同比增长26.67%。

在之后的7月29日再次公告,以逾8.98亿元收购虎门爱尔、运城爱尔在内的35家医院控股股权。

事实上,根据工商数据查询网站企知道显示,爱尔眼科体外的并购基金主体之一南京爱尔安星眼科医疗产业投资中心(有限合伙) 及其关联公司目前仍持有的医疗公司为 307家企业,根据公司名称及持股比例估算,其中绝大部分为其控股的眼科医院。

这或许仍将是爱尔眼科下一步源源不断并购目标的来源,而爱尔在海外的扩张之前也一直依赖于收购手段,因为通过体外并购模式可以在控制风险的情况下,用较少的资金作为杠杆撬动并购孵化基金为上市体公司的利润增长提供可靠的来源。

且爱尔眼科这一并购模式的成功甚至成为众多上市公司学习的标杆,不过这种模式并非放诸于四海皆准,爱尔眼科所处的行业特点决定了这一模式行得通,巨大的行业需求、单店模型成熟与标准化管理等诸多因素,使得其可以复制并以并购基金这种形式在体外孵化,盈利后再被上市公司纳入,不顾所处行业特点盲目“抄作业”不一定能取得同样的效果。

总而言之,如今爱尔眼科的业绩表现在行业里已经算是尖子生,但是随经济的回暖是否能重回高速成长轨道则仍有待观察,因为单体医院的容量是有上限的,因此单体医院的同院增长是有限度的,从目前来看,至少短期爱尔眼科仍无法放弃并购模式,而在二、三线城市的市场或许仍有扩张开店的空间。

数据来源:iFind金融数据终端(点击放大)

02

行业驱动力与前景

今天的眼科行业形成一超多强的局面,并且多家公司在资本市场上市获得资本加持发展,一方面是眼科治疗的行业需求,一方面也是眼科医院的盈利水平可观,刺激了诸多的民营眼科医院扩张发展。

根据中国卫生健康统计年鉴,眼科医院总收入持续增长,2021 年眼科医院总收入为 431.77 亿元,总成本为 381.32 亿元,净利率为 11.68%,远高于除口腔之外的其他专科方向。

相对于眼科的净利率而言,根据上述健康统计年鉴,人们一直印象中觉得不错的妇产科医院的净利润率则在可怜的3%附近浮动,肿瘤医院也只有5%—8%的水平。

而民营眼科医院的大发展离不开国内的环境与行业特点,根据文献《大型综合性公立医院眼科发展运营模式构建的探讨》记载,在综合性公立医院科室比较中,眼科业务的收入及内部利润贡献率相对较低,公立医院资源投入难以向眼科倾斜。

再加上公立医院的资源有限,治疗需要等待的时间长、体验与便捷性也不如民营医院,一些民营医院的设备也往往更先进,因此一些有更高消费能力的人士便选择了民营医院进行治疗。

资料来源:华厦眼科招股说明书

翻阅各家眼科医院的财务报表,能看到占据主要营收的几项分别为:近视配镜与控制、近视激光手术、白内障与青光眼手术,这与我国国情是相符的,我国的儿童青少年近视高发,到高中超过70%的学生都会近视,而一些工作在招考时需要裸眼视力达到一定标准,以及一些爱美的青少年及成人的摘镜需求,由此衍生出一个治疗的大市场。

《2022 中欧国际近视手术白皮书》显示,中国近视手术人群趋于年轻化,在爱尔眼科进行近视手术的患者平均年龄为25.5岁,20-24岁的学生占比超四成。年轻人群对美的追求,逐渐成为接受屈光手术治疗的主力军。

同时我国处于老龄化过程中,随老年人的数量与寿命的增加,眼疾的发生率也逐步增长,对生命的质量的要求使得手术治疗的需求较过去变强,这部分治疗也被国家纳入社保,可以看到各家眼科医院的收入中社保比例占近30%左右。

资料来源:普瑞眼科招股说明书,东方财富证券研究所

因为眼睛也被誉为人类的第二生命,因此对于眼睛健康的维护与治疗成为人类的刚需,这也是行业的长期持续发展与增长的坚固基石。

这正是这种行业需求与国内环境使得除了龙头爱尔眼科外,上市公司还有华厦眼科、普瑞眼科、何氏眼科、光正眼科、朝聚眼科、希玛眼科等多家公司。

而作为医疗服务机构,并不会实现一家通吃的局面,而更可能是一家主导,多家共存发展的共赢局面。

依如上信息来推论,行业虽然现在遇到了短暂的低谷,但是长期来看,行业仍然有比较好的发展前景。

03

竞争优势与隐忧

人们在提到爱尔眼科的时候总是会说它是行业的龙头,称行业格局为“一超多强”,那爱尔眼科具有一定的竞争优势吗?

首先应该说爱尔眼科确实是有一定优势,这首先体现在科研方面,爱尔眼科有成立爱尔眼科研究所、视光研究所等科研单位,从疾病诊断分析、技术设备研发、大数据分析等方面进行研究,提升公司整体的研发能力。

上述的研发技术水平是眼科公司体现实力、形成口碑的重要路径之一,因为只有科研水平的背书,才使得患者对医院的诊疗水平会更有信心。

另外,眼科医院拥有的先进医疗设备会是医院对外宣传与引客的一个要点,因为先进的眼科医疗设备是提供更安全、更优质、更高效医疗服务的必要条件之一。

而爱尔眼科作为资金实力比较强的公司主体,在2023年底的总医疗设备价值已达到约53亿元(已减去累计折旧),这一设备价值是行业第二名的近5倍之多,而2023年新采购的医疗设备金额达5.3亿元,这使得公司的服务从医疗设备硬件上有了比较好的保障。

而除了先进医疗设备,医院的口碑、医师专业度、管理水平等是在行业竞争中胜出的关键,而从财报上我们可以看到,爱尔眼科的市场营销费用占销售额比例在10%左右的水平,是同行业中占比最低的,这说明爱尔眼科在竞争中不是单纯依靠投放费用来获客,一定程度上或许说明其品牌具有一定的口碑效应。

另外从医院数量的规模效应带来的采购成本降低、连锁管理经验上也能提高医院的盈利能力。

但尽管爱尔眼科拥有上述的竞争优势,但其也面临着更复杂的局面与隐忧,一方面公司长期依赖并购模式,带来的一个潜在的风险就是未来可能面临的商誉减值对利润表的影响,这个作为投资者而言必须要考虑到。

另外,对于爱尔眼科来讲在医疗服务这样的领域不可回避的就是医疗事故的问题,医疗事故的发生有时候是很微小的方面带来的,有时可能是患者本身的原因,有时可能是医护人员的疏忽或者责任意识不够,有时候则可能是多方面的原因共同导致。

复杂的医疗事故使得如何面对与处置问题也是关键的问题,如何更人性化、更坦诚与智慧地解决这些问题,以及在预防事故与反思事故及提升风险管理水平上下更多功夫,使得整体的安全水平得到更有效地提升,这可能是爱尔眼科在未来需要重点关注的,毕竟从ESG的角度来讲,利润只是一方面,而社会责任与医疗安全则是公司需要放在最重要考量的事项。

毕竟医疗安全水平的提升,也将会反过来带给公司更好的财务回报,而这一切,无疑则是对管理层一场没有结束时间的考试。

本文作者可以追加内容哦 !