本周需要注意的指标有

1. 本周上涨,估值指标有所上升。

2. 本周融资余额减少79亿。

3. 本周股市性感指数4.66倍。

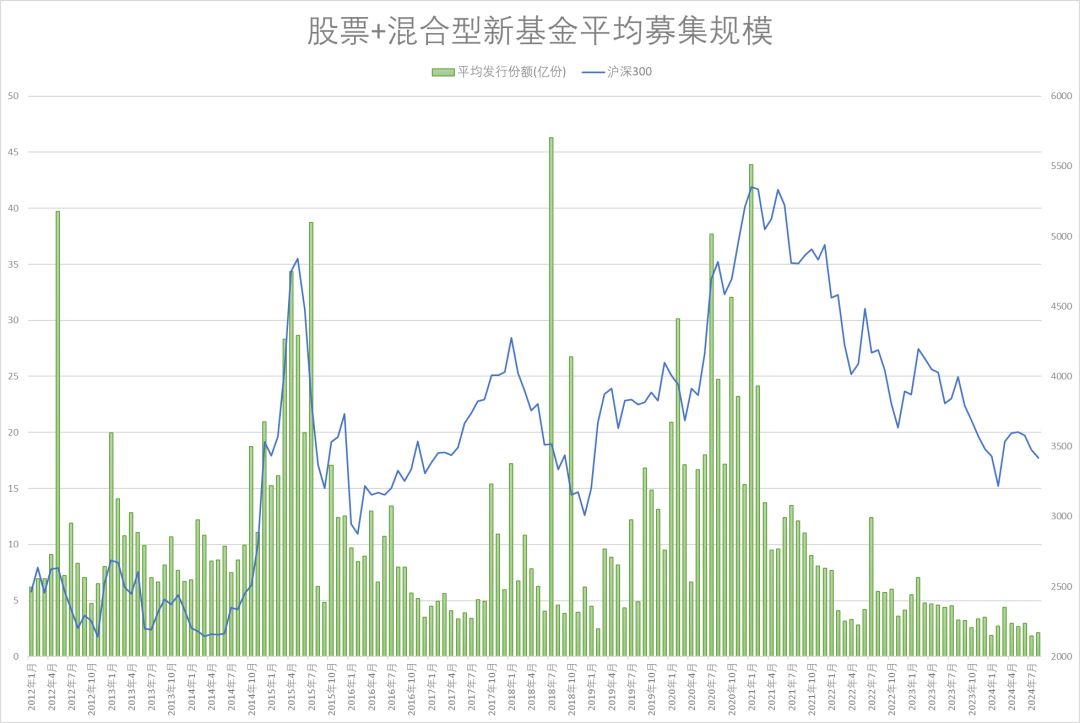

4. 2024年8月,新成立基金49只,单基金平均募集规模2.14亿

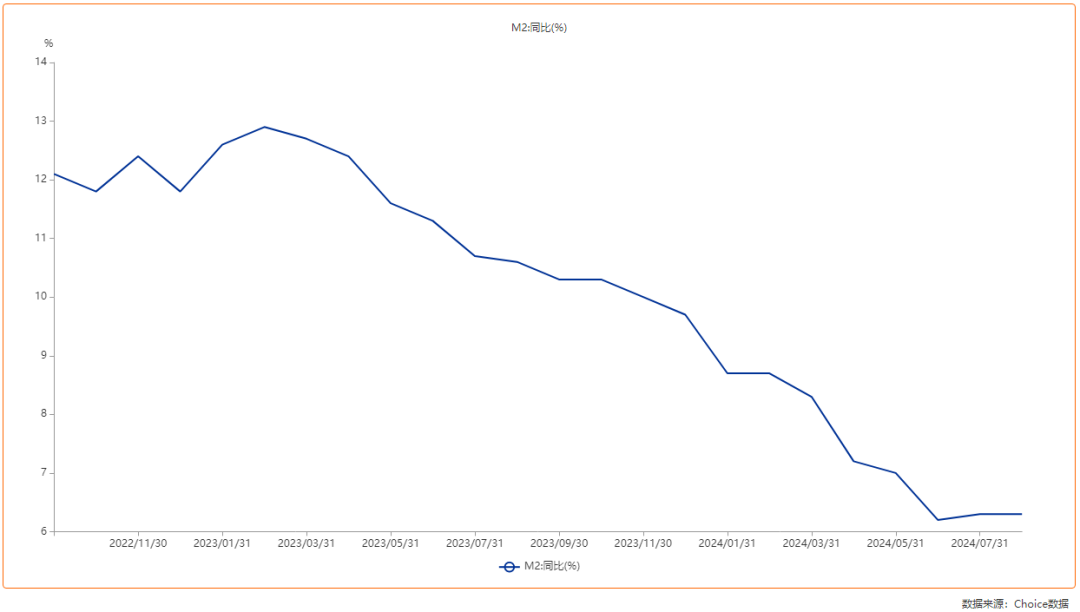

5. 2024年8月增速为6.3%,与7月增速一样。

指标小结:

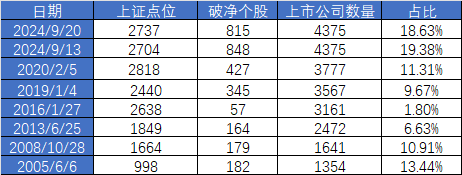

破净资产的公司数量占比18.63%,接近1/5了。

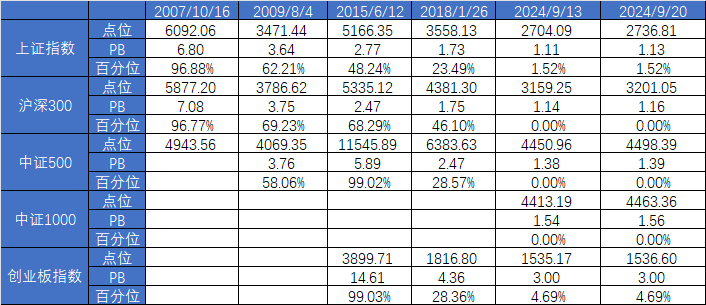

目前市场因为企业盈利下滑,PE的波动会比较大,PB会稳定一点。

美国降息之后,10年期国债利率持续走低,现在最新2.04%。

整体观点:

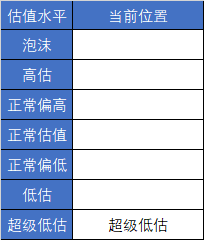

当前整体估值水平:

未来涨跌概率:

按照发生概率从大到小分为7档:极大、大、偏大、普通、偏小、小、极小。涨跌概率的判断仅为个人观点,且判断的周期较长,仅供参考,不构成任何建议。

关于估值高低判断,建议先看《高估了吗?》

关于估值和涨跌的文章,看《估值的秘密》

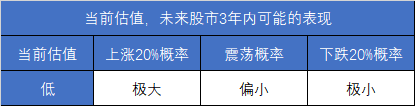

01 | PE估值

PE口径问题请看《【建议阅读】茴字的几种写法:哪里的估值比较准?》

PE百分位问题《相同指数为什么不同平台的估值不同?》

PE的高低问题看《沪深300的PE高估了?》

《为什么中证500越涨估值越低?》

《一图看懂估值高低》

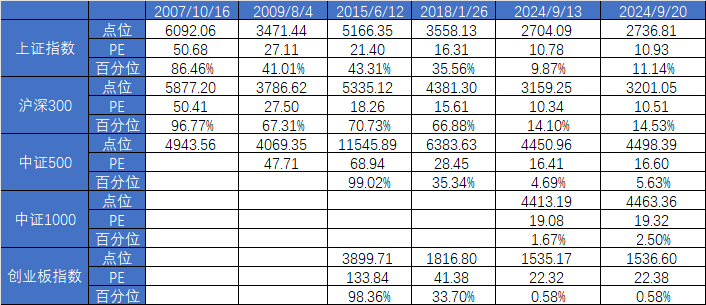

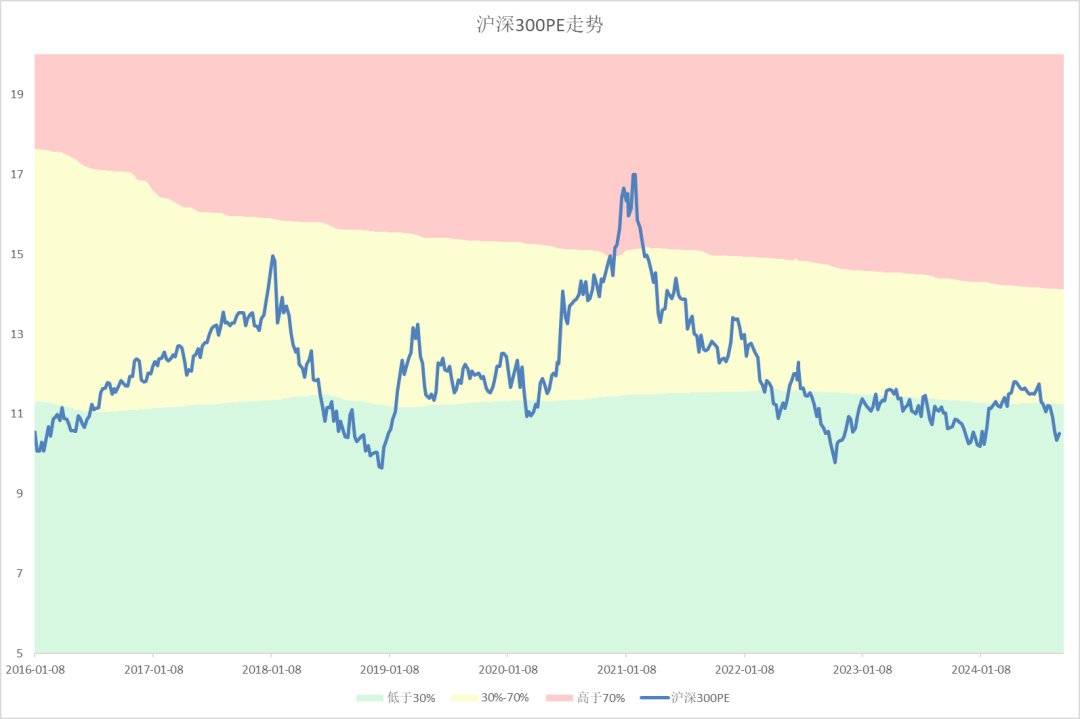

沪深300点位3201点,PE10.51倍,PE百分位14.53%。

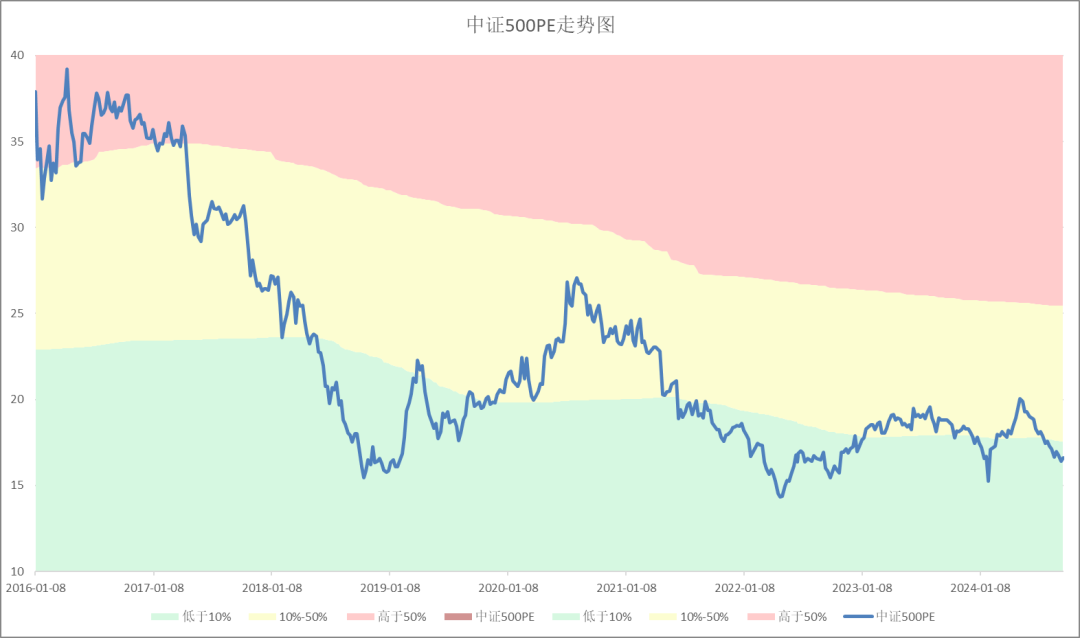

中证500点位4498点,PE16.6倍,PE百分位5.63%。

沪深300历史PE走势图

沪深300从2015年至今PE走势图

沪深300PE目前回到黄色合理估值区间

中证500历史PE走势图

中证500从2015年至今PE走势图

中证500回到黄色合理估值区间

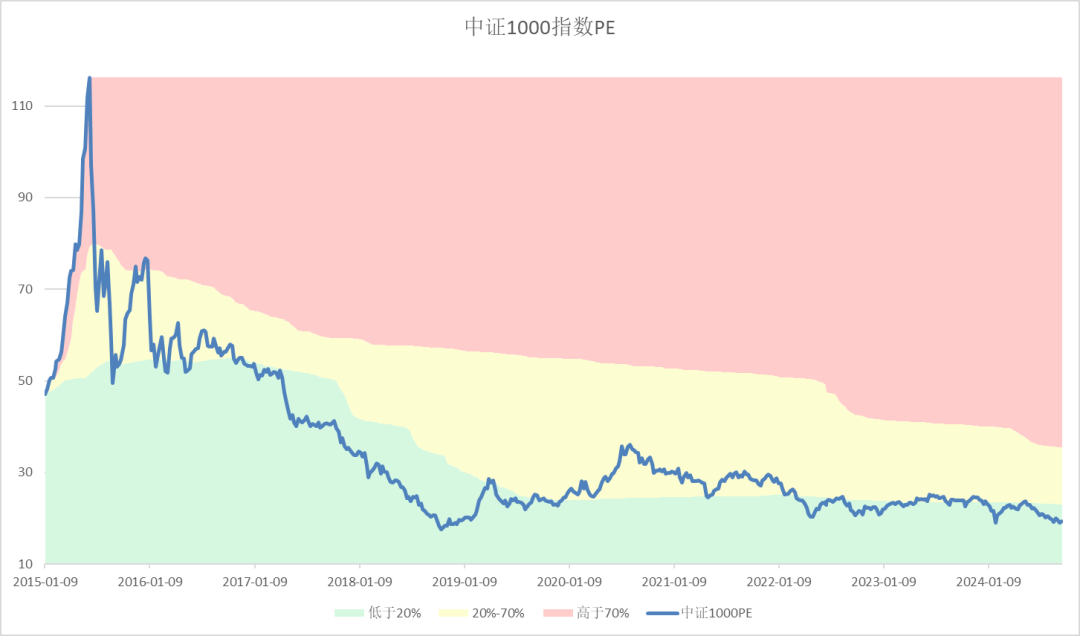

中证1000从2015年至今PE走势图

02 | PB估值

一个比PE更稳定的估值指标

沪深300PB1.16倍,高于历史上0%的时间

中证500PB1.39倍,高于历史上0%的时间

PE和PB小结:

沪深300的绝对估值低,但相对估值高

中证500的绝对估值高一点,但相对估值低

03 | 破净资产股票

通常我们用破净资产的股票数量来反应熊市的恐慌程度,以及牛市的泡沫程度。

破净个股815家,相比上周减少了33家

注:因为新股不断发行,导致破净个股占比被动减少,所以不频繁更新上市公司数量。

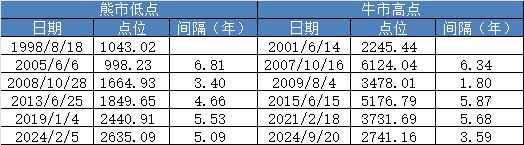

04 | 牛熊市间隔时间

目前看,2635大概率将是本轮熊市最低点,距离2019年的2440点间隔5.09年。

如果2021年2月18日是上一轮牛市高点,那么现在已经过去了3.59年。

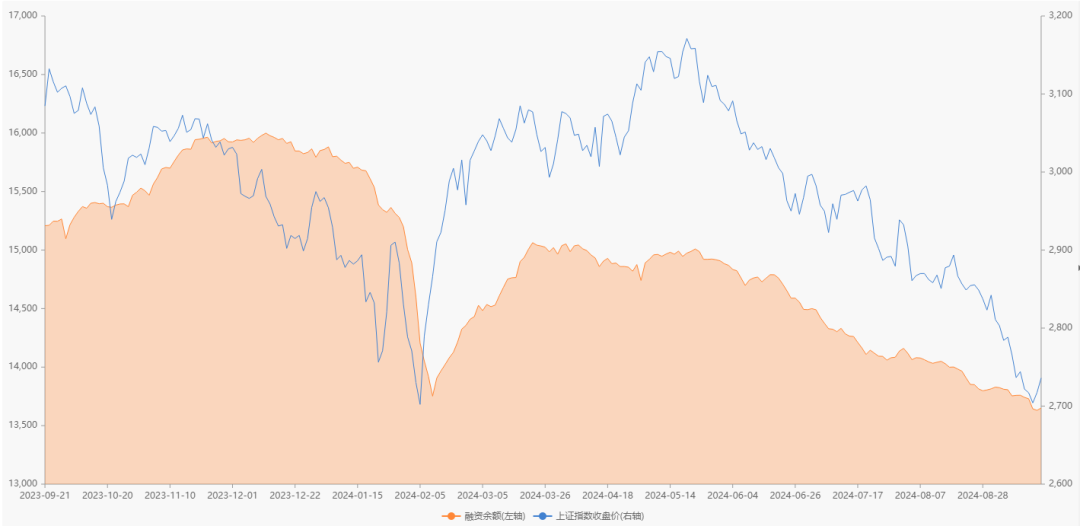

05 | 融资余额

融资融券开通较晚,无法与历史熊市低点对比。这个指标用于对市场情绪的观察。

当余额上涨时,说明市场趋于乐观,借钱炒股的人变多。

融资余额下降时,说明市场趋于悲观,都在还钱。

可以看文章《涨跌的秘密》

2021年9月25日融资余额17583亿为阶段性高点

2024年1月25日15352亿

2024年2月29日14397亿

2024年3月28日15009亿

2024年4月18日14917亿

2024年4月26日14841亿

2024年5月9日14950亿

2024年5月16日14979亿

2024年5月23日14975亿

2024年5月30日14896亿

2024年6月6日14750亿

2024年6月13日14769亿

2024年6月20日14760亿

2024年6月27日14555亿

2024年7月4日14424亿

2024年7月11日14331亿

2024年7月18日14163亿

2024年7月25日14091亿

2024年8月1日14159亿

2024年8月8日14063亿

2024年8月15日14028亿

2024年8月22日13907亿

2024年8月29日13804亿

2024年9月5日13806亿

2024年9月12日13729亿

2024年9月19日13650亿

本周融资余额减少79亿

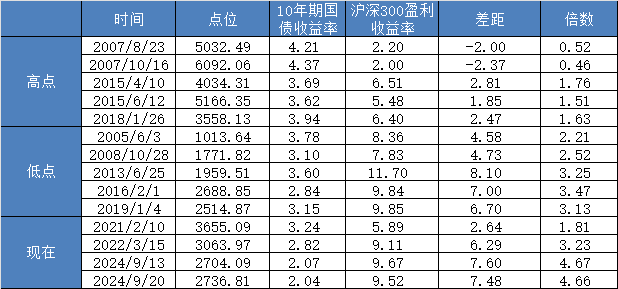

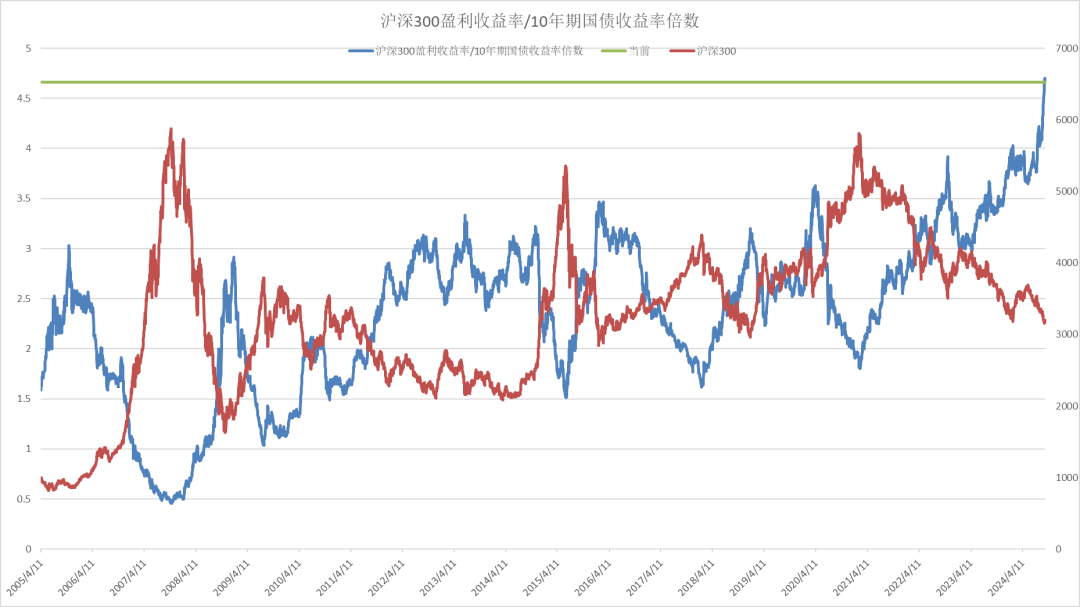

06 | 股市性感指数

这个指标看这篇《一个指标,判断市场估值水平》

盈利收益率:比如一个公司盈利是10亿,公司的市值是100亿,那盈利收益率就是10/100,也就是10%。换句话说,10%的盈利收益率代表如果用100亿买下一家公司,每年赚的净利润为10亿。

如果换算到指数上,则为指数相对价格的投资回报率。

10年期国债到期收益率:相当于无风险收益率

股市性感指数:沪深300盈利收益率除10年期国债收益率,可以理解为权益投资相对低风险收益的性感吸引力

10年期国债收益率2.04%,有所下降

沪深300盈利收益率9.52%,有所下降

沪深300盈利收益率和10年期国债收益率的比值4.66

但从上图可见,不管什么原因,当该数值大于3时,无一例外都是绝对低位!

而在熊市低位震荡时,该数值的上下区间大约在2.5-3.5之间。

而在1.5倍之下时,毫无疑问就是高估了。低于1倍,就是进入泡沫区间。

9月20日股市性感指数4.66倍。

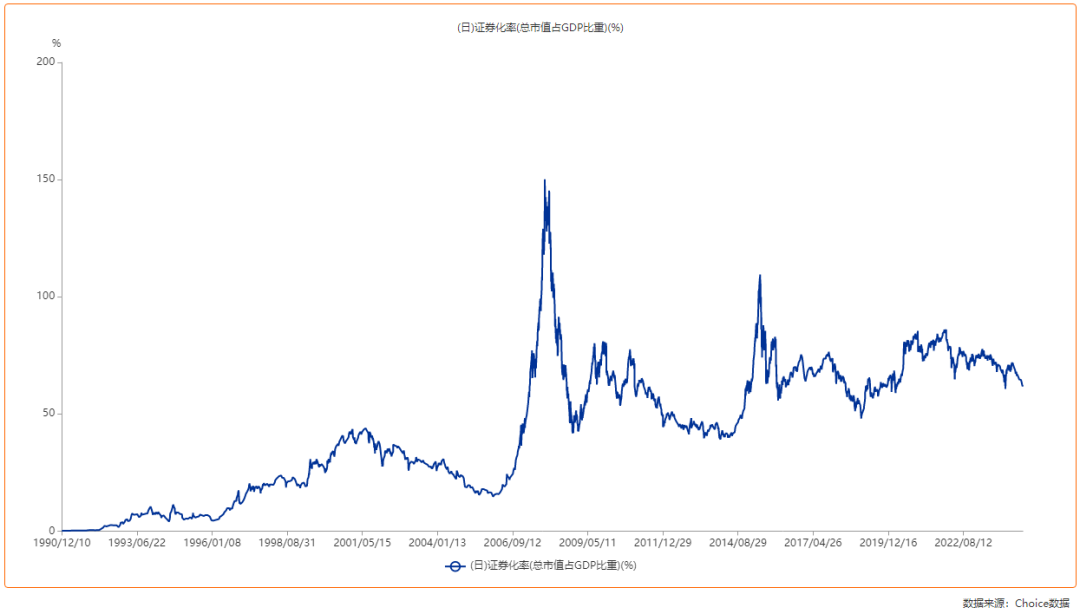

07 | 证券化率

证券化率,指的是一国各类证券总市值与该国国内生产总值的比率,实际计算中证券总市值通常用股票总市值来代表。证券化率越高,意味着证券市场在国民经济中的地位越重要,因此它是衡量一国证券市场发展程度的重要指标。

证券化率俗称巴菲特指标,巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。

A股市场发展的时间不长,早期处于从无到有的阶段,近10年证券化率才有参考价值。

目前证券化率62.31%

这个指标终有一天会提高100%以上的,证券化率没站上100%,算什么牛市?

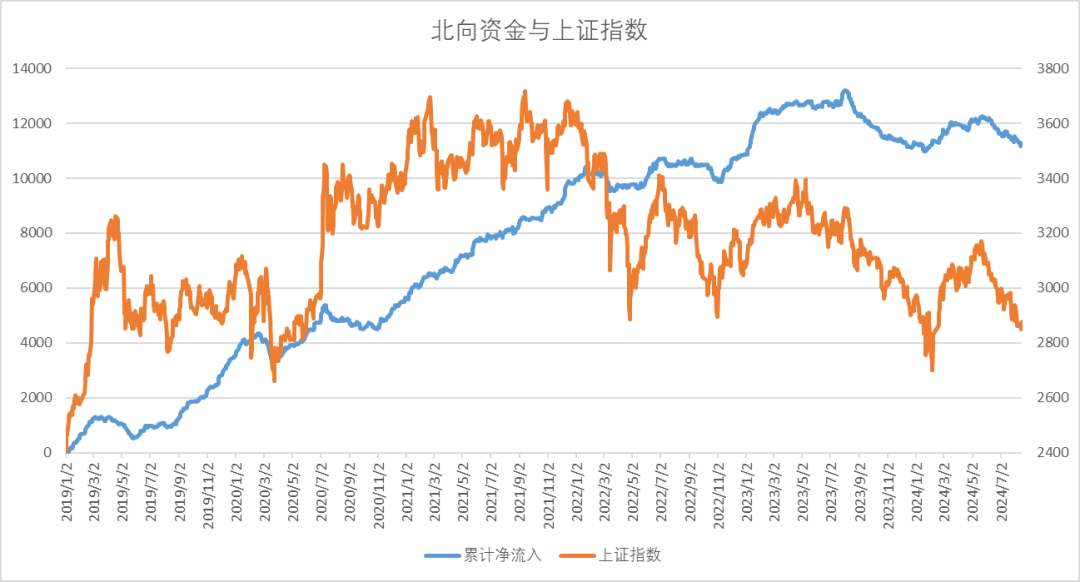

08 | 北上资金

从2019年以来,北上资金和上证指数有非常强的关联性。

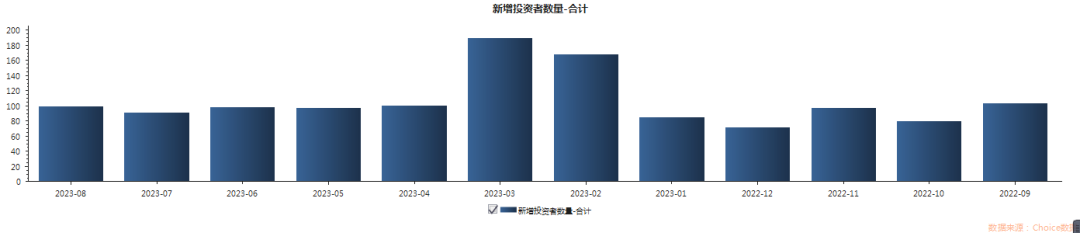

09 | 新增投资者数量

上图为中登公司每月公布的新增投资者数量

新增投资者数量很高的话,说明开户的人挤爆了证券公司,反映了市场情绪十分火热,散户集中入场。开户人数少的话,说明市场还没到狂热期。

2015年4-6月牛市高点时每月新增数量为497万,415万,464万。

21年1月份,新增投资者人数209万

21年2月份,新增投资者人数160万

21年3月份,新增投资者人数247万

22年1月份,新增投资者人数132.06万,略有下降,变化不大

22年2月份,新增投资者人数141.19万,有所增加

22年3月份,新增投资者人数229.75万,增加

22年4月份,新增投资者人数125.38万,比春节2月还低

22年5月份,新增投资者人数119.99万,继续下降

22年6月份,新增投资者人数132.75万,有所回升,但依然不高

22年7月份,新增投资者人数112.94万,有所下降,为今年最低

22年8月份,新增投资者人数124.25万,有所增加,但依然不高

22年9月份,新增投资者人数102.73万,创今年新低

22年10月份,新增投资者人数80.02万,再次刷新今年新低

22年11月份,新增投资者人数96.95万,有所增加,但依然不高

22年12月份,新增投资者人数70.8万,有所下降

23年1月份,新增投资者人数84.18万,有所增加,但依然不高

23年2月份,新增投资者人数167.3万,有所回升

23年3月份,新增投资者人数189.17万,有所增加

23年4月份,新增投资者人数99.7万,大幅下降

23年5月份,新增投资者人数97万,依然处于较低的水平

23年6月份,新增投资者人数97.86万,变化不大

23年7月份,新增投资者人数90.78万,有所下降

23年8月份,新增投资者人数99.3万,依然处于较低的水平

该数据中登公司未更新

10 | 新发行基金

《情绪冰点》

过去10年最低的是2019年2月,新成立基金12只,平均募集规模2.46亿。

2023年1月,新成立基金33只,单基金平均募集规模5.3亿,依然不高

2023年2月,新成立基金41只,单基金平均募集规模7.06亿,有所回升,但依然不高

2023年3月,新成立基金97只,单基金平均募集规模4.77亿,数量上有所上升,但平均募集规模下降了

2024年1月,新成立基金60只,单基金平均募集规模1.88亿

2024年2月,新成立基金34只,单基金平均募集规模2.71亿

2024年3月,新成立基金78只,单基金平均募集规模4.37亿

2024年4月,新成立基金70只,单基金平均募集规模2.94亿

2024年5月,新成立基金60,单基金平均募集规模2.66亿

2024年6月,新成立基金67只,单基金平均募集规模2.95亿

2024年7月,新成立基金48只,单基金平均募集规模1.83亿

2024年8月,新成立基金49只,单基金平均募集规模2.14亿

11 | 证券指数

【行业指数】牛市风向标券商

券商是牛市风向标,从2018年最低点466起算,到2020年最高点1054。

周五券商指数收盘点位584点。

12 | M2月度同比增长

所谓流动性和放水,最直观的代表指标通常为M2同比增速,代表了市场上的流动性宽松和紧张程度。

2023年2月以来,M2增速持续下降,2024年8月增速为6.3%,与7月增速一样。

本文作者可以追加内容哦 !