作者 | 佳怡

来源 | 柒财经

“上有天堂,下有苏杭”。背靠江南富庶之地,杭州银行(600926.SH)再交高分“考卷”。

2024年上半年,杭州银行营收193.40亿元,同比增长5.36%;归母净利润99.96亿元,同比增长20.06%;加权平均净资产收益率(未年化)9.74%,同比提升0.41个百分点。

无论是横向比较,还是纵向比较,杭州银行都是业界为数不多的营收、归母净利润都还在“进步”的选手。

但抽丝剥茧,在亮眼的数据之下,该行也面临着净息差收窄、逾期贷款激增、违规行为频发等挑战。

01

投资收益稳住营收大盘

2024年上半年,杭州银行利息净收入119.67亿元,同比增长0.46%;非利息净收入73.73亿元,同比增长14.43%。

直观可见,杭州银行的利息净收入已陷入“停滞”,但得益于非利息净收入的拉动,最终把营收又往上拔了一小段。

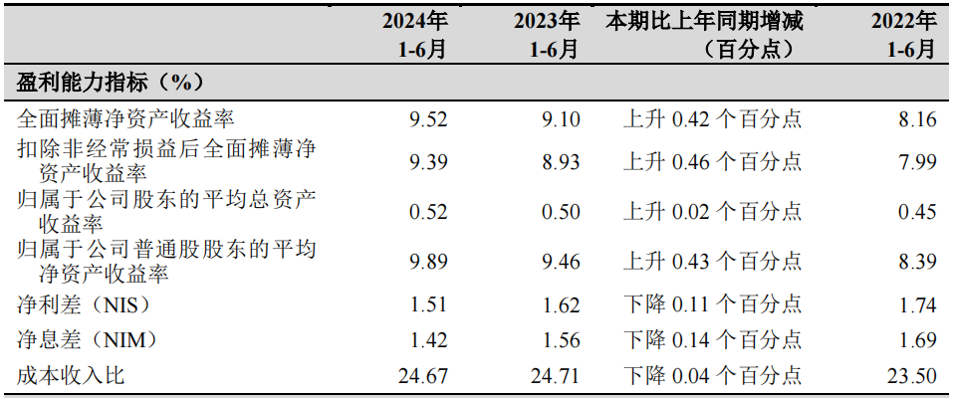

花开两朵,我们来一支一支表。2024年上半年,杭州银行净息差为1.42%,较上年末下降8BP,较上年同期下降14BP。

图源:杭州银行财报

通俗地讲,净息差就是决定净利息收入的“价”中枢。最近几年,“价”中枢愈发孱弱,让大行小行想要维持净利息收入的涨势倍感吃劲,杭州银行亦是。

对下一阶段净息差的判断,该行副行长章建夫在中报说明会上表示,“受LPR调降、信贷市场需求的综合影响,新发放贷款利率、存量贷款利率的重定价因素,净息差仍然有一定的下行压力。”

接着看非利息收入,主要包括手续费及佣金收入,投资收益和公允价值变动损益等科目。

2024年上半年,杭州银行托管业务及佣金收入同比减少9.9%,但东边不亮西边亮,站在“债牛”的风口上,其投资收益从29.74亿元狂飙到46.21亿元,同比大增55.38%,愣是撑住了局面,也稳住了营收大盘。

但需要注意的是,投资收益的获取往往依赖权益市场、债券市场的行情,具有波动性大,周期性强等特征,致使持续性、确定性都较难把握和预料,且远离企业客户,容易形成“资金空转”,与监管强调的“金融服务实体经济”主线背离。

再看归母净利润。2024年上半年,杭州归母净利润增速几乎是营收增速的4倍,透视其背后的“助攻手”,除了壮大的投资收益规模,还有信用减值损失和拨备覆盖率。

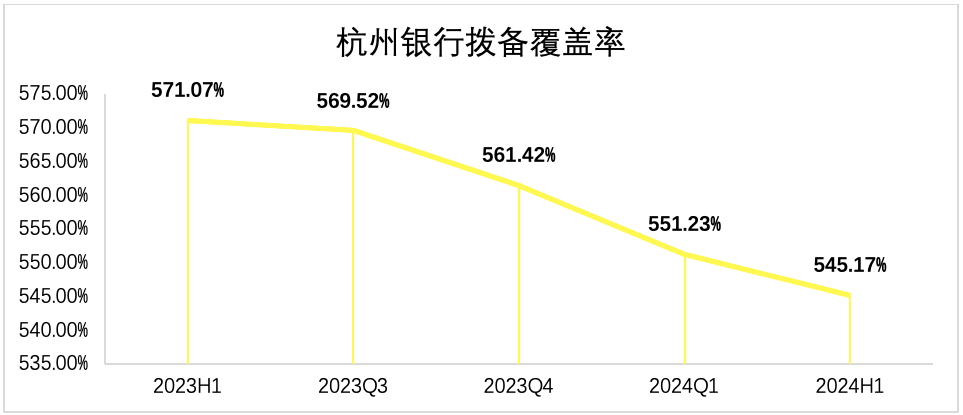

报告期内,杭州银行的信用减值损失为30亿元,相较上年同期的40.54亿元,减少10.54亿元;拨备覆盖率为545.17%,相较上年同期的571.07%,减少25.9%个百分点,但仍处在行业前列。

由于该两项指标均属于报表中的成本项目,对它们的压降和抑制,都能起到强化盈利能力的作用,进而提升杭州银行的短期业绩表现。

拉长视线,2023年H1-2024H1,杭州银行的拨备覆盖率持续走低。一定程度上意味着,杭州银行这几期归母净利润的高增,离不开过去储备“粮草”的释放,但也消耗了后续的获利空间。

数据来源:杭州银行财报

02

回馈投资者“觉悟”有待升华

杭州银行这些年确实没少赚。

财报显示,2019年-2023年,杭州银行的归母净利润分别为66.02亿元、71.36亿元、92.61亿元、116.8亿元、143.8亿元,五年合计赚了490.59亿元。

不过,令资本市场不满的是,杭州银行这台“印钞机”,在回馈股东时却丝毫不大方。

截至2023年底,杭州银行未分配利润382.95亿元,较2022年底的301.98亿元,多出81亿元,但其现金分红比率仅为22.52%,在一众同业中排名靠后,也低于30%需要做出说明的红线。

同时,其在未来几年的投资者回报规划中,分配预案明确的现金分红比率下限仍旧定在了20%。

一直以来,稳定、慷慨地给股民“发红包”是银行股的特色之一,也是股民愿意做多银行股的重要理由。据柒财经了解,2023年,国有六大行的现金分红比率均超过30%,真金白银共派现2454.02亿元。

华福证券发布的研报指出,近3年上市银行的现金分红比率平均为26%,部分银行甚至将“现金分红比率保持30%以上”写进了公司章程,亦有包括四大行以及南京银行、沪农商行、中信银行等在内的不少银行已公布2024年度中期派息方案。作为对比,杭州银行还有待升华“喝水不忘挖井人”的觉悟。

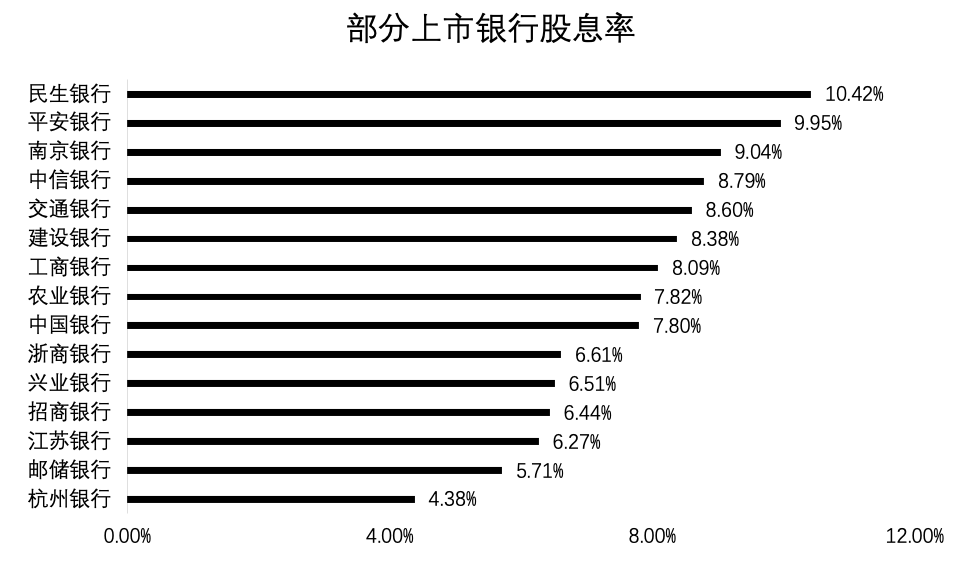

除此之外,杭州银行的股息率也落在后面。根据东方财富统计,上市银行的股息率普遍大于5%:民生银行高达10.42%,平安银行不遑多让也有9.95%;同属城商行,南京银行、江苏银行、浙商银行分别为9.04%、6.27%、6.61%;杭州银行只有4.38%。

数据来源:东方财富

就通常情况来讲,高股息率股票更具有相对抗跌性,也有利于长期持股。显然,杭州银行还有功课要做。

03

还有“补丁”要打

一条通识的法则,越是在复杂多变的环境里,越是要关注银行的资产质量和内部控制。

资产质量方面,截至报告期末,杭州银行的不良贷款率为0.76%,与上年末、上年同期均持平,也一如既往地优异。

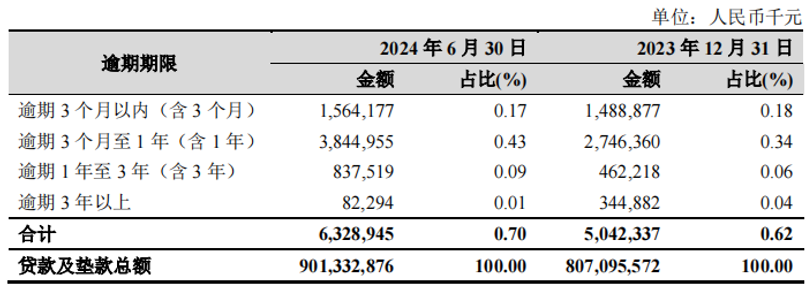

但仔细推敲,其逾期贷款63.29 亿元,较上年末增加12.87 亿元;逾期贷款与不良贷款比例、逾期90天以上贷款与不良贷款比例分别为92.38%、69.55%,较上年末大幅上扬9.85、11.39个百分点。

图源:杭州银行财报

当与“逾期”二字相关联的指标抬高时,对银行不是个好兆头。究其原因,逾期贷款往往是潜在不良贷款的“蓄水池”,而在“寒冬”中,逾期贷款生成不良贷款的概率也会加大。

内部控制方面,杭州银行也差强人意。

8月15日,据金融监管总局浙江分局披露,因违规向借款人收取委托贷款手续费、投资同业理财产品风险资产权重计量不审慎且向监管部门报送错误数据、部分EAST数据存在质量问题,杭州银行被处罚款110万元,并对时任杭州银行北京分行金融发展四部总经理助理张璇等4人予以警告。

自2024年开年,杭州银行已经收到多张监管罚单,罚款金额均超过100万元。

1月,因债券承销业务与债券交易、投资业务间“防火墙”建设不到位、余额包销业务未严格执行统一授信要求、包销余券处置超期限、结构性存款产品设计不符合要求,内嵌衍生交易不真实、本行贷款及贴现资金被用于购买本行结构性存款等问题,杭州银行被罚款210万元,时任南京分行投资银行部副总经理被警告处罚。

3月,因对与融资租赁公司合作的业务管理不审慎等3项主要违法违规行为,杭州银行舟山分行被罚款100万元,时任舟山定海城关小微企业专营支行的客户经理被处以警告处罚。

4月,因违反规定办理结汇业务、违反外汇登记管理规定以及违反规定办理资本项目资金收付,杭州银行北京分行被罚没105.71万元。

据柒财经汇总,年初至今,杭州银行已累计被罚款至少525万元。

对杭州银行来说,高分“考卷”仅仅只是表象,里子其实还有不少“补丁”要打。

文中观点系作者自身观点,不构成投资建议,不代表消金界平台观点。

评论互动

欢迎各位读者在评论区留言,和大家分享您的思考和观点~

往期回顾

政策解读:

壹 小贷监管新规征求意见稿出炉,互联网贷款的监管细则在路上?

贰 首个应对反催收规范性文件落地

叁 文件频频吹风,2024年金融消保将有哪些大动作?

企业动态:

壹 助贷业的底层经营逻辑-案例篇

贰发力To Bank金融数科,奇富、乐信、新希望金科都已入局

叁 优卡集团拟上市,资产回报率高达72.9%

行业快报:

壹南银法巴消金2024年半年报出炉

贰 这家金控集团人事密集变动

叁这类APP将被“一刀切”?备案是底线

先锋观点:

壹 小贷牌照转让难度大,有机构被查,涉及这一业务

贰 风口上的消费信贷会员制:本质还是资产荒下的焦虑

叁 消费金融行业须准备好进一步“降利率”

推文乱序显示,点击在看及时收到我们的文章

本文作者可以追加内容哦 !