事情可能真的在起变化,周五人民币逆势大涨,距离破7仅一步之遥。

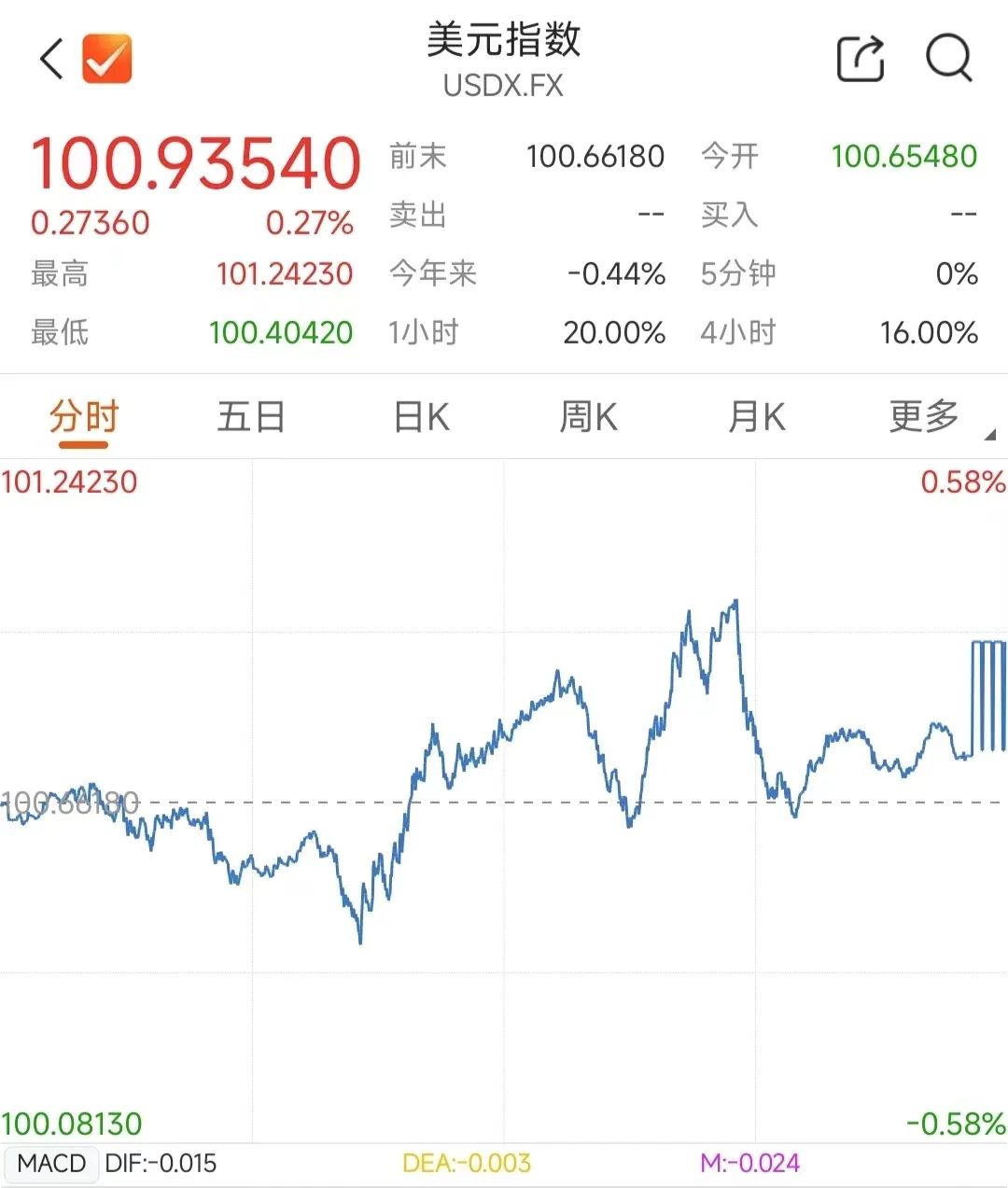

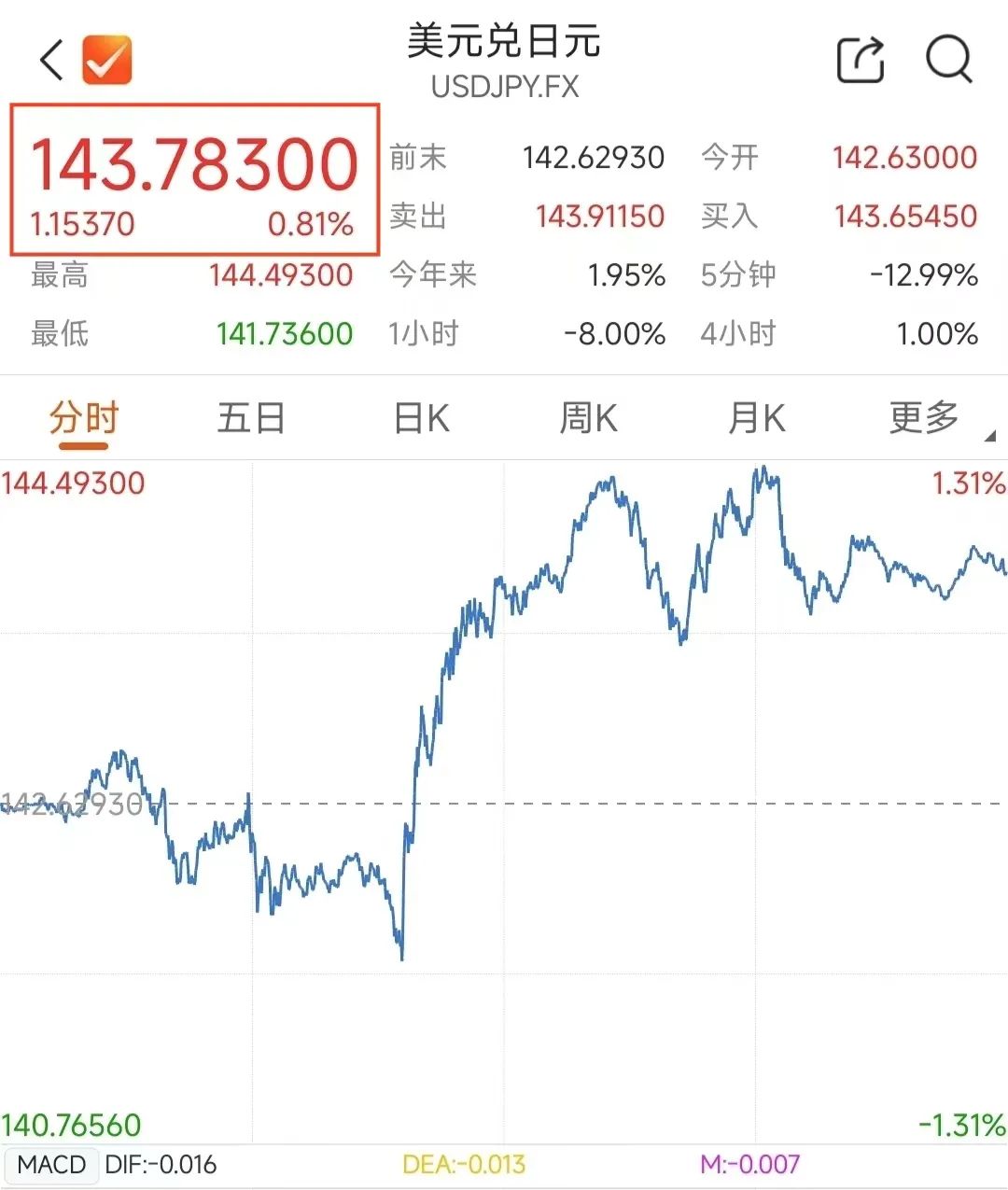

别以为是美联储降息导致的人民币被动升值,事实上,周五美元是反弹的,目前为100.9,日元兑美元同时大幅贬值0.8%,目前又回到了143.8。

但离岸人民币却大涨0.4%,来到7.04,距7只差0.6%,也就一哆嗦的事。

这说明人民币兑美元是主动升值,那为什么会这样?我估计又有外贸公司集中结汇了。

据估算,目前未结汇的外贸美元,大约有2万亿的规模,之前加息周期,这些钱留在美国吃那5%的利息,同时还躲开了人民币贬值段,合情合理,没毛病。

那国内需要用钱怎么办?一方面是在国内挣,另一方面可以国内贷款,咱们正处于降息通道,假设你人民币贷款利率是3%,与美元存款有2%的利差,这就是你无风险套利的空间。

但随着美联储开始降息,这个利差会越来越小,到今年底,可能也就剩下1%,而人民币却在升值:自7月以来,人民币兑美元已经升值3.7%,这时候你实际倒亏2.7%。

站在当下看年底,你会怎么做?就算你不在国内借钱,那美元4%的利息,也会被人民币升值所抵消。

所以最佳策略就是抢跑结汇,而这又将引发人民币快速升值,吸引更多的资金兑换人民币,甚至包括国际热钱。

这些结汇资金和国际热钱,为了将来再回美国,并避免汇率损失,通常会购买人民币外汇掉期产品:比如你在7.1的时候买了一年期掉期合约,约定一年后以汇率7再换回美元,这样你就锁定了1.5%的利润,但再往上的涨幅,比如到6.5,就跟你没关系了。

然后这些钱会拿着人民币在国内投资,不一定投股市,而是哪类资产在未来一年的逻辑更通顺、回报率更有保障,就会去投哪个,比如国债、REITs基金、或者其他固收,这样可能又有4%的收益。

再加上人民币掉期锁定的汇率收益,这些钱一年稳赚5.5%,是不是比降息周期中的美元更有性价比?

这可能也是央行决定暂时不降息的原因之一,吸一波未结汇美元以及国际热钱进来再说。

有人认为人民币升值将会压制出口,三驾马车再遭一击,这是一种典型的宏观片面叙事所导致的认知偏差,就跟降息利好股市、降息造成通胀一样片面。

美国加息耽误美股涨了吗?利空黄金了吗?咱们这波降息利好的是什么?债市!为什么跟以前利好房地产、股市不一样?引发通胀了吗?

我为什么从年初就一直看好黄金和国债?那会可已经不便宜了哦,有多少人觉得股票已经跌得够多,不断的抄底,然后越埋越深?

事实上,当你掌握全球60%的产能、50%以上的核心生产技术、70%的供应链体系的话,汇率波动对出口的影响微乎其微。

为什么?因为你的东西哪怕以美元计价变贵了,但其他地方买不到、或者更贵,人家还是得买你的,或者变相从你这买。

这就是中国出口真正的核心优势:供给侧成本、产能、技术、配套近乎垄断的优势地位。

只有那种充分竞争的市场、低技术含量的产品,完全依靠拼价格和服务,才会严重受汇率影响,其实这类商品,中国依然有巨大的成本优势。

此类典型的认知偏差,还包括发钱就能促进消费、股市走牛一切都会好起来的,等等,在居民端杠杆尚未出清之前,可不一定成立哦~

当然,长期来讲,央行还是要保持人民币稳定,既不能快速贬值,也不能快速升值,所以我估计到一个关键点位,比如7、6.8这种,可能就会降息或者出手打压,以保持汇率稳定。

前天信儿又放话了,说今年人民币趋势性破7的概率不大,理由是美联储未必能连续降息。

怎么说呢,我觉得也有一定的道理,人民币可能短暂突破7,但如果美国二次通胀起来,那美元降息的逻辑确实会被压制,人民币可能围绕7左右震荡很久,还是走着看吧。

美元降息并不意味着资金回流,人民币升值能够吸引一部分资金回流,但未必进股市,人民币升值也不一定压制出口,降息不会让人加杠杆,反而有可能刺激去杠杆,但加速去杠杆,长期来看却是好事。

现在这个阶段,就是这么的诡异,跟大家以前听到的知识全都不一样,甚至满拧。

你想想,英特尔都快破产了,仍位列全球牙膏厂市值第三,仅次于苹果和高露洁。以前每回等灯等灯开发布会,你都以为它留着大招没发力,结果没想到,最后一个大招,它tm把自己给卖了~

没办法,全球已经进入了一个新周期,国内也如此,每个人都要不停的学习、加深认知,与诸君共勉。

做投资一定要看趋势性变化,千万别被短期波动蒙蔽了双眼!

全文完。

拒绝白瞟,请点“赞”和“在看”,求关注!

本文作者可以追加内容哦 !