本周全球金融市场的焦点无疑是美联储9月议息会议,9月19日靴子终于落地,美联储正式进入降息周期,且首次降息力度(50bp)超出市场预期。

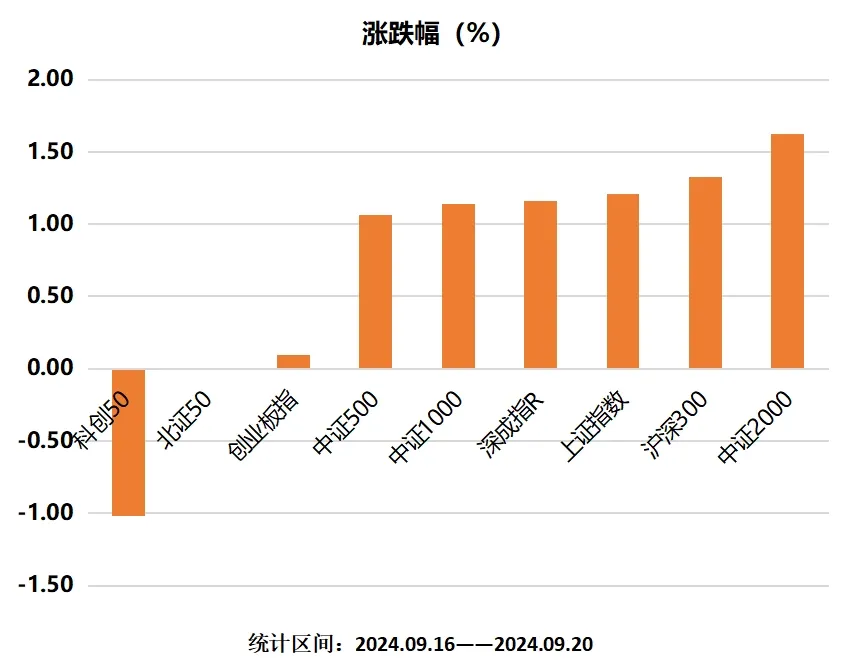

受此影响,全球权益市场响应激烈,就连我大A都硬气了一把,周线级别止跌四连阴。截至周五收盘,各大宽基指数除了科创50收绿外,其余指数全线上涨:

行业方面,本周申万一级行业涨多跌少,表现靠前的板块大多受益于海外降息。

具体来看一个是海外降息落地后,国内利率将迎来进一步下行空间,利多地产链的逻辑没错,不过,在我看来市场传闻放开一线城市限购才是炒作的主要驱动力。

另一个是美联储的预防式降息提升了美国经济“软着陆”的概率,全球经济复苏的预期让有色、家电等外需主导的行业本周表现亮眼。

与此同时,前期涨幅较大的电子板块本周止步上涨,这与市场对智能手机等消费电子产品需求放缓的担忧有关,尤其是有关iPhone 16系列销量不佳的消息影响了市场情绪。

除此之外,其他板块也就乏善可陈了,行业涨跌幅详细情况如下:

宏观方面,美联储一次性降息50bp的确略超期望,但无论从哪个角度来讲,都属于预期范围内发生的事。

反到是国内货币政策(9月LPR按兵不动)没有跟着美联储的降息步伐走,的确超出了我对央妈定力的预期。

我推测9月LPR不作调整有两种可能性:

其一,目前经济还行,基本面没有差到需求强刺激阶段,因此短期内不需要进一步宽松;

其二,上面在憋大招,与其挤牙膏式的调整LRP稀释预期,还不如给接下来的政策预留空间,比如之前见过的降低存量房贷利率。

当然,第一种可能性显然站不住脚,经济基本面我想大家都深有感受。

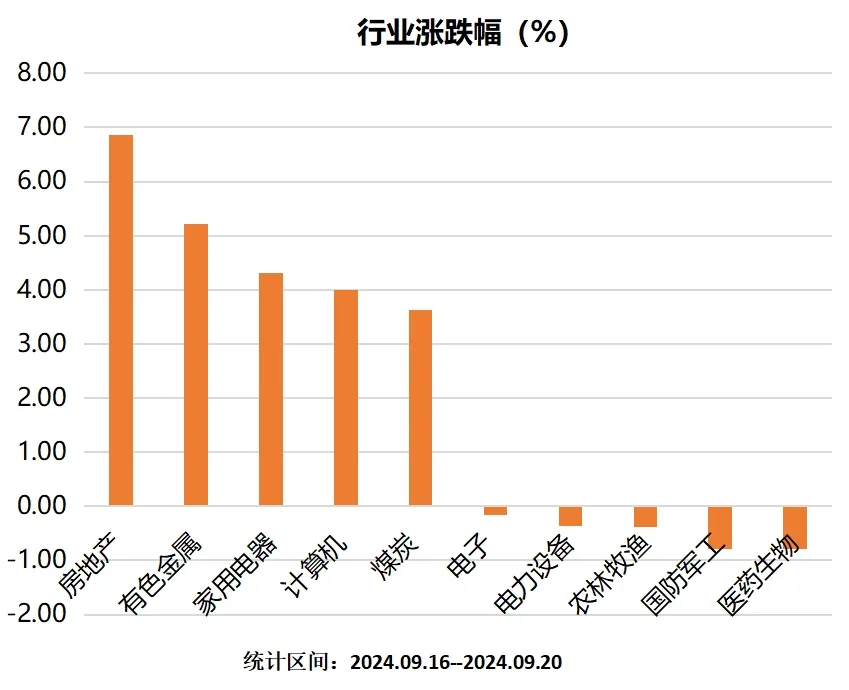

第二种的可能性固然更大,只不过现阶段银行的压力过大,净息差本就处于历史低位,要保住净息差,首先得进一步降低存款利率,其次再调整LRP或者存量房贷利率。

这两天大伙是否有留意,一大批中小银行周末又下调了存款利率,显然,很大可能在为下一步降息做准备。

至于LPR下调还是存量房贷利率调整,有可能是二选一,早在去年就有过类似的操作,比如去年8月,同样是市场预期要降息,但是8月份LPR按兵不动,之后没几日便出台了调整存量房贷利率政策。

当前掣肘货币政策调整的因素或许还是银行净息差回落导致的风险考量,根据民生证券测算,如果存量房贷利率统一调整至新增贷款水平,预期影响银行净息差回落9bp;如果存量房贷利率降至5年期LPR+0水平,预计影响净息差4bp。

因此,在降低全社会融资成本和稳定银行净息差之间,还需要结合降低存款利率或者其他政策来执行,大伙还需再熬一段时间。

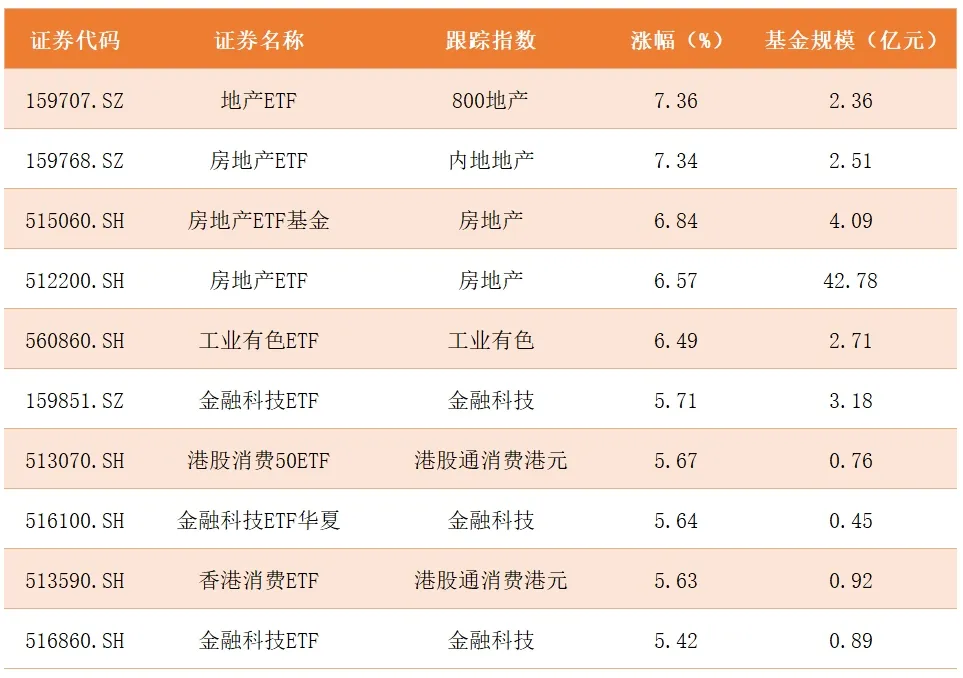

再说回本周ETF市场动态,截至9月20日,全市场共有984只ETF跟踪395只指数(未统计货币类),场内流动基金份额21457.63亿份,详细数据如下图所示:

先别慌,并没有资金跑路,本周股票ETF份额大幅减少460.98亿份并不是因为资金流出,而是沪深300ETF易方达(510310)这只近2000亿规模的巨无霸份额合并导致(合并后总份额减少了约600亿份),抛开这只标的,事实上股票ETF本周增长约140亿份。

如下图所示,比如沪深300ETF、科创50ETF、创业板ETF等标的本周份额增长均超过了10亿份,除沪深300ETF易方达合并导致的份额减少外,本周并没有流出超过10亿份的标的。

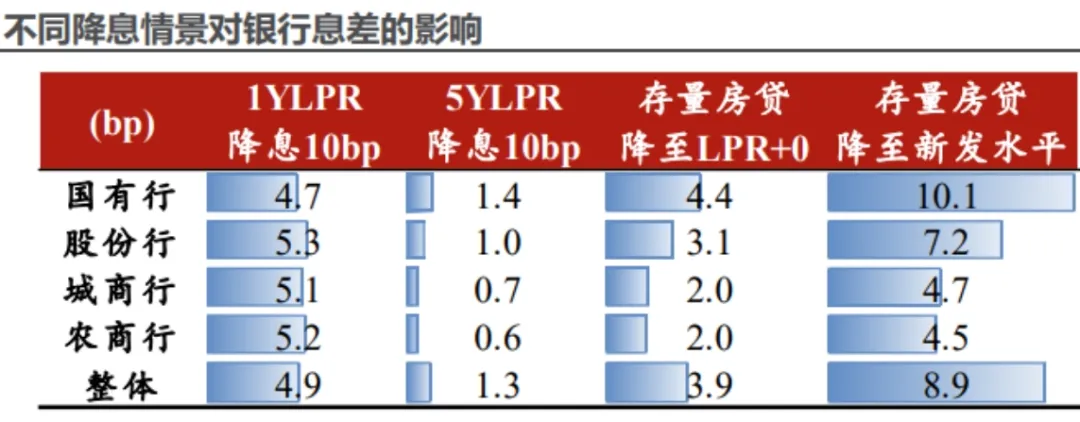

ETF涨幅榜方面,本周上榜的主题较为分散,其中集中度较好的一个是地产、一个是港股跨境ETF,详细数据如下:

此处多说一嘴港股,从历史数据来看,历次美联储开启降息,港股弹性都比大A强,这里头核心要素是港股向来对外部流动性更加敏感,在联系汇率制度下,必须跟随美元降息,使得港股的反弹力度比A股更强。

此外,结合1970年以来全球央行11次降息周期市场表现(如上图所示),权益类资产中成长风格往往表现更好为参考,此轮降息周期中,估值低、业绩还不错的港股互联网、科技、创新药都是值得重点留意的方向。

周报就聊到这,下周留意8月规模以上工业企业利润、9月制造业PMI数据。

没啥了,大家周末愉快!

本文作者可以追加内容哦 !