吸收方中国船舶出现较大溢价,而中国重工换股价溢价几乎忽略不计,这是否符合历史交易惯例?

根据《上市公司重大资产重组管理办法》(2023年)的规定,上市公司发行股份的价格不得低于市场参考价的80%;市场参考价为本次发行股份购买资产的董事会决议公告日前20个交易日、60个交易日或者120个交易日的公司股票交易均价之一;换股吸收合并涉及上市公司的,上市公司的股份定价及发行按照前述规定执行。

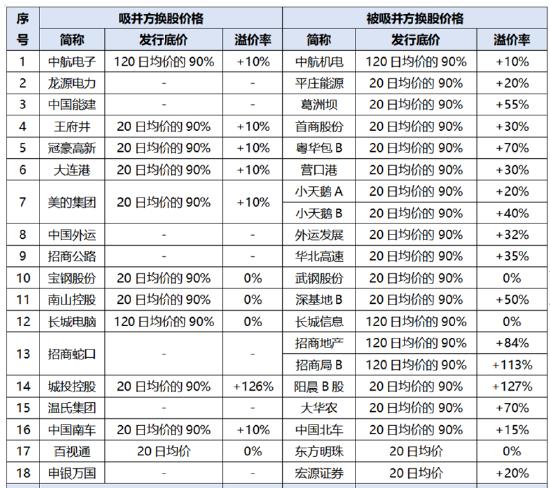

据公开资料不完全统计,2014年至今共有18家涉及A股上市公司间吸收合并的成功案例。可以发现,吸收方换股价在发行底价加价较少;而被吸收合并方换股价则出现溢价率较多,溢价率最大值为127%,中位值为31%,平均值为41%。被吸收方换股价无溢价仅3家,占比仅为17%。

中船集团的区别对待:

1、为了吸引被吸并方股东支持吸收合并,多数公司一般倾向于对被吸并方给予相对高的溢价率,而倾向于对吸并方少给或不给溢价。

【作为被吸收合并方的中国重工,无溢价率!而作为吸收方中国船舶,复牌前股价为34.9元/股,换股价为37.84 元/股,溢价率达到8.42%!】

此次吸收合并给予双方异议股东的权利包括收购请求权和现金选择权,价格分别为30.27元/股(针对中国船舶异议股东)和4.04元/股(针对中国重工异议股东),均是在前述换股价格的基础上打了8折,并低于双方目前的股价。

2、上述18家案例中大部分选择了20日均价。收购定价取规则的最低限80%折扣也就算了,还要选择对于重工最不利的120日均价。

【而对中国重工此次重整偏偏选取了120日均价!嘉宾估算:如按常规多数做法,按20日均价计,中国重工定价应在5.45元(较120日均价方案的5.05差距8%),中国船舶定价在38元左右,换股比例为7:1(现为7.5:1)。】

3、丝毫不考虑重工的资产价值, 虽说南船的效率是高点,但北船真的就差到如此不堪?

【中国重工的净资产843亿、市净率1.22;中国船舶的净资产529亿、市净率3.11。】

4、尤其是重组公告选择的当前时段,是船舶价位已从底部翻4倍、处在近15年第二高位;而重工才刚刚起势,业绩即将高增走好,众多长期持有者看好待涨之时;包括诸多船舶获利者正转投重工看好业绩周期与股价复苏。

前述18家类似案例中,在董事会决议公告并复牌交易后的1周及1个月内,吸并方股价涨幅中位数分别为12%、14%;股价在换股吸收合并实施时达到较高点,涨幅中位数为29%。对于被吸并方而言,其股东享受更高的换股价格溢价率,有换股至实力更强企业的预期,其股价提振作用更明显,上述复牌1周、复牌1个月、吸收合并实施的股价涨幅中位数分别达到18%、19%、34%。

如今,到了中船“控制”的中国重工这儿却恰恰相反。

如此重大事项,10个工作日就能出预案,必然是早有策划。

对亲儿子的偏心是太太太明显了(蓄谋已久,回头看可理解到船舶集团通过一边拉一边压,用最小的代价、在“最佳节点/重工业绩释放和股价上涨前” 吸收重工。)

1重2重3重4重等等对重工的压缩,诸多明显的对中国重工不利之处,甚是无语! 重工50万股民应当团结起来!

$中国重工(SH601989)$$中国船舶(SH600150)$#“中国神船”来了!50万股东怎么选?##股市怎么看#$上证指数(SH000001)$

本文作者可以追加内容哦 !