安井食品2024年中报实现营业收入75.43亿元,同比增长9.42%。对比2020,2021,2022年30%以上的增速,营收增速下滑明显。上市7年以来,首次失去“双”位增速,同行表现如何呢?

三全食品营业收入同比增长-4.91%,海欣食品同比增长-2.60%,惠发食品同比增长5.72%,同行表现都不太好。

安井食品提到,主要是受大环境影响,消费力减弱,市场竞争激烈。

安井食品表现对比同行相对来说好一些,中报除了表现出营收下滑,还有一些不太好的点:预制菜增速下滑,合同负债下滑,应收增长。

预制菜增速下滑

拆分数据来看,安井的主力品类,速冻调制食品增速21%,还不错。不过第二增长曲线的预制菜品类速冻菜肴制品只微增0.40%。

合同负债下滑

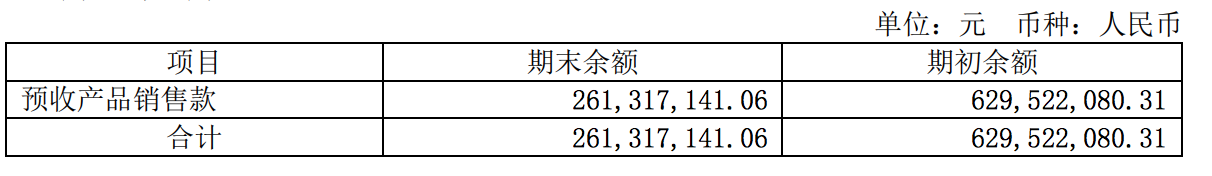

合同负债从2023年中报的5.52亿,下降到当前的2.61亿,下降幅度一点大。公司提到:为支持市场,适当放宽收款政策,预收货款减少所致。

合同负债是公司预收产品销售款,预收减少,说明接下来的营业收入前景不太好。

应收增长

放宽了收款政策,公司应收票据及应收账款从2023年中报的14.56亿,增长到当前的15.29亿。

随着营收规模的加大,公司想要继续高增长面临的挑战是很大的。

先来看看速冻食品行业是一个什么行当

行业基本信息

目前速冻食品主要品类包括速冻鱼糜制品、速冻肉制品、速冻面米制品、速冻菜肴制品、冷冻烘焙食品等。

根据艾媒咨询发布的数据显示,中国速冻食品市场规模不断扩大,2022年中国速冻食品市场规模已达1,688.5亿元,预计2025年将达2,130.9亿元。

市场竞争格局

根据华经产业研究院的分析,速冻食品中速冻面米产品占比为52.4%,为最大的品类;速冻火锅料排第二,占比约为33.3%,速冻其他食品占比14.3%。

速冻面米制品占比更高,市场规模更大,跟品类属性有很大关系。

速冻面米本身产品具有标准化、生产工业化和品质稳定性等特征,更容易做大规模。

使速冻面米制品细分行业竞争格局更稳定、行业集中度较高。一线城市市场基本由三全、思念、湾仔码头等全国性的几大品牌主导。

产销模式

速冻食品行业从生产基地分布与销售区域覆盖来看,可以分为产地销,销产地两种形式。

产地销:产集中并面向全国或某一特定区域销售,主要适合区域性品牌和规模较小的企业。

销地产:在全国主要销售重要区域就地设厂并逐步扩大销售半径,主要适合规模较大的企业,有利于加强企业对市场的管控力度和提高对目标市场的反应速度。

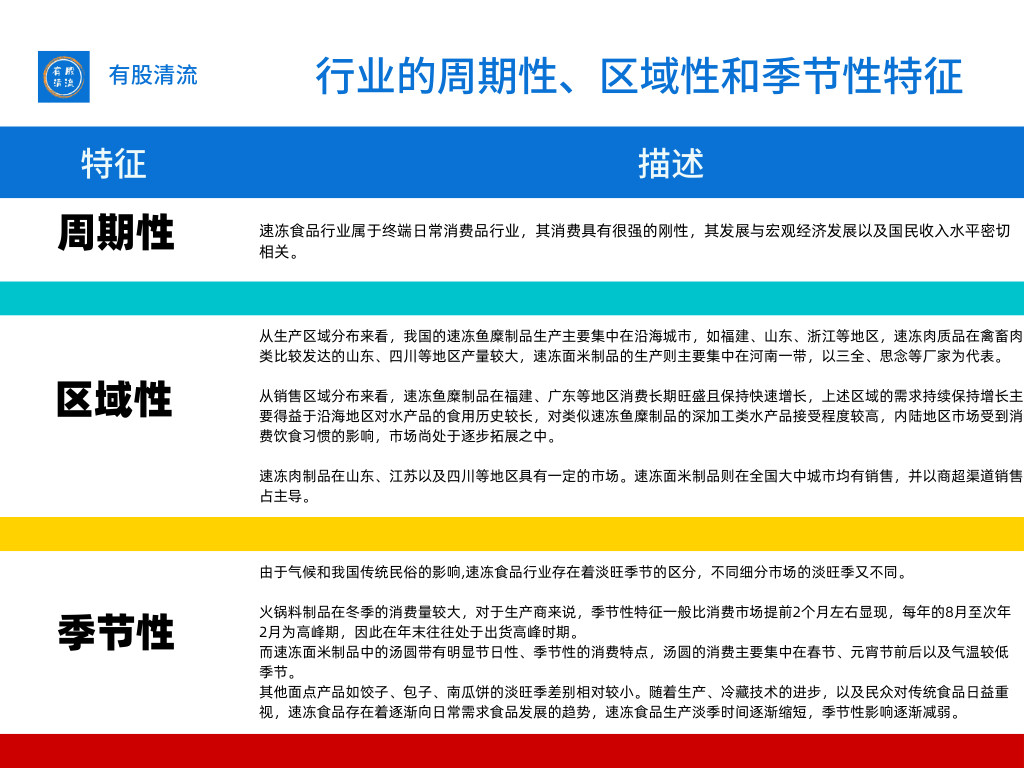

行业的周期性、区域性和季节性特征

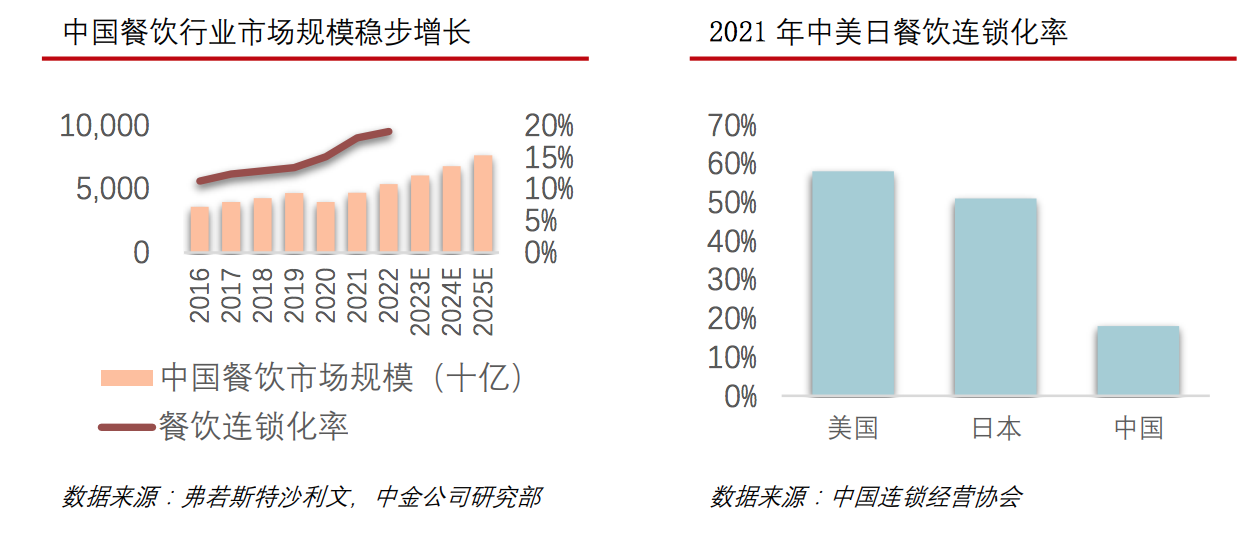

有数据显示,2022年,中国餐饮连锁化率为19%,美国餐饮连锁化率已经高达58.4%,日本餐饮连锁化率也接近50%。相较于美国和日本等成熟市场,目前中国餐饮连锁化率较低。

不少消费端速冻面米供应商也在逐渐将业务重心转向餐饮渠道。

如三全食品推出“三全绿标”产品,主要围绕餐饮市场进行产品开发和生产,未来也将在餐饮渠道进一步下沉,并对预制菜业务进行尝试性安排。思念食品也成立了BP事业部,主要针对连锁餐饮、团餐、方便熟食、酒楼宴席渠道为餐饮客户提供产品,逐渐开始发力B端业务。

缺点与不足?

餐饮业发展不确定性

我们经常能看到身边的餐馆不断关了又开,开了又关。

根据相关数据显示:2023年中国新增餐饮企业注册量高达318万家,注吊销量为139万家

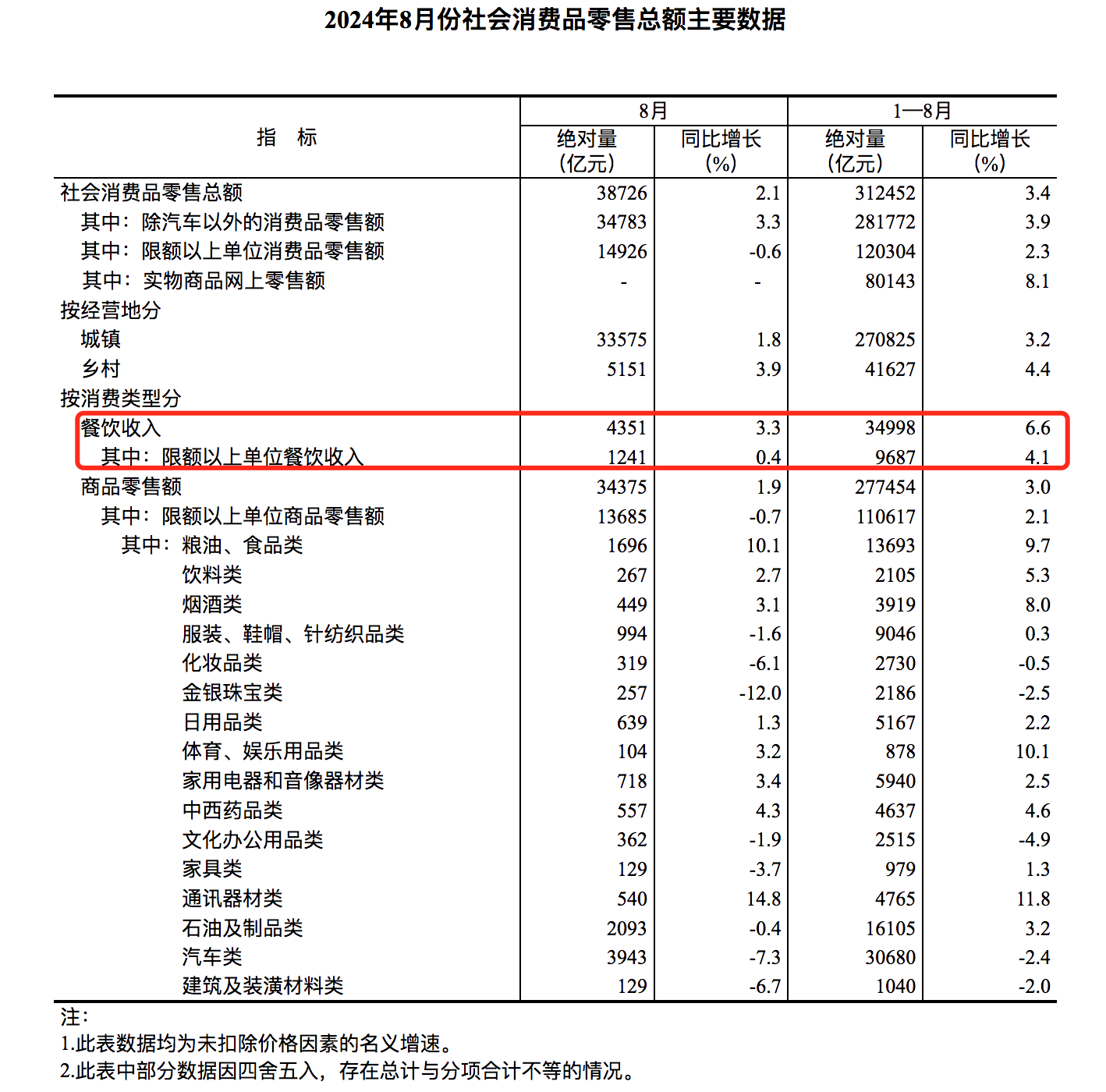

刚出炉的2024年8月份社会消费品零售总额主要数据显示餐饮收入同比增长3.3%,其中限额以上单位餐饮收入同比增长0.4%

门槛低,竞争加剧

长期以来,速冻面米制品企业竞争主要集中于C端市场,以三全食品、思念食品、安井食品为代表的速冻食品企业已经形成了充分竞争的市场格局,但随着餐饮行业集中化、连锁化和供应链社会化的发展,餐饮端速冻面米制品需求潜力增大,餐饮半成品食材需求日益增强,餐饮端成为速冻面米新蓝海,部分企业开始关注B端市场,B端市场竞争在不断加剧,而且预计未来这种竞争加剧会持续。

特别是新兴的预制菜,行业仍整体呈现小弱散乱、“有品类、无品牌”的市场格局。

原材料价格波动

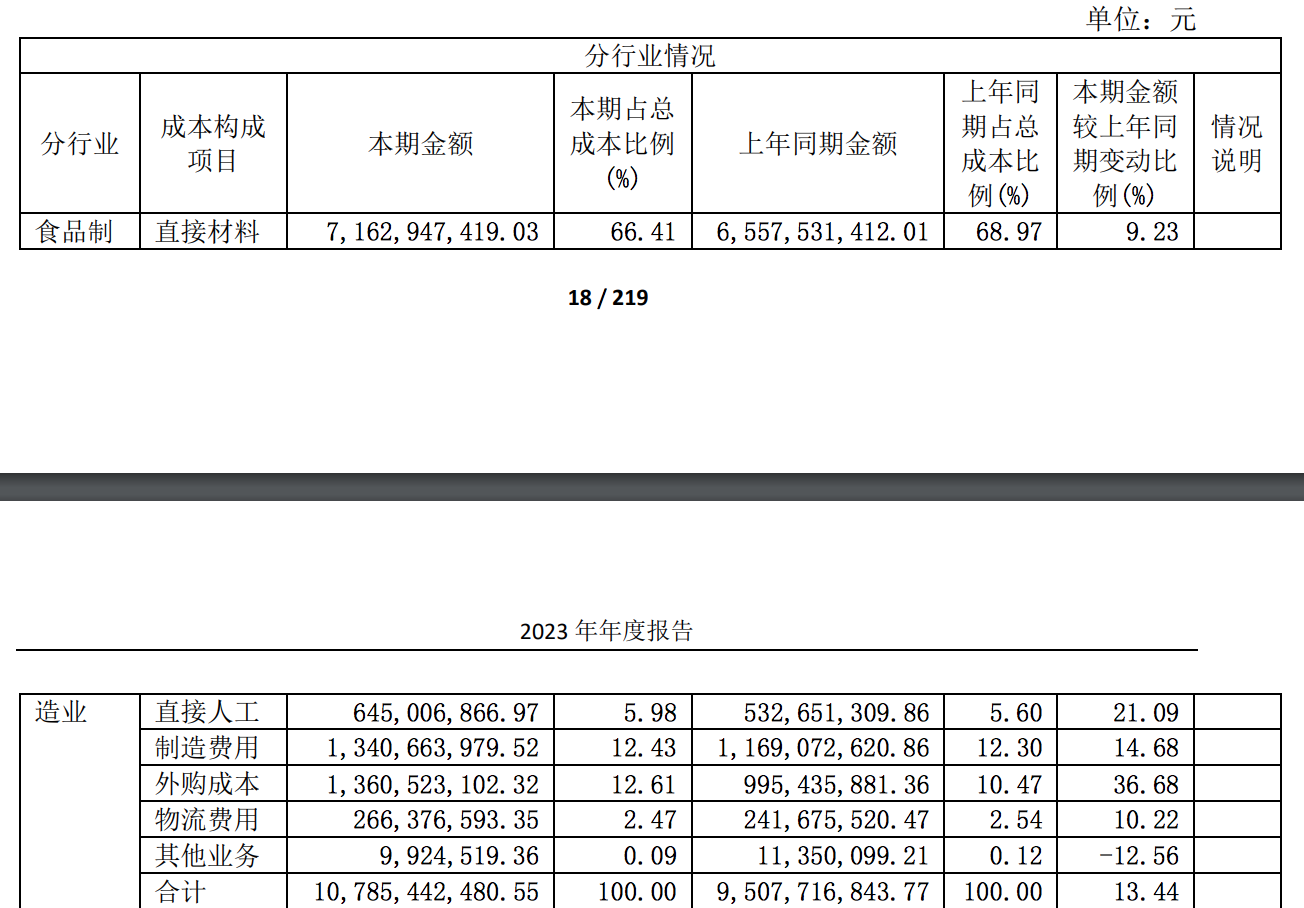

安井食品原材料占比66.41%,原材料是成本的大头,占比高。原材料的价格波动,对企业的营收波动影响较大。

高管减持

换道超车

2017年三全食品营业收入52.56亿,安井食品34.84亿,如果当时问谁能先突破100亿营收,那么肯定是三全更接近。

没想到安井食品“换道超车”,2022年营业收入121.8亿,率先成为行业第一个营业收入突破100亿的企业,而三全食品只有74.34亿。

选择大于努力?

长期以来,速冻品细分行业速冻面米制品,三全食品、思念食品等品牌,依靠先发优势,在C端建立起了品牌优势。

目前我国速冻面米制品C端渠道销售额占比84%,以汤圆、水饺为主,消费者画像集中于居家百姓,以商超、便利店为核心的销售渠道,B端渠道主要是因各类餐饮企业所需而产生的业务用市场,占比仅为16%。

安井食品选择“换道超车”,选择竞争相对小,需求增速更快的火锅料制品类,再进入预制菜赛道,“三路并进”。

大单品突破

伊利作为一家千亿营收规模的乳业龙头企业,旗下的大单品安慕希超过300亿、金典200亿以上。

根据已披露数据,2020年安井食品前十大战略单品合计销售收入占比达42.5%。

公司坚持每年集中全部资源聚焦培养3-5个“战略大单品”,该战略单品通常符合“全渠道通用、全区域适销”标准,这种战略大单品的培育要求全部大经销商均必须无条件配合推广,战略大单品的培育策略有效带动了公司及主要经销商销售的持续增长。

新品先执行“产地销”,辖区销售达到一定规模后就地布局建厂,执行“销地产”。

大规模生产、大批量定制、大单品策略等,使公司的规模优势不断强化,生产成本、期间费用比逐年下降。

“高质中高价”定价策略

坚持“高质中高价”的产品定价策略,不断提高产品性价比,抢占市场。

全渠道发力

速冻品行业,C端占比较大,特别是速冻面米制品。同行一般都是重C端,轻B端。

近几年我国餐饮行业稳步发展,餐饮连锁化趋势日益显现,而速冻食品可以起到提高出餐速度、减少后厨面积、丰富品类、降本控效等作用。

安井食品顺应时代的发展,执行“BC兼顾、全渠发力”的渠道策略。

“贴身支持”的经销模式

虽然行业大多数都是经销模式发展,不过还是有些区别。

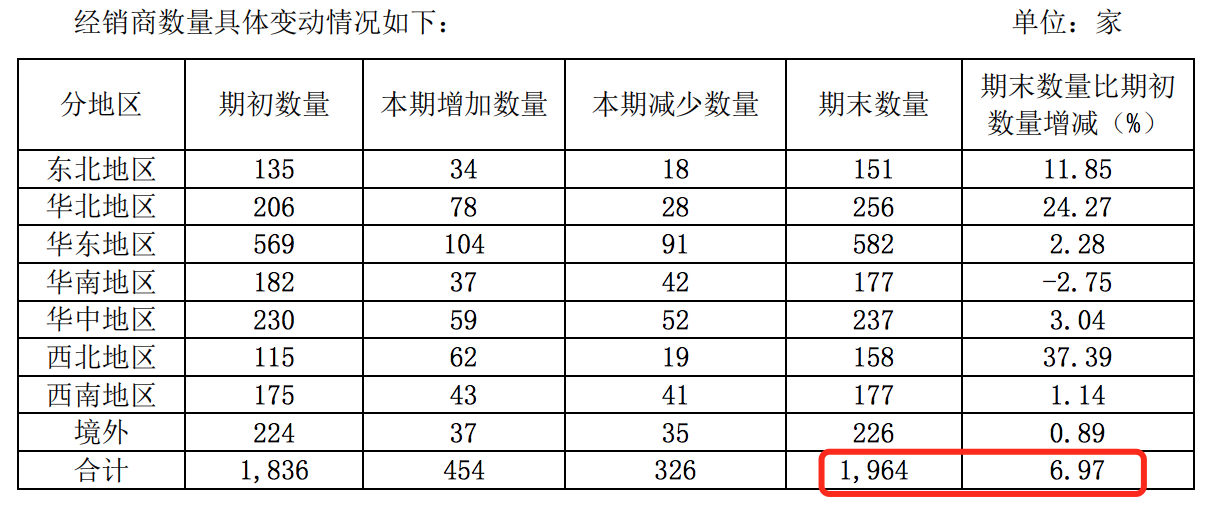

三全食品有4245家经销商,而安井食品只有1964家。

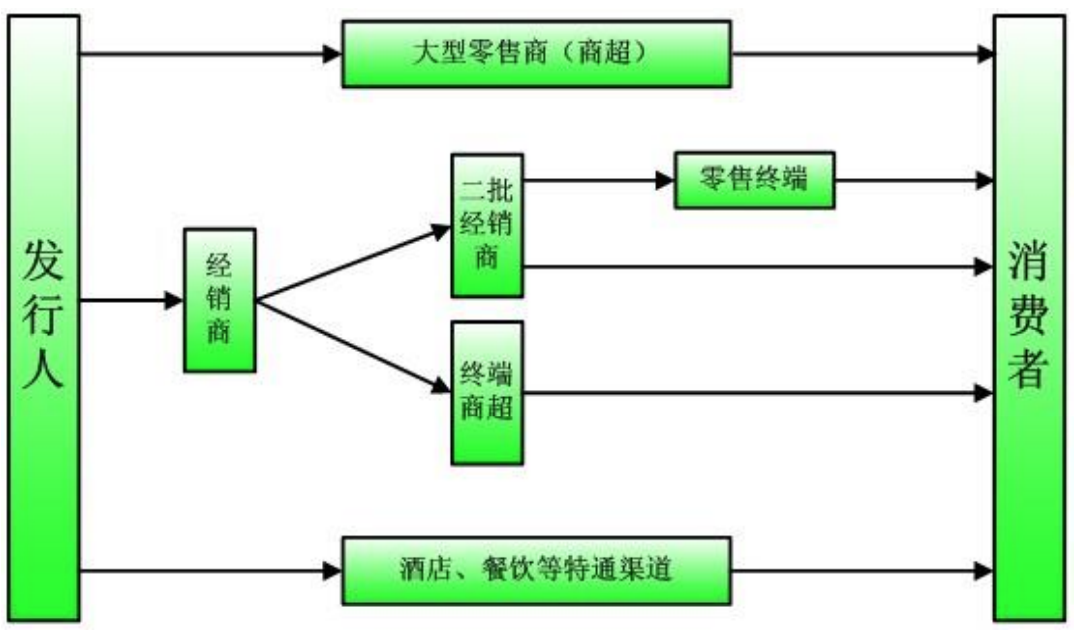

公司产品销售给经销商后,经销商再向一些规模较小的经销商(二批经销商)、区域性的中小型商超及农贸市场等渠道进行销售,二批经销商则再通过农贸市场等零售终端渠道进行销售。

安井食品的经销商发展模式更像是“大商制”。

安井“贴身支持”发展经销商,经销商数量每年都是稳定增长,从上市时的400多家,稳定发展到当前的1964家。

“贴身支持”需要更多的销售人员吧?三全食品4000多家经销商,有3055名销售员工,而安井1964家经销商,多达4037名销售员工。

来看看同行比较

同行比较

同行财务指标比较

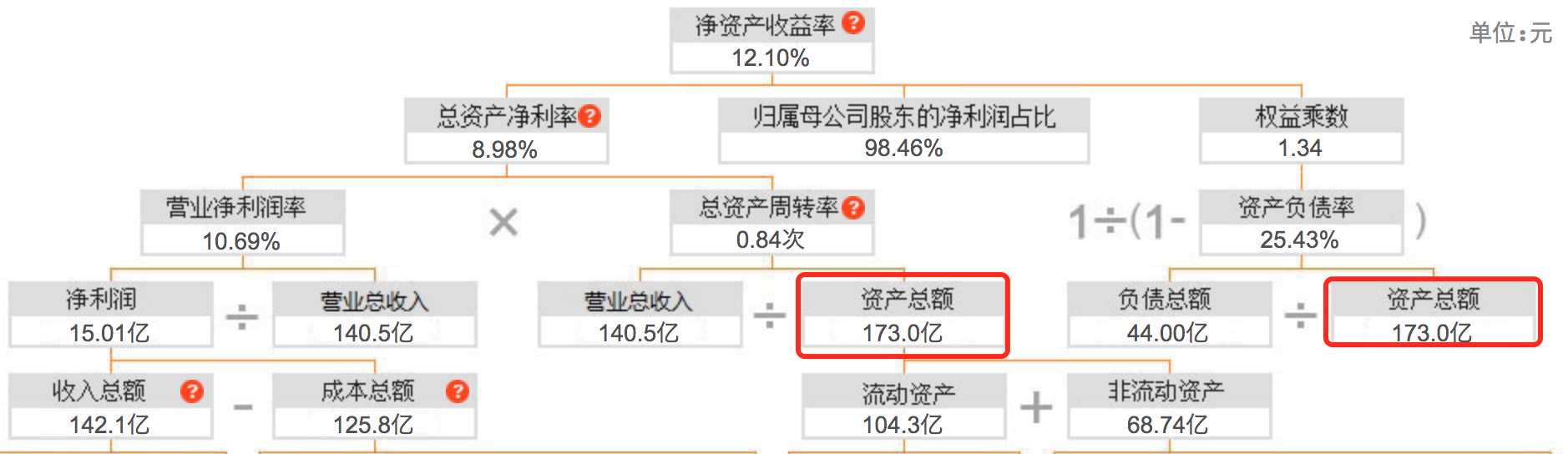

从ROE来看,安井食品不高,有规模优势的安井,财务指标应该更好看才对?

根据ROE=净利率x权益乘数x总资产周转率,安井ROE较低,主要是权益乘数,总资产周转率较低。

而权益乘数,总资产周转率较低,主要是因为资产总额较大了。

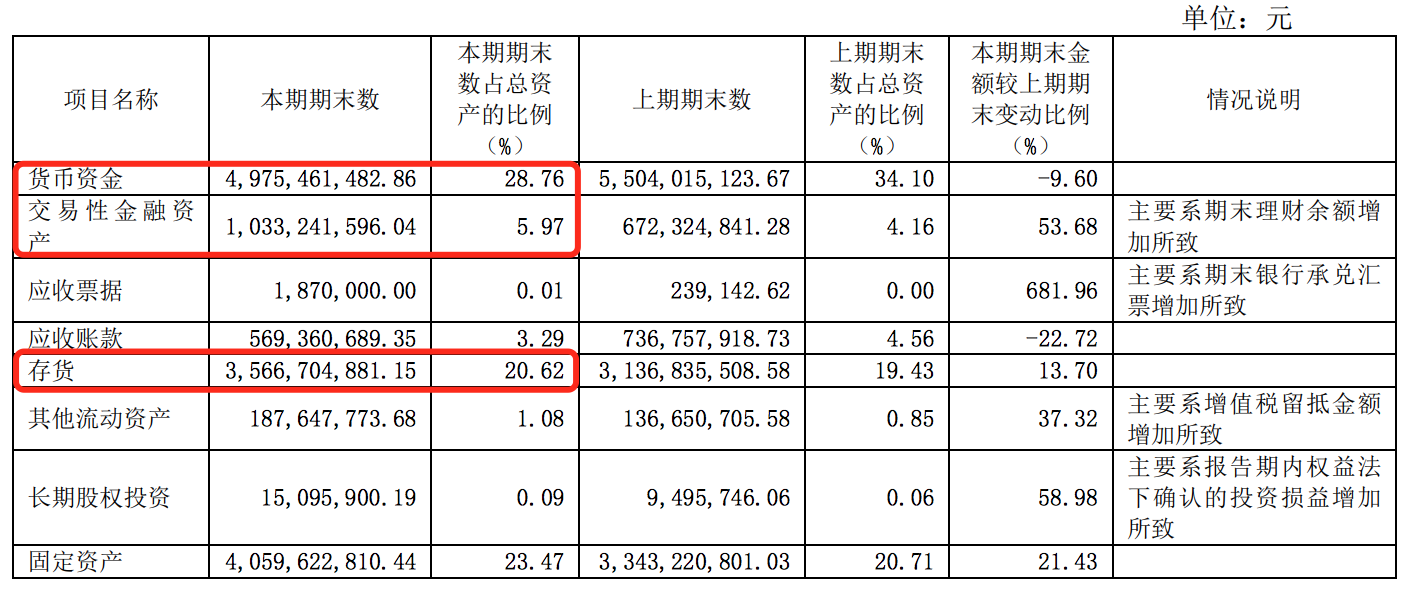

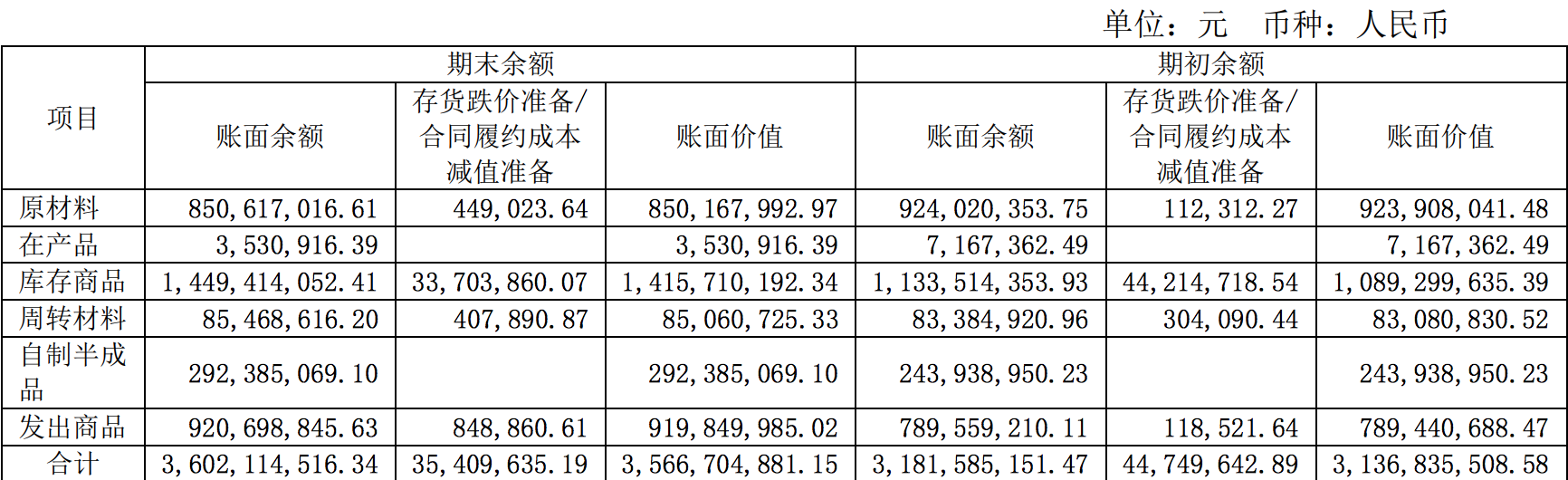

流动资产中的货币资金,交易性金融资产,存货占比较大。

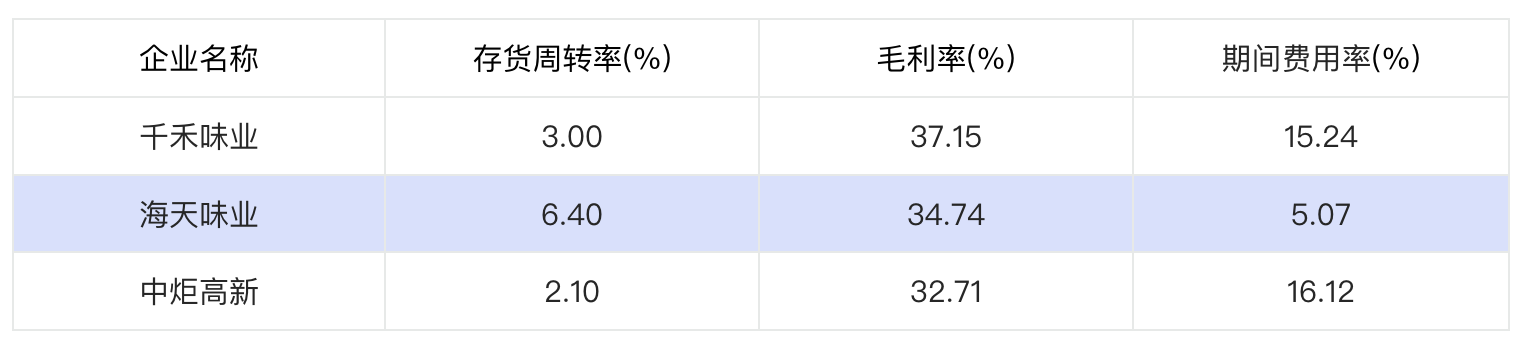

存货太多,会导致存货周转率太低。对比同行,安井的库存周转率是较低的。

不太应该吧?具有规模优势的企业,一般库存周转率都挺高的。比如调味品行业,海天的库存周转率比同行高很多。

安井食品规模更大,库存周转率反而比同行还低?

因为原材料的特殊属性,需要提前配货,导致原材料量较大。

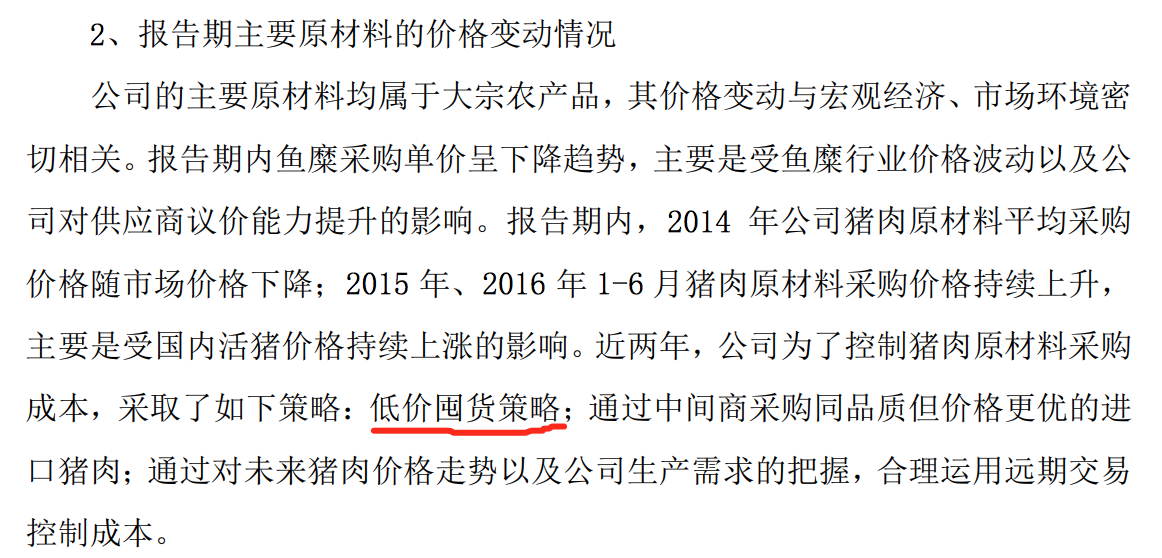

原材料以肉类为主的冻品公司因原材料质量参差不齐,安全问题时有发生,市场供给也更易受疫情、自然灾害、休渔期等影响,因此原材料以肉类为主的公司一般需根据市场价格情况提前储备原材料,导致该等公司存货量较高,周转率较低。安井招在股书提到的低价囤货策略。

存货太大,确实不好。不过钱太多,不是好事吗?如果是通过自己赚得钱,确实是好事,如果不是呢?

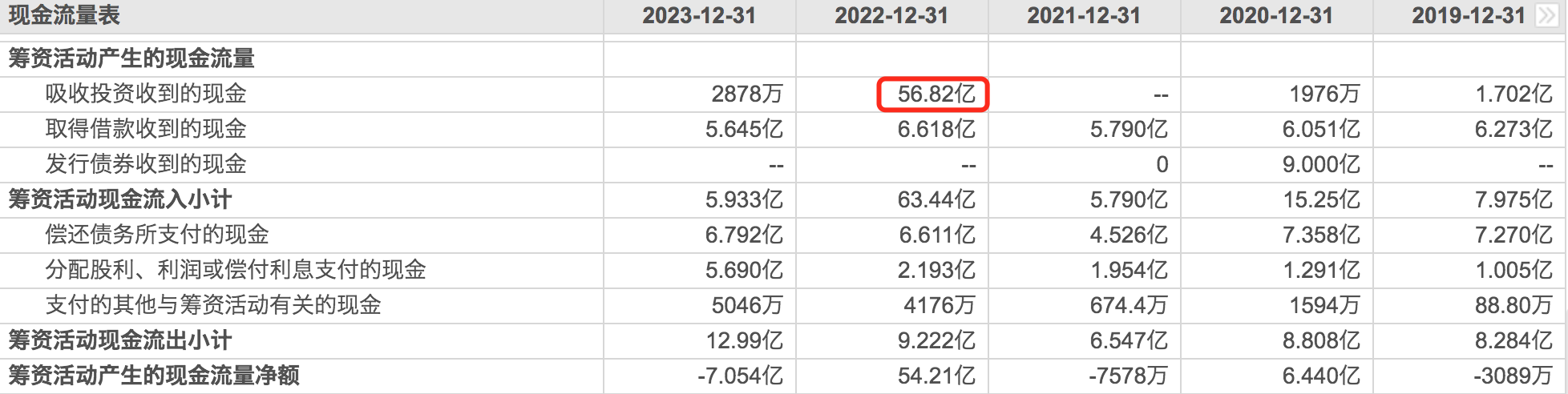

虽然账上看着挺多钱的,但是大部分是通过非公开发行股票融资的钱。

上市以来融资76亿,分红21.72亿,这种融资大于分红的企业,给人看起来的感觉怪怪的。

如果融资的钱,花在扩产上,产能都能变成营收的话,安井的ROE应该会有所提升。

安井食品的期间费用占比营业收入较低,主要是规模优势导致的。

从速冻调制品,速冻菜肴制品来看,公司的营收规模更大。

安井食品2023年营业收入140.5亿,三全食品只有70.56亿,规模差不多差一倍,销售费用既然相差不大。

不过从人效来看,三全食品的人效更高。

企业基本面

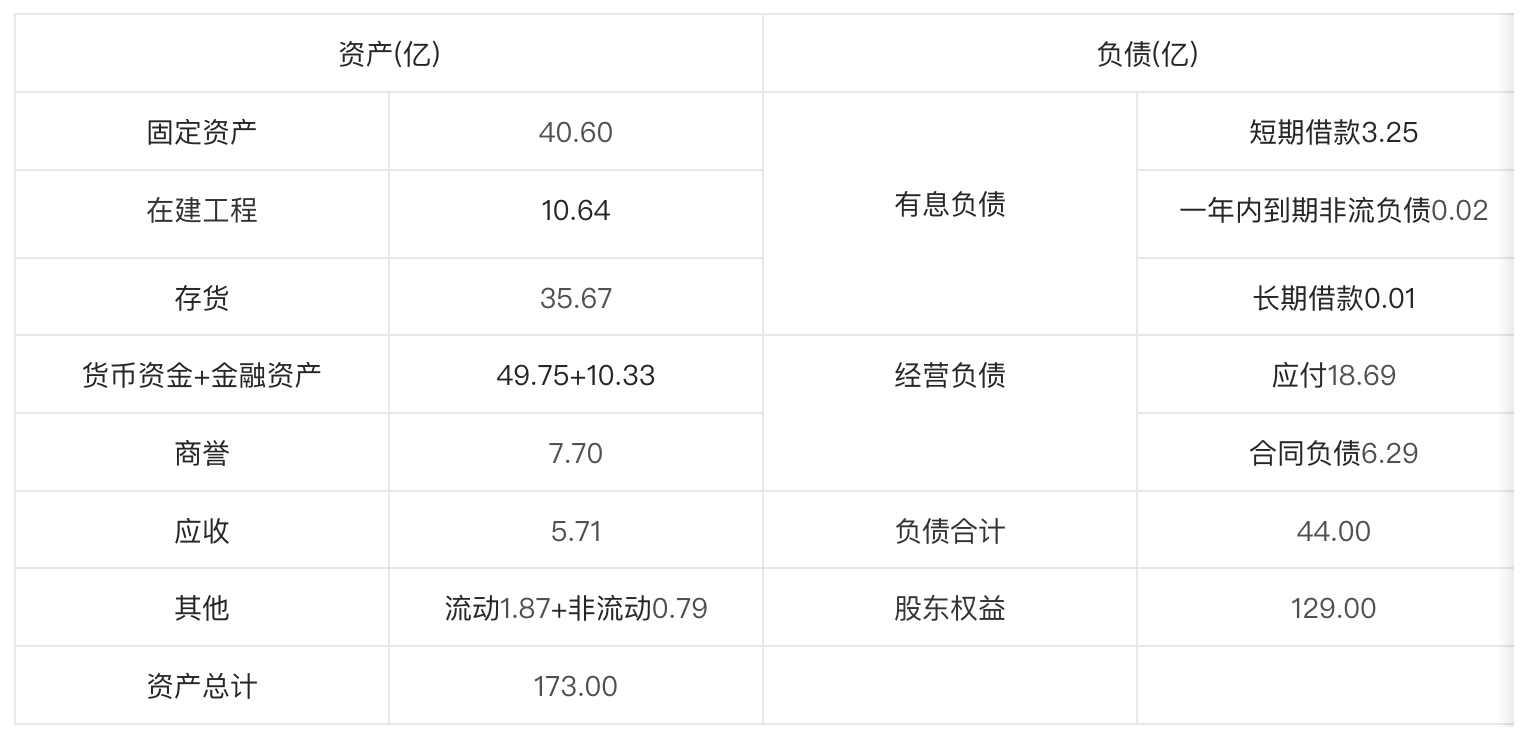

企业家底

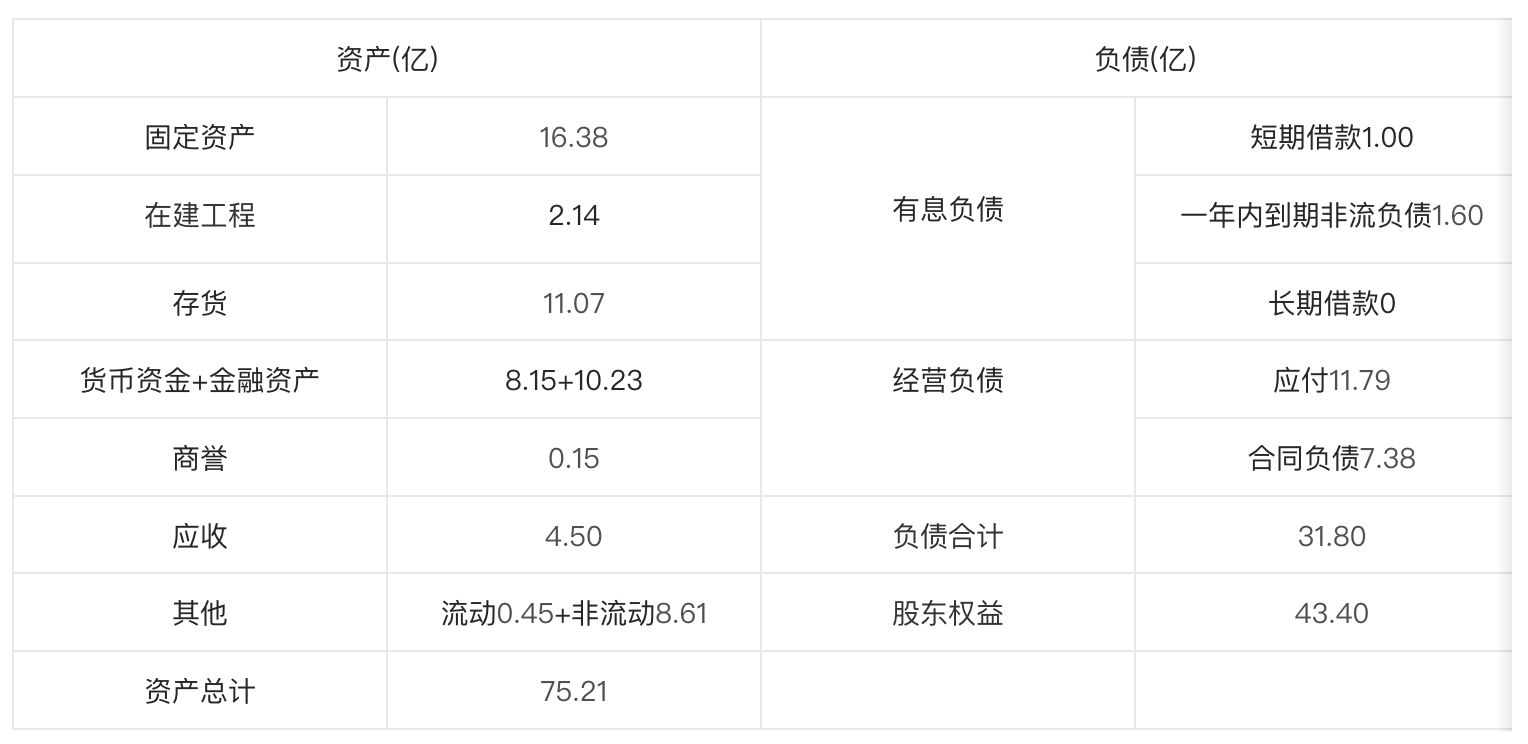

资产结构(2023年财报资产负债表数据)

货币资金+金融资产 > 有息负债,有息负债主要短期借款3.25亿,没有负债风险?

虽然账上看着挺多钱的,但是大部分是通过非公开发行股票融资的钱,上面提到过。

流动资产104.3亿 > 非流动资产68.74亿,是轻资产企业?如果剔除账上的融资额,就是重资产企业

应付 + 合同负债 > 应收 + 预付,说明产业链上有话事权

对比来看看三全食品的资产负债数据

其他非流动资产8.61亿,主要是定期存款,加上货币资金,金融资产,单纯从钱来看,三全更富裕。

三全扩张并购相比安井来说,更保守一些,安井现在的营收规模是三全的一倍。

三全主要是通过自己的钱,自生性增长,而不是向市场融资发展。 上市以来融资10.06亿,分红16.96亿。

虽然营收规模只有安井的一半,但是三全的合同负债7.38亿比安井的6.29亿还要多。体现出三全的品牌力更强?

企业稳定性

企业最近几年的数据

ROE波动不小,主要是权益乘数,总资产周转率下滑,原因是因为公司的融资还在账上。

随着规模优势慢慢凸显,公司的净利率小幅增长。

应收账款周转率波动较大,特别是2020,2021年。

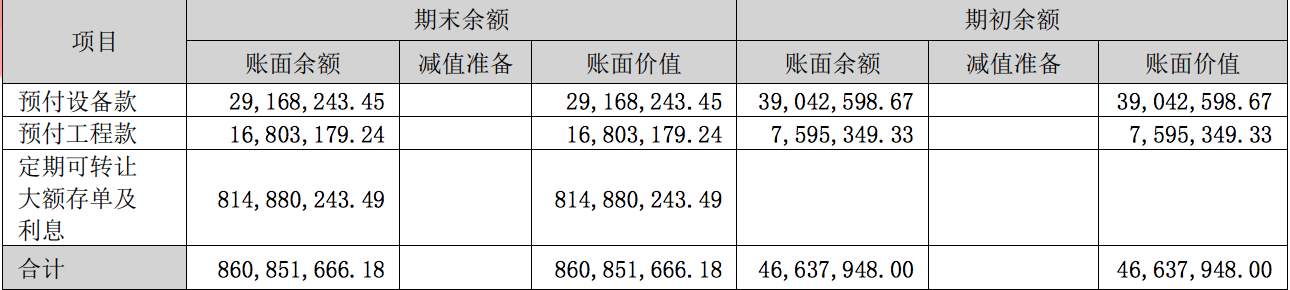

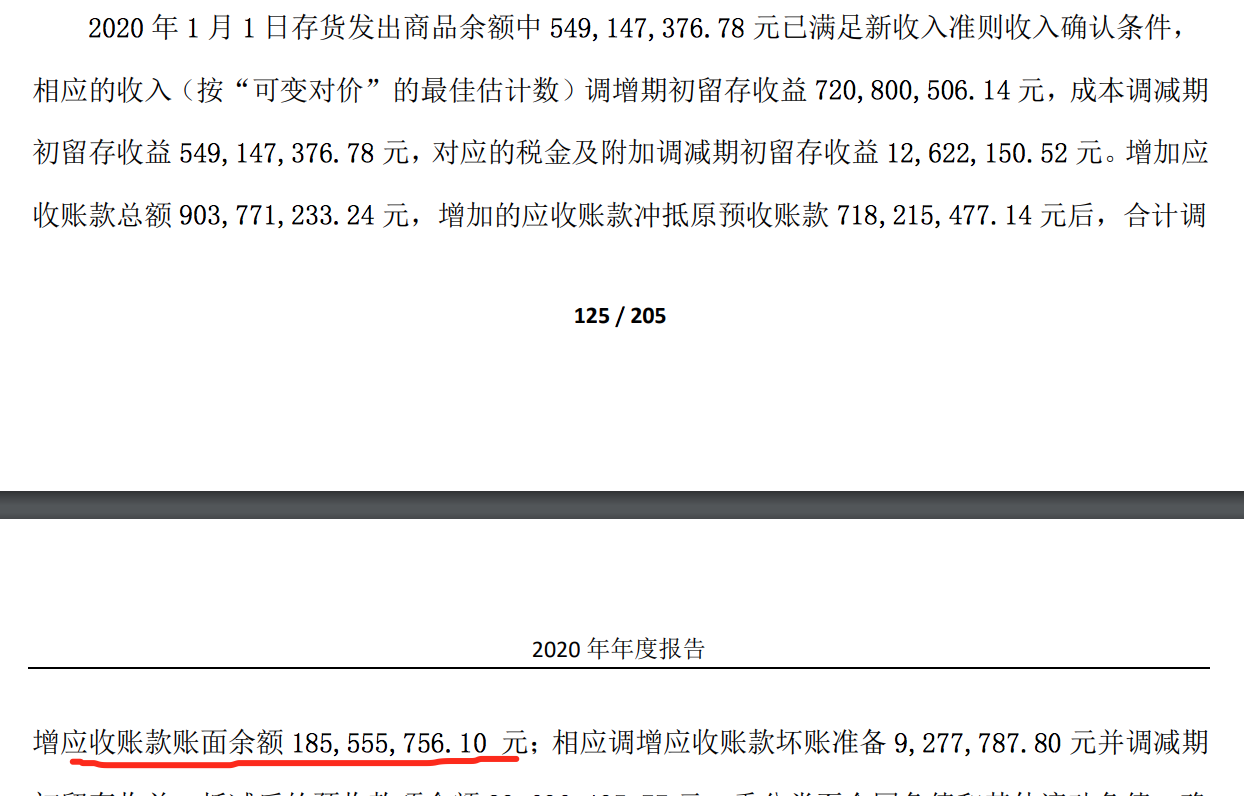

2020年应收账款下滑较大,主要是2020年起首次执行新收入准则,存货中的发出商品大部分成应收账款了。

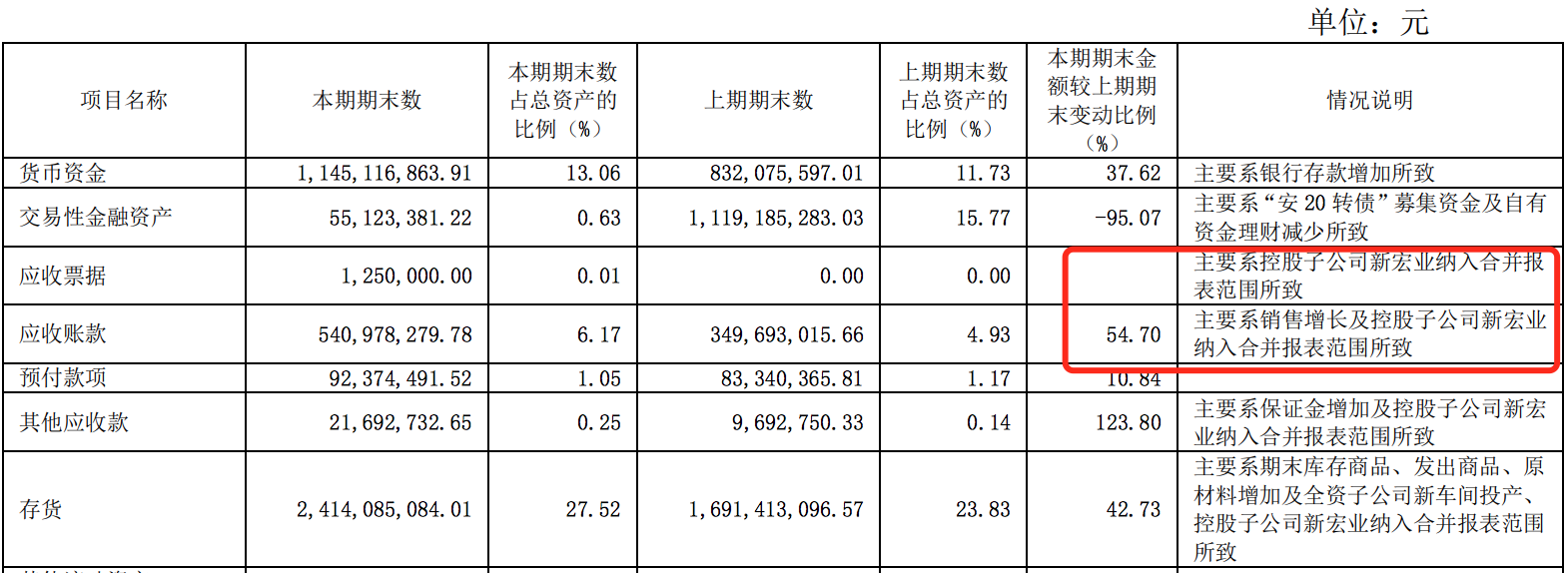

2021年应收账款下滑较大,主要系销售增长及控股子公司新宏业纳入合并报表范围所致

当前安井还在融资扩产,财务指标波动性会大一些。

内在价值?

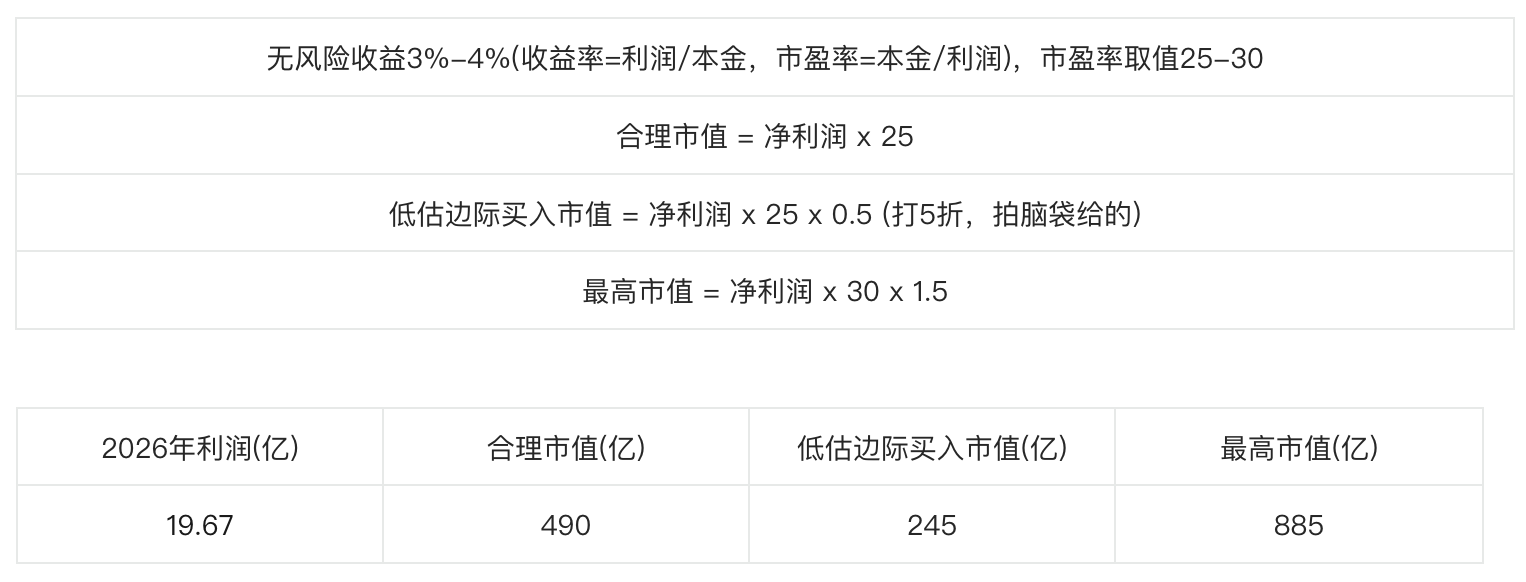

三年后的利润估值方式(拍脑袋的,别笑)

2023年净利润14.78亿,假设接下来三年增速为10%,10%,10%,那么2026年净利润=14.78 x 1.1 x 1.1 x 1.1 = 19.67 亿

市值计算方式

投资有风险,不构成投资建议!

我眼中的安井食品

速冻食品行业,产品同质化,是一个没有门槛,竞争激烈的行业。

早期依靠先发优势,在更容易标准化的速冻面米制品的品牌们(三全、思念、湾仔码头)率先跑出来。

安井食品选择“换道超车”,速冻食品市场占有率逐年扩大,成为行业第一个营业收入突破100亿的速冻食品企业。

对比同行发展速度更快,说明管理层经营得很不错。

安井看起来更像是制造业,而不是消费食品。在产品同质化的情况下,高周转率显得更加重要。

当前安井还处于需要融资扩张发展期,其内生增性赚钱方面表现较差。

$安井食品(SH603345)$ $三全食品(SZ002216)$ $惠发食品(SH603536)$

本文作者可以追加内容哦 !