9月12日,国内IL4R单抗赛道双子星之一的康诺亚-B(02162)宣布其核心产品司普奇拜单抗(康悦达)在国内获批上市,成为继赛诺菲明星产品度普利尤单抗之后全球IL-4R靶点上的第二款药物。

然后,紧接着在9月18日,司普奇拜单抗由北京大学人民医院张建中教授开出全国首张处方,标志着该药正式迈入临床应用阶段。不到一周时间从获批上市到首方落地,对于刚开始产品商业化的康诺亚而言可谓高效,也在侧面反映出康诺亚对于司普奇拜单抗商业化的急迫感。

在二级市场上,投资者对于康诺亚首款产品商业化落地的消息反应积极。由于市场对于公司产品上市存在较高预期,加上8月27日公司中报披露,康诺亚至今已走出一波持续向上行情,股价从8月27日收盘价32.05港元,涨至9月16日盘中最高的41.00港元,区间涨幅达到27.93%。并且时隔4个月,康诺亚股价再次踏入40港元门槛。

利好落地,即是利空?

实际上,康诺亚的这轮行情在其股票成交量上反映更为明显。

观察到,8月27日公司股票在二级市场上成交量仅为30.28万股,其在当天盘后发布中报后,8月28日至30日,康诺亚的股票成交量迅速冲上200万股。随后在9月份,康诺亚在宣布司普奇拜单抗获批上市当天,其股票当日成交量突破300万股,达到353.62万股。而在此前,康诺亚9月所有交易日中仅有2天成交量低于100万股,其余均在之上。

从成交量数据也能看出,买卖双方交易围绕的核心在于康诺亚中报,而上扬的股价则是多方在公司核心品种司普奇拜单抗的落地预期下抱团的产物。如今利好落地,多方短期内失去支撑。

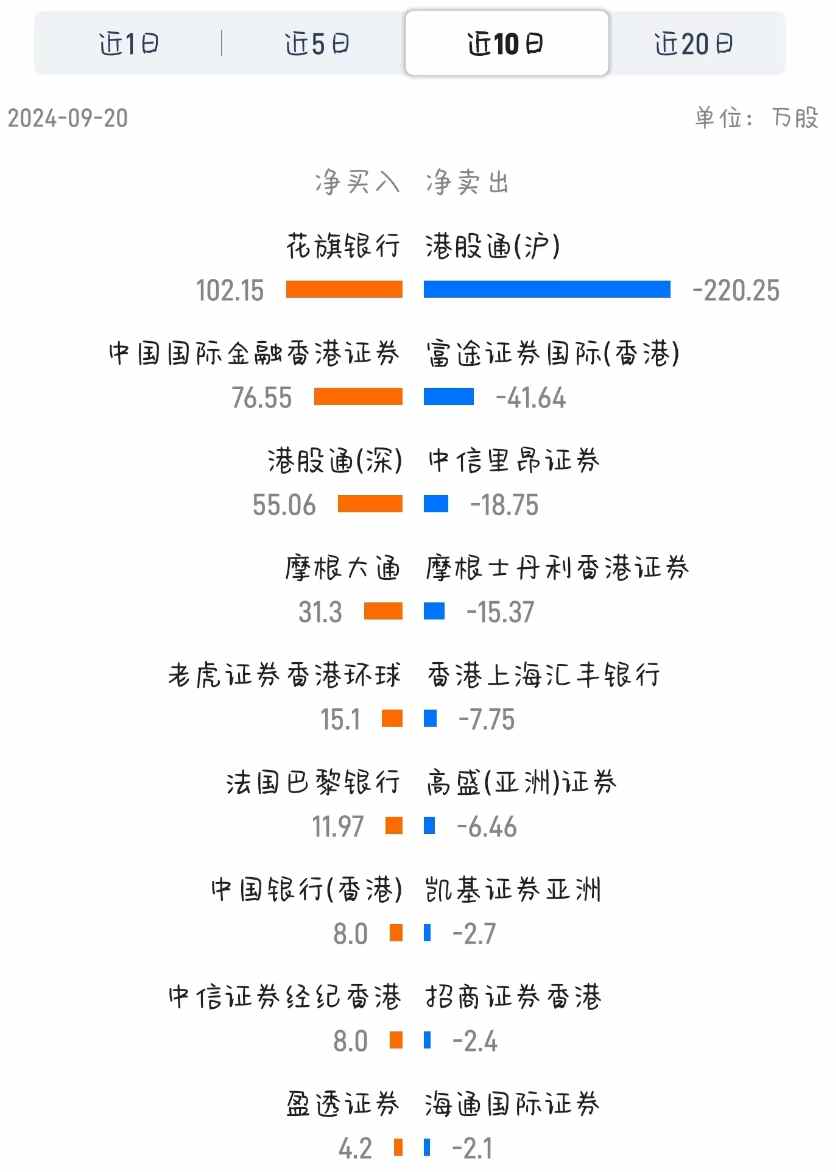

根据数据,9月16日和17日,康诺亚沽空比例较前交易日大幅上升,分别达到29.78%和36.00%,并随即在18日放量出货,当日康诺亚成交量重回228.3万股,较前两个交易日的69万股和15万股出现大幅增加,说明大资金在当日批量出货造成了短期快速大幅下跌。从近10日的经纪席位来看,沪港通为其主要卖盘,累计净卖出达220.25万股。

9月20日和23日,康诺亚的市场成交量持续下滑,分别为129.6万股和116.5万股。尤其在9月23日,股票出现缩量下跌趋势,当日股价最大跌幅9.56%,3天最大跌幅达12%,说明资金买入的意愿出现下降,从侧面反映出康诺亚在短期内缺乏新的估值支撑点。从技术面看,目前康诺亚股价正滑入“MACD死叉”区,短期内股价下跌势头难止。

“市场老二”能吃下多大蛋糕?

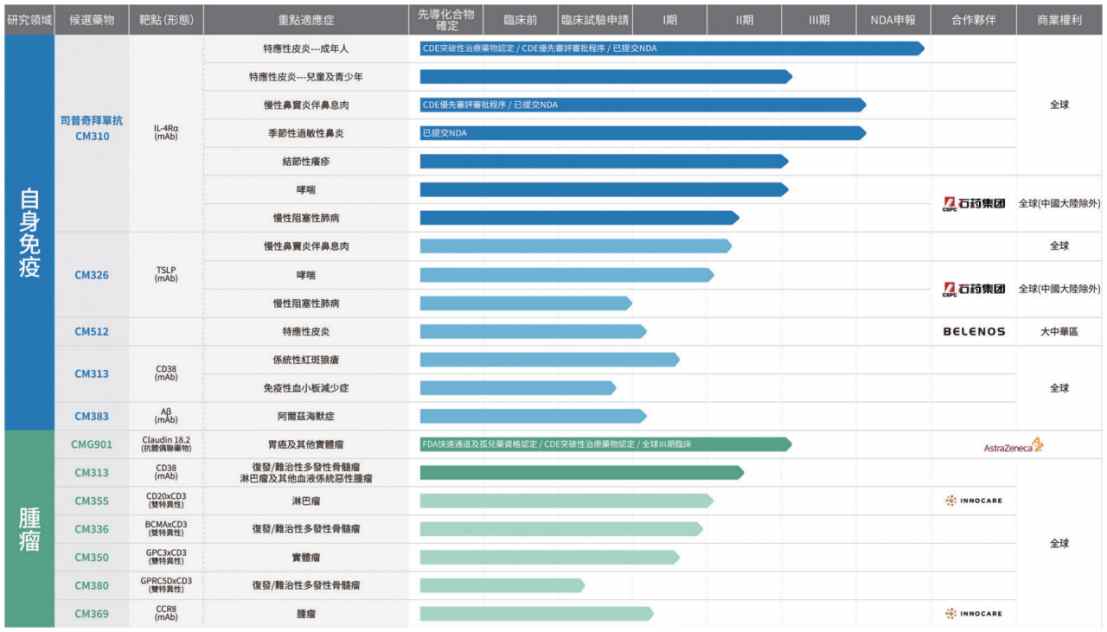

从康诺亚中报披露的管线情况看,公司当前仅有司普奇拜单抗这一款产品的一个适应症实现了商业化。此外,司普奇拜单抗的慢性鼻窦炎伴鼻息肉适应症和季节性过敏性鼻炎适应症还在NDA阶段。而除了司普奇拜单抗,公司其余管线产品进度均仅在II/III期。也就是说,短期内司普奇拜单抗需要仅凭单适应症撑起康诺亚整个公司的估值。

在司普奇拜单抗接下来的的商业化道路上,其将始终绕不开与度普利尤单抗的正面竞争。换言之,能在度普利尤单抗手中抢下多大的国内市场蛋糕将直接决定康诺亚后续的估值。

而站在主要竞争对手赛诺菲的角度来看,近年来赛诺菲在BTK抑制剂等产品上研发失利,且公司本身也在裁员瘦身,其押宝度普利尤单抗的趋势正不断增加。目前作为TH2通路领域最成功的靶点,再生元/赛诺菲的度普利尤单抗已获批AD及哮喘等适应症。去年慢性荨麻疹、COPD成功后,度普利尤单抗在2024年乘胜追击,今年上半年销售额66.6亿美元,取代阿达木单抗成为自免领域新药王。

在国内市场,度普利尤单抗在国内上市仅5个月即被纳入国家医保目录,并成为新版医保目录中唯一一个治疗中重度特应性皮炎的靶向生物制剂。度普利尤单抗2022年销售额已飙升至18亿元以上,2023年前三季度达16亿元,足以说明该产品在商业化层面上的领先。

据了解,在非头对头研究对比下,两款产品在中国成人中重度特应性皮炎适应症的临床表现各有千秋,均能满足当前国内市场的治疗需求。在临床给药方式上,二者均通过皮下注射给药,每两周给药一次。

因此在未进行头对头研究显示更佳疗效和安全性且给药方式无优势情况下,司普奇拜单抗要想抢占市场,只能依靠更低的价格。

正如上文提到,度普利尤单抗已进入国家医保,在医院终端的定价为300mg:2ml/支(预充式)2780.8元,200mg(1.14mL)*2支/盒,价格为4077.52元。而司普奇拜单抗因获批时间关系未入今年医保,当前市场价为300mg(2ml)/支(皮下注射)为2488元一盒(1支/盒),且有买二赠一优惠政策,折合一支1659元。

激进的价格策略一方面反映出康诺亚对自身成本端的自信,也在另一方面反映出其抢占市场的急迫心态。

从商业化团队对比来看,康诺亚预计到2024年底核心商业化团队规模有望突破250人,远不能与庞大的赛诺菲中国相比,因此司普奇拜单抗弯道超车的唯一希望就是拿下明年的医保名额通过以价换量加速进院。以目前司普奇拜单抗商业化定价低于度普利尤单抗医保定价的情况来看,前者进医保后的定价只会只低不高。由此也可以看出康诺亚的市场策略,一是通过低价倒逼度普利尤单抗降价竞争,二是压缩赛道利润空间卡住后来者超车位。

因为除了度普利尤单抗外,阿斯利康、康方生物、康诺亚、荃信生物、麦济生物及恒瑞等多家厂商都在布局IL-4R靶点,且康方生物、智翔金泰、荃信、恒瑞医药等的IL-4R产品也都已经完成或进入临床II期,研发进度上较康诺亚仅落后不到2年时间。

不过康诺亚在商业化层面的主动降价也意味着其放弃部分产品利润,显然得不到二级市场的支持,而且以价换量的逻辑在商业化初期也得不到市场数据验证,便会进一步压低公司估值。

对于康诺亚来说,今年年末的医保谈判尤为关键,公司层面上,这是司普奇拜单抗“以价换量”策略能否成功实施的关键前置条件;二级市场层面,投资者可以在明年中报后,拿到司普奇拜单抗医保前后市场销售额的前后增速对比数据,只有符合预期甚至超过预期的数据才能真正抬起康诺亚的估值。

本文作者可以追加内容哦 !