9月20日,美国参议院军事委员会官网发布NDAA(国防授权法案)终稿,显示参议院版本NDAA纳入93项修正案,其中不包含引起市场热烈关注的《生物安全提案》。

鉴于《生物安全提案》在早前6月11日同样未被纳入美国众议院NDAA,意味着其短期内走NDAA路径打包立法的途径失败。据悉,《生物安全提案》立法途径有两种:一是走单独立法路径,需要与参议院协商法案修改、投票、两院递交总统等步骤;二是走NDAA打包立法路径。同样考虑到11月份总统大选、美国国会大量席位换届选举,《生物安全提案》在年内单独立法落地概率较低。

从消息面角度解读,至少在短期内,《生物安全提案》影响对于名单上的企业可以说指数级下降。受到消息影响,上周五尾盘,以药明系为首的一众CXO公司出现大幅拉升。不过,这种强势的走势似乎没能在周一持续。

那么在被“推出急救室”之后,从长远来看,CXO龙头们存在配置的价值与机会吗?

01 外围情况的影响

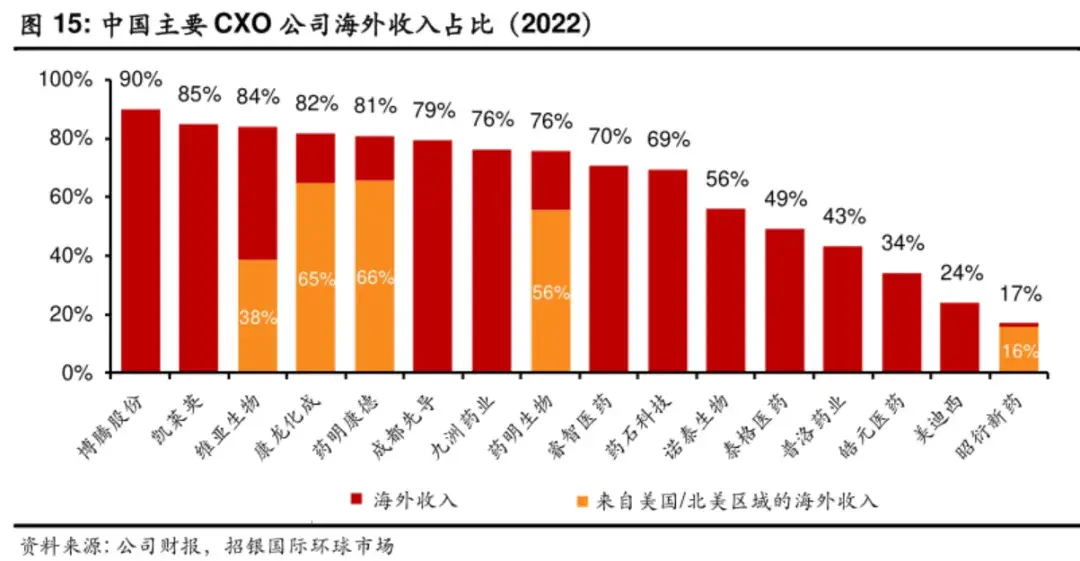

目前整体国内创新药产业链受到海外市场影响的扰动非常大,无论是从抓新药Biotech的,还是基本面仍比较坚挺的CXO收入占比以欧美MNC主导而言,彰显了海外资本和海外市场对国内生物科技行业的重要性。

反观国内市场,尽管是全球第二大医药市场,但给创新药产业链市场增量比较有限,其取决于行业投融资周期、支付体系和政策端的扰动,目前显然不处于最佳状态。药明康德国内新药研发服务部(DDSU)2021年业绩开始出现下滑(2021年DDSU收入12.51亿元),2022-2023年收入同比下滑22.49%和26.9%,2024H1收入规模仅剩0.8亿元,如此状况可见一斑。

回溯过去一轮CXO上升周期结束的经历,可能会有更清晰的轮廓。

上一轮的CXO行情见顶定格在2021年的7月,最直接的导火索是CDE发布的《以临床价值为导向的抗肿瘤药临床研发指导原则》,其不仅解决了过去国内部分创新药研发同质化、临床资源过分占用问题,随之而来的便是国内新药开发需求的部分削减。

国内CXO龙头药明双雄、凯莱英、康龙化成等均在2018-2019年期间完成IPO,正好上市不久后赶上了2019Q3开启的新一轮降息周期,行业公司在内外需求强劲的背景下实现了一次次超预期的业绩兑现,而股价也在内外资强劲做多情绪下加速轧空。

后视镜的角度看,国内CXO上涨周期的结束较美国加息周期开启拥有一定的前置性,其中由多种因素使其前置,包括订单层面精细化数据变化、估值模型的难以为继以及海外对于货币政策周期变化的前置性预期等。

有投资者可能发出疑问,美国降息与生物科技国内资产是否脱敏?答案是曾经有一段时间走势脱敏,因为现在资金可去的亚洲国家更多,比如“印度、日韩或东南亚”;但这种现象被国内生物科技创新内生所切断,无论是优质创新药资产的创新程度、数量以及性价比,还有国内CXO龙头们的执行效率、接轨国际化(比如康方双抗AK112获得海外资本认可和百济泽布替尼美国放量等事件、《生物安全提案》短期内立法可能性极大降低),海外生物科技资金都无法忽视,降息周期必定带来行业的回暖,但强度可能不比前一轮降息周期。

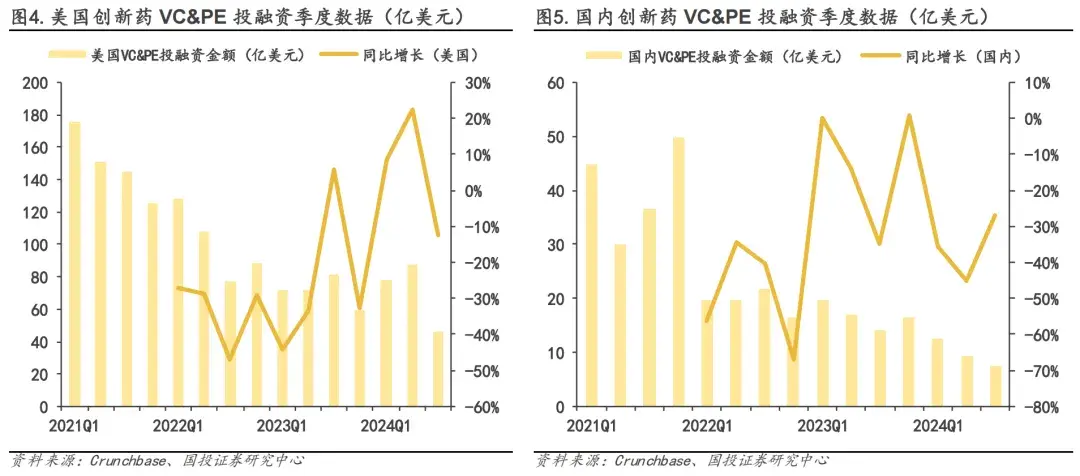

海外生物科技行业的复苏较美国降息开始的节点具备一定前置性,据Crunchbase的数据,2024Q2美国市场创新药VC&PE投融资情况持续保持正增长,且环比2024Q1增长进一步提速。

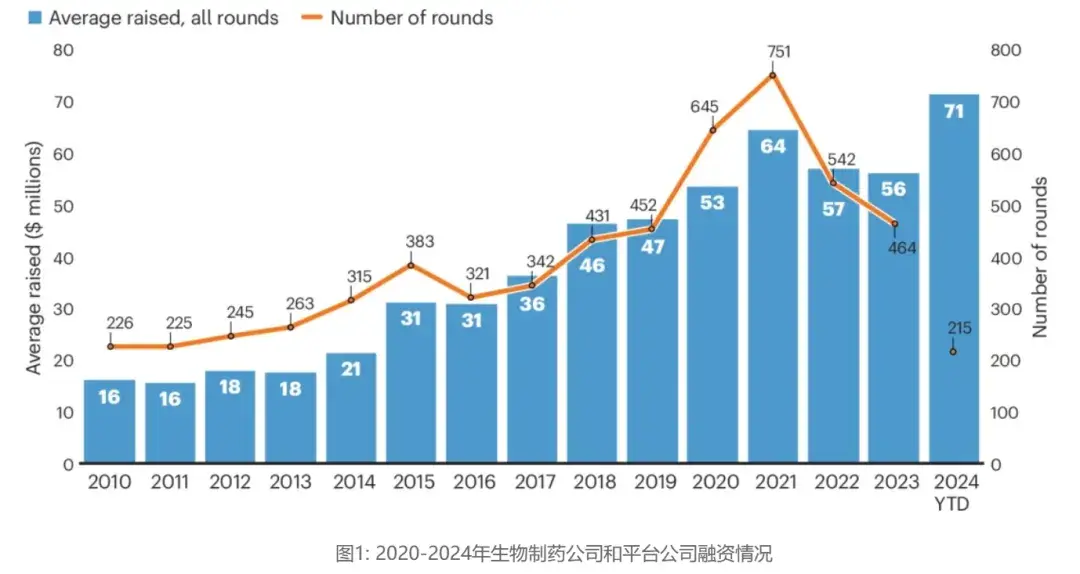

另一方面,2024年全球生物科技行业回暖也更加明显,主要基于两个特征:1)Biotech公司融资规模达到2015年来的最高水平;2)尽管融资事件数量不如之前,但平均融资单笔金额变大,2024H1至少有50家公司已经筹集了1亿美元的资金。

(图源:医药魔方)

毫无疑问的是,全球生物科技缓慢复苏的同时叠加美国带头降息,国内创新药资产和CXO必将受益;同时值得注意的是,今年美国生物科技IPO的不少Biotech背后都有中国创新药物资产的身影。

外围环境,正在不断正向刺激行业。

02 今时不同往日,阶段转换腾挪

当然,短期《生物安全提案》立法靴子的落地并不代表中长期立法风险的解除,所以就当下的预期情况,寻求自身更多基本面的支持。

近几年来,中国医药外包市场总量以一个很快的速度提升,据中研产业研究院发布的数据显示,中国CXO市场规模(包括CRO、CMO、CDMO等)从2018年的548亿元增至2022年的1447亿元,年复合增长率高达27.5%。

但对于部分中国CXO的龙头而言,公司已经通过这段红利期完成了从1-10的转变;如药明康德2018年时收入为96.14亿元,扣非净利润15.59亿,而2023年公司总营收翻了超过3倍达到403.41亿元,净利润翻了超过5倍达到97.48亿,成长的速度可谓恐怖。

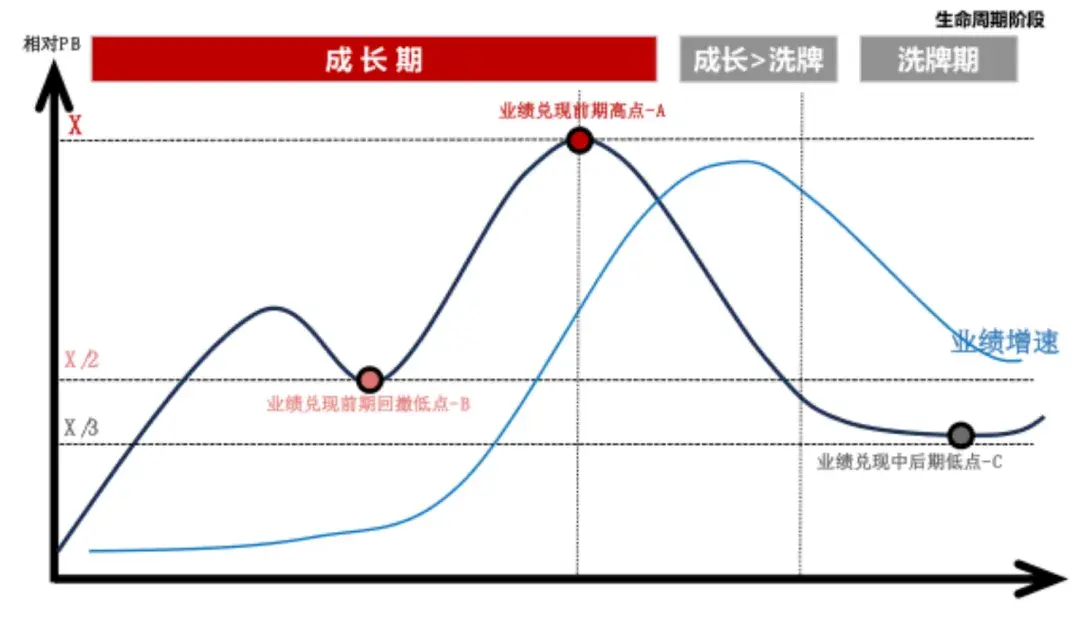

再以药明康德为例,从上市到2021年周期顶点,最高静态市盈率超过100倍,最低亦不低于50倍,展现了成长股应有的估值溢价。

跨越过快速成长周期之后,增速下滑,同时估值溢价也消失,估值回归到正常的区间。但除了行业及货币政策周期因素外,地缘政治因素加速了CXO行业的快速下跌,大部分行业公司距尚义路周期高点下跌超过70%,市盈率跌到10倍出头的同时,市净率低于2或者1.5倍十分常见。

(图源:国联证券)

虽然不能期望CXO再回到上一轮周期疯狂的估值水平,但现有的估值体系,基本将CXO企业与“传统的制造业公司”划等号,中期来看显然不具备合理性。不过,短期来看CXO龙头们均处于“新冠一过性收入”后的过渡期,需要一定时间重整旗鼓,再次构建长期稳定增长的盈利模型。

以器械一哥迈瑞医疗为例,2021-2023年公司在行业大环境较差的背景下,依旧交出营收净利润同比20%增长的答卷,公司静态市盈率在20-30倍之间稳定波动。迈瑞医疗经历过市场考验的估值体系,对于投资者评估CXO龙头长期估值有借鉴意义,可能是一个不错的参照系。

03 海外对照,估值修复还得看业绩恢复

国内CXO的估值(相对P/E)从过去对比海外CXO高溢价,到如今出现一定估值折价。

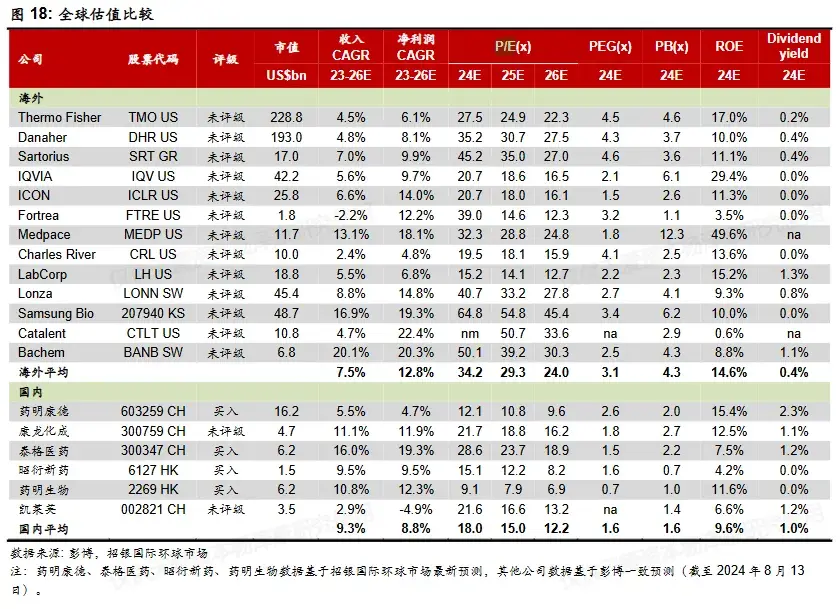

据招银国际全球CXO估值比较数据显示,海外部分龙头CXO普遍收入2023-2026年预计增速为中个位数,净利润增速以高个位数和低双位数为主,即便其中大部分市值较大,部分公司即便到2026年估值仍然不低。

反观对中国的CXO分析,给予的增速预期实则同样不低,但至少到2025-2026年,部分龙头企业的P/E将降至个位数,PB也趋近于1这样的水平,吸引力无疑彰显。

当然,最终能否达成预测还需实打实的业绩说话,但目前看来CXO似乎“不能更坏了”,除了前面提到地缘政治因素影响短期出清外,如凯莱英、昭衍新药等行业龙头2024Q2业绩出现积极边际改善:订单环比前一个季度大幅增长,而龙头药明康德则在2024Q2实现了营收和利润端的环比改善。

另外,在高盛2024中国峰会上药明生物管理层表示:“得益于投融资环境的改善,客户的项目需求保持活跃,公司8月新订单势头持续强劲”,这似乎也加深了投资者对于国内CXO公司2024Q3业绩持续验证的期待。

结语:中国CXO公司尽然已经跨过了最肥美的成长期,但当前估值水平之低存在不合理性。虽然《生物安全提案》短期影响有出清趋势,但带来估值修复动力持续性有限。

新一轮的降息周期到来对于中国生物医药行业无疑是一个崭新的机会,而CXO公司们消除投资者疑虑的方法无他,便是一个季度一个季度的向市场展示订单和业绩的环比改善,这是破除投资者对《生物安全提案》潜在影响疑虑的最佳方法。$药明康德(SH603259)$$药明生物(HK|02269)$$凯莱英(SZ002821)$

本文作者可以追加内容哦 !