最近不少问到美元债的用户,也有人担心降息前美国国债已经有反弹趋势了,是不是后面空间不足。这里给大家梳理下美元债的背景,以及接下来还有没有机会。

首先,美元债是怎么火起来的?

我们知道,债券的收益来源主要是两个,一个是利息,一个是资本利得(也叫价差)。

同样的,美元债也是来自于这两个:

1、美联储去年7月最后一次加息后,联邦基金利率目标区间上调到5.25%至5.50%。10年期国债收益率在去年10月最高到了5.0%,这部分就是债券的利息;

2、去年10月宣布停止加息后,大家开始炒降息预期。降息之后,债券的价格就会上涨,债券就还会有价差的收益。

综合来看,美元债的机会,其实从去年10月就开始了。

再看美国10年期国债收益率,去年10月到12月,美元债有一波大的涨幅。

今年1~4月,由于降息预期不断反复,美元债收益率大幅上行,美债回撤了不少,久期长的美债基本上把10~12月的收益跌去了一半多,久期短的美债则是用票息对冲了价格下跌。

从4月底到现在,是这一阶段的债牛。这段时间里预期不断加强,带动美债收益率持续下探,其实已经兑现了比较多的降息预期了。

接下来美元债还有机会吗?

现在有两类人,一类是降息前就一直拿着,因为近期美债波动大了,纠结要不要跑;

另外一类是没上车的,觉得降息后美债收益率上行,是不是机会。

其实无论哪种,都是在纠结一个问题:后续美联储降息的力度有多大?

一般来说,美联储降息分成Normalization(常规化降息)、Panic(恐慌降息)、Recession(经济衰退降息)这三类。

常规化降息,就是慢慢把高利率调整到适当的利率,这种是经济软着陆,10年期美债收益率有可能会出现超跌反弹。

经济衰退降息就是经济硬着陆,后续可能有激进性降息。

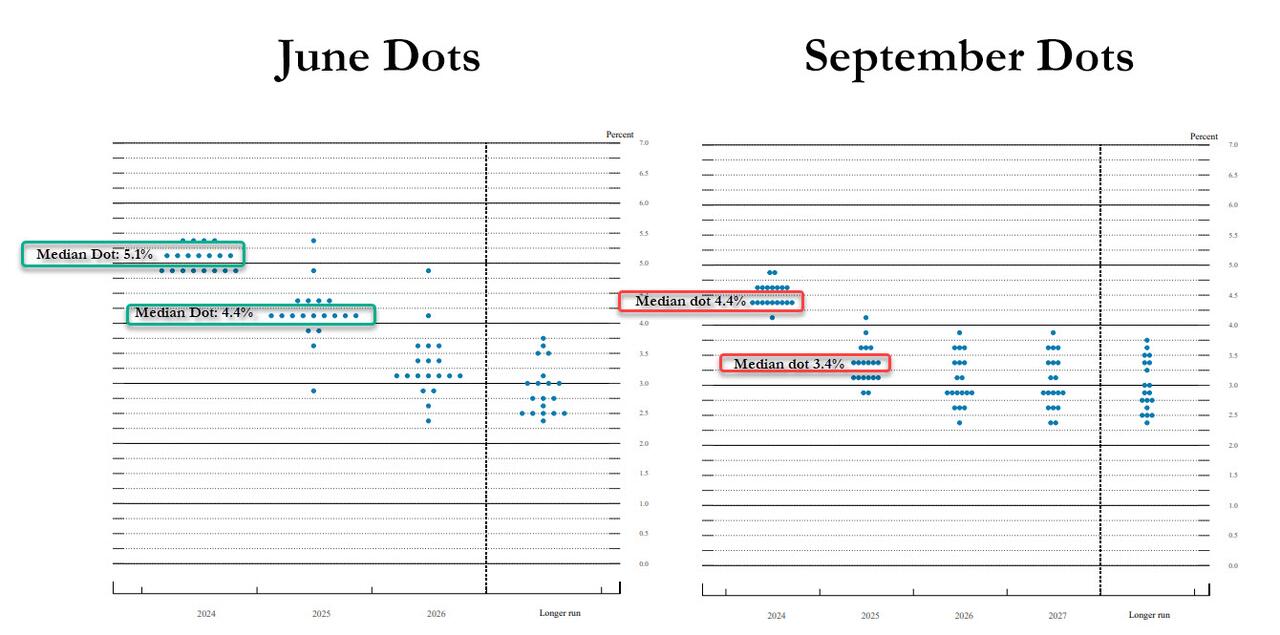

但关键是,鲍威尔嘴硬得不行,在降息50BP后还强调是特例,美国没有衰退迹象。点阵图的表现也是之后都是25BP。

不过实际对于后期的降息预测难度还是很大的。就像这次50BP,前期打了那么多烟雾弹,市场对降息预期反反复复,最后押对的没几个。

目前确定性的思路就是:

如果是常规化降息,美债基金就是到了中程,后续将会是区间波动。

如果是经济衰退降息,那美债利率真正的下降阶段可能才刚开始,后续还是一块肥肉。

所以早期就上车的,现在是进可攻退可守的状态,非常灵活。

对于没仓位想上车的,可以以汇率+票息的策略,在上行期间买入一部分美债基金,当然,对于收益的预期也需要放低一些。

这里付一张市场上大家比较关注的一些产品供大家参考。

另外对降息压不准的,其实也可以不用一直盯着美债,国内债市也有选项,这个有机会会另开一篇聊聊。

#央行行长潘功胜:平准基金正在研究#

#牛市旗手掀涨停潮,如何掘金券商股?#

#连环大招!降准并下调存量房贷利率#

$纳指科技ETF(SZ159509)$$汇添富美元债债券(QDII)人民币C(OTCFUND|004420)$$易方达中短期美元债(QDII)A人民币(OTCFUND|007360)$

本文作者可以追加内容哦 !