前言:碳化硅陶瓷以其坚硬耐磨、耐高温耐腐及良好的抗氧化性、高温强度、化学稳定性、抗热震性、导热性与密封性能著称,在半导体行业被广泛应用于各个关键设备上,如光刻机碳化硅工作台、导轨、反射镜、陶瓷吸盘、机械手、研磨盘以及各类测试夹具等。

半导体碳化硅陶瓷市场规模概述

芯片使用碳化硅陶瓷的制作技术难度大,市场高度集中;然而,新参与者持续出现,产业进步迅猛,预期未来表现乐观。

依据工艺技术,可对芯片用碳化硅陶瓷市场进行细分,其中,反应烧结碳化硅是主打产品,2023年已贡献全球销售额的66.48%。随后依次是CVD碳化硅与无压烧结碳化硅,其他方式则应用较少。

全球芯片用碳化硅陶瓷的生产主要分布于北美、欧洲及日本,其中日本产量最高,2023年占比达30%。北美、欧洲、中国、日本、中国台湾以及韩国是主要消费地。

京瓷(Kyocera)是全球最大制造商,2023年收入占比约23.54%。科尔斯泰克(CoorsTek)、东海炭素(Tokai Carbon)等企业亦有相当影响力。

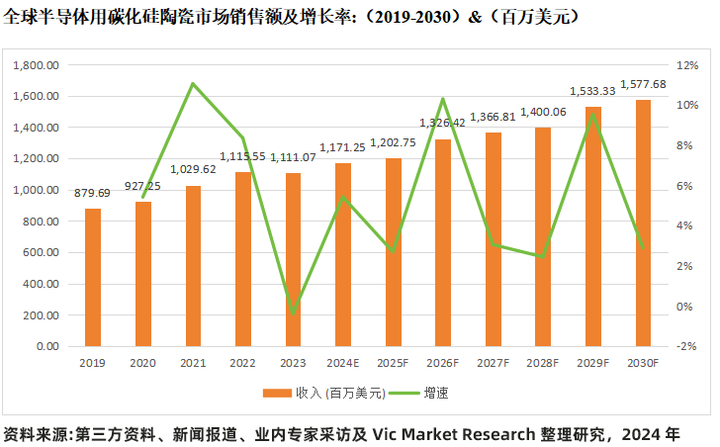

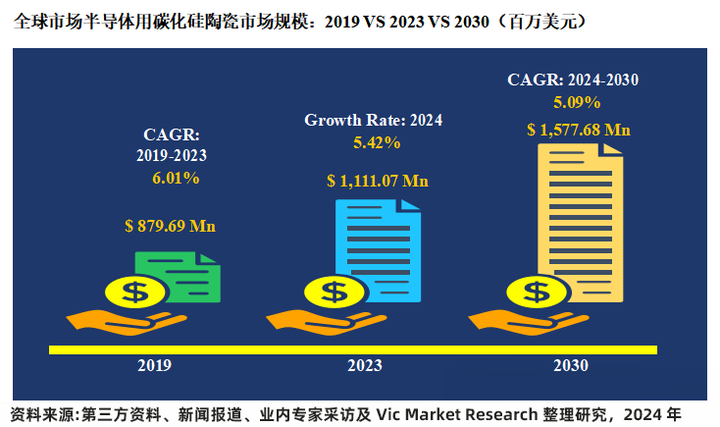

2023年全球芯片用碳化硅陶瓷市场规模达11.11亿美元,随着下游行业需求稳健增长,预估至2030年市场规模将增至15.78亿美元,2024-2030年复合年增长率为5.09%。

半导体用碳化硅陶瓷行业发展特性分析

产业高度整合

由于半导体用碳化硅陶瓷的技术要求较高,只有少数厂商能够提供,市场集中度显著提升。

新增竞争者不断加入

随着半导体行业的快速扩展,对于设备的需求激增,市场规模和潜力巨大,吸引了众多新进者涉足上游零部件生产,预计未来供应量将大幅增长。

宏观环境影响深远

半导体行业具有较强的全球化特征,受到全球经济波动、半导体市场以及终端消费者需求等因素的影响,发展呈现出一定的周期性波动。在宏观经济和终端消费市场需求发生重大变动时,会对半导体用碳化硅陶瓷的收入和利润产生重要影响。

碳化硅陶瓷在半导体行业的优势

产品性能卓异

碳化硅陶瓷具备优异的常温和高温力学特性(如强大的强度、硬度、高弹性模量等),卓越的高温稳定性(如高效的导热率、极小的热膨胀系数)以及出色的比刚度和光学加工性能,特别适宜作为制作光刻机等集成电路装备所需的精密陶瓷构件,例如光刻机中精密的运动工作台、骨架、吸盘、水冷板以及精确测量反射镜、光栅等陶瓷结构件等。

下游需求强劲

半导体产业的关键在于制造,制造的核心则是工艺,而工艺的核心则依赖于上游的半导体设备、零部件与材料。碳化硅零部件在半导体制造的各个环节都有广泛应用,因此下游市场需求强劲。

技术创新驱动

随着市场参与者的增多,相关研发投入也会相应提高,进而推动技术进步和行业发展。

碳化硅陶瓷半导体行业挑战分析

盈利风险

半导体产业因高昂的固定成本和投资与量产间的时滞而面临价格波动及不确定性的挑战。

工艺繁难制约产能

对于大型、复杂异形中空碳化硅结构件而言,制备难度大,产能释放速度迟缓,使得碳化硅陶瓷在高端装备制造领域如集成电路等方面的广泛应用受限。

行业垄断现象

由于核心零部件供应市场掌握在少数企业手中,这对产业规模的壮大构成阻碍。

碳化硅陶瓷半导体行业的壁垒分析

技术挑战

制造碳化硅陶瓷所需的技术存在巨大挑战,其为强共价键化合物 Si—C,具备超高硬度及明显脆性,精密加工难度较大。

资金门槛

研发周期漫长,巨额资金投入不可或缺。

客户依赖度

对设备性能具有关键影响的碳化硅陶瓷零部件,设备制造商一般仅挑选少量(最多两三家)批量供应的供应商合作;为确保设备稳定性与品质一致,设备商在零部件经过验证后往往不愿随意更换供应商;此外,供应商若想融入设备制造商客户供应链,开发与验证过程往往需耗费长达一至两年之久。

本报告关注全球与中国市场半导体用碳化硅陶瓷的产能、产出、销量、销售额、价格以及发展前景。主要探讨全球和中国市场上主要竞争者的产品特性、规格、价格、销量、销售收益以及他们在全球和中国市场的占有率。历史数据覆盖2019至2023年,预测数据则涵盖2024至2030年。

本文作者可以追加内容哦 !