编者按:场外期权作为资本市场中的重要金融工具,为诸多市场主体与投资者提供了灵活的风险管理和收益增强手段,也正是因为其灵活性与复杂性,导致大众缺乏对场外期权的基础认知。中证报价投资基地推出“场外期权基础知识”专栏,邀请交易商深入浅出地介绍场外期权的基本概念、风险管理和定价机制,希望能够帮助大家更加全面地了解这一复杂而高效的金融工具。

作者:东方财富证券证券投资总部

*本文雪球指一种自动赎回型期权结构。

合约要素

一般情况下,一份真实交易场景中的场外期权合约,至少包含以下合约要素:

(1)挂钩标的。场外期权的标的必须在监管规定的范围之内,常见的标的类型有个股、指数、大宗商品、利率类标的等。

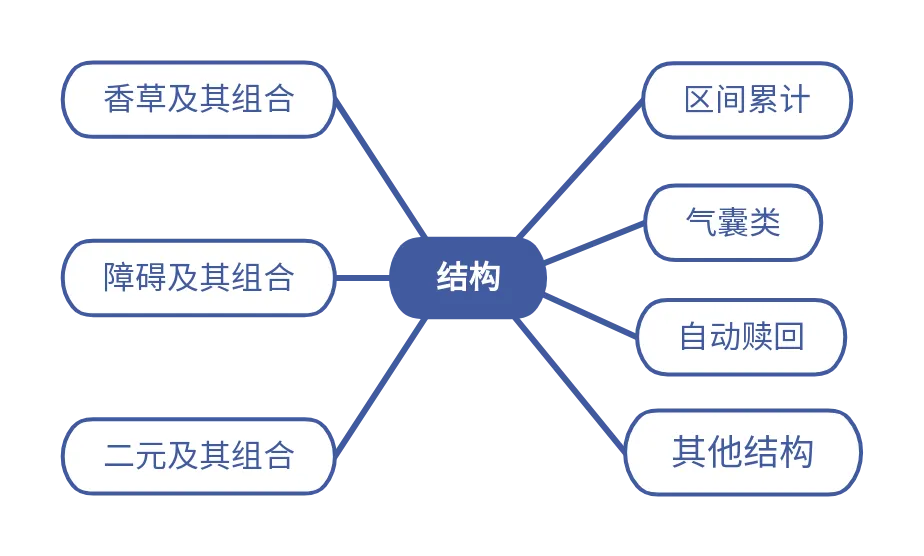

(2)期权类型。国内交易的大部分场外期权合约都可以归结为以下6种大类之一。一般的合约中都会进一步明确具体的小类:比如香草看涨/看跌,这属于香草及其组合;单向/双向鲨鱼鳍,这属于障碍及其组合;经典雪球,这属于自动赎回结构等等。

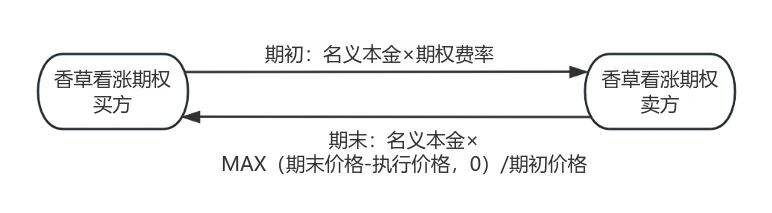

(3)名义本金。场外期权合约中所指定的用于计算期权费和最终交易结算的基础金额或价值。它代表了期权合约的规模,即合约所涉及的资产总额。场外期权的名义本金是一个理论上的金额,用于合约的计算和风险管理,并不涉及实际的资金流动。比如下图的一个香草看涨期权:

(4)标的的期初价格。一般指期权合约起始日挂钩标的的公允价值。

(5)期限要素。一般包括场外期权的行权时间、合约结束的时间、期权费率的计算期间等。

(6)具体结构。场外期权合约的重中之重,往往会详细规定不同类型期权合约的行权方式、合约双方之间结算的现金流的计算方式以及支付时间。例如在自动赎回结构中,合约往往会写明每一个观察日期以及对应的敲出价格,并注明每种场景下具体的现金流计算方式以及支付时间。

(7)保证金。一般情况下,场外期权合约会写明保证金的类型,保证金的比例,以及追加保证金的有关规定。

(8)交易费用。期权费按照支付时间可以分为前端和后端,按照计算方式可以分为年化或绝对。券商在场外期权合约中,除了直接写明费率之外,一般还会把交易费用的支付时间和计算方式也写进去。

(9)其他条款。如针对特定标的或期权结构的调整事项、异常情况处置方式、双方预留信息等。

一个例子:经典雪球

经典雪球是非常有代表性的场外期权结构,该结构具备一定的复杂性,以经典雪球为例,能够帮助大家更好地理解场外期权的合约要素。

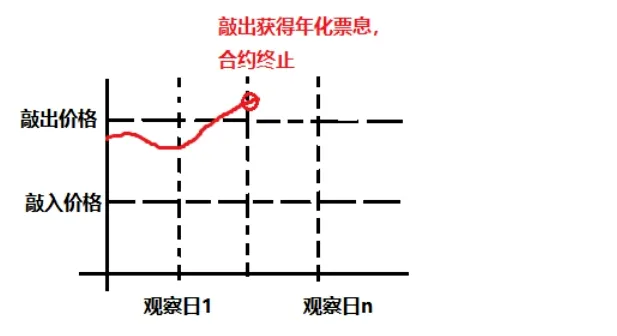

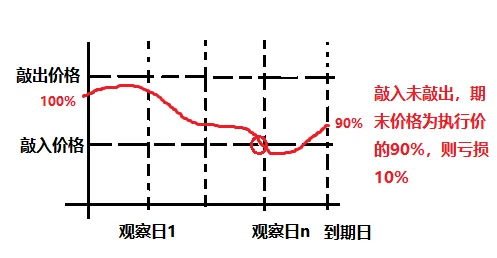

雪球结构本质是一种带障碍条件的奇异期权,最后的收益取决于挂钩标的表现和敲入敲出事件是否发生。当标的价格在任一观察日超过敲出价格,雪球敲出,投资者获得约定的年化票息收益,合约提前结束;当标的价格跌破敲入价格,雪球敲入,此后除非雪球敲出,不然投资者在到期日按照看跌期权的卖方结算损益;当雪球在存续期内从未敲入或敲出,合约到期时投资者获得约定的年化票息收益。

只要标的价格在敲入敲出上下区间震荡,时间越长,客户累积收益越高:这就像滚雪球一样,时间越久,雪球越滚越大。

以一份经典雪球期权为例,完整的合约要素至少包含以下内容。

(1)挂钩标的:中证500指数(000905.SH)。

(2)期权类型:经典雪球结构。

(3)名义本金:1000万。

(4)标的期初价格:4800点。

(5)期限要素:假设期限为1年,那么就会选择1年之后临近的一个交易日作为到期日。

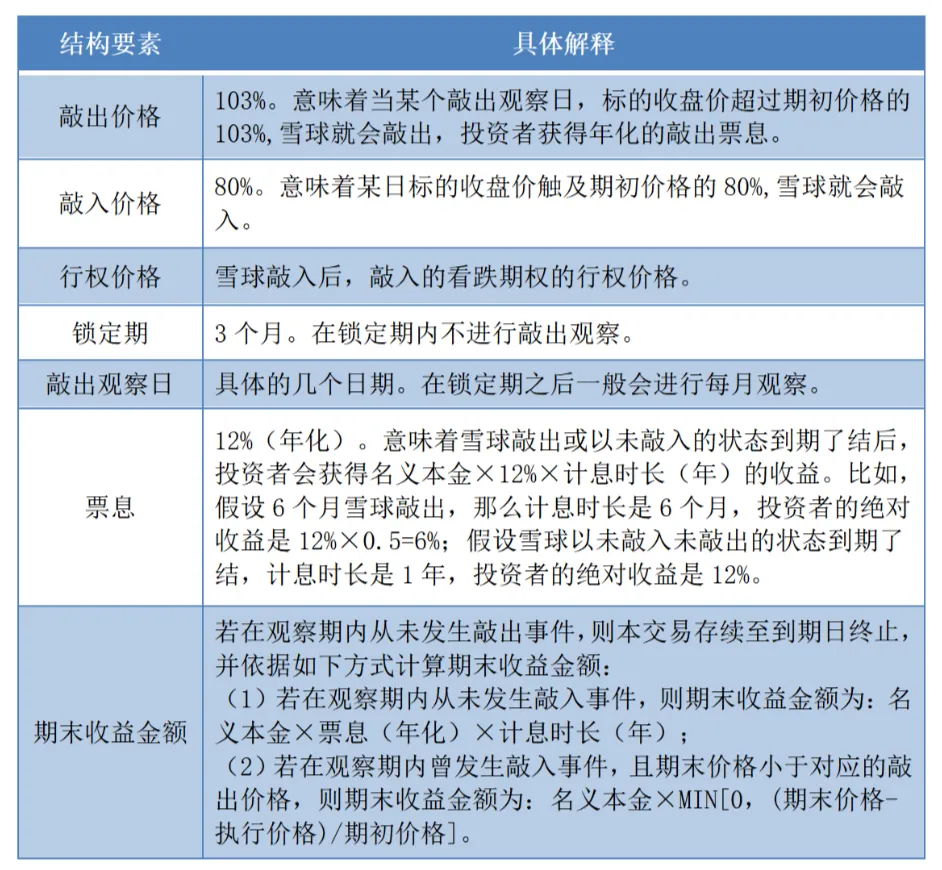

(6)具体结构。雪球的结构比较复杂,涉及到敲出价格、敲入价格、行权价格、锁定期、敲出观察日、敲出票息、红利收益率等等。此外,合约中还会给出每种场景下的收益计算公式和支付时间。

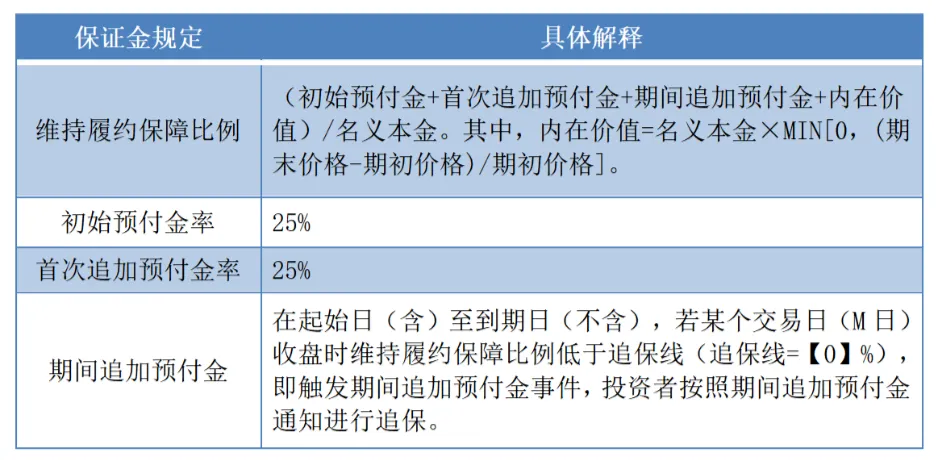

(7)保证金。主要包括维持履约保障比例的计算、初始预付金率、首次追加预付金率以及期间追加预付金的相关规定等等,如下表所示。

(8)交易费用:后端收益费率(绝对)0.4%。后端收益金额=名义本金×后端收益费率(绝对)。后端收益会在合约终止后进行结算。

(9)其他条款。在雪球合约中,其他条款还包括对标的调整事件、提前终止条款、市场中断及异常事件等的规定。

【免责声明】本文信息仅用于投资者教育之目的,不构成对投资者的任何投资建议,投资者不应当以该等信息取代其独立判断或仅根据该等信息作出决策。本文信息力求准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

本文作者可以追加内容哦 !