9月25日,安徽强邦新材料股份有限公司(下称“强邦新材”,SZ:001279 $强邦新材(SZ001279)$ )开启申购,将在深圳证券交易所主板上市。本次上市,强邦新材的发行价为9.68元/股,发行数量为4000万股,预计募资总额约3.87亿元,募资净额约3.22亿元。

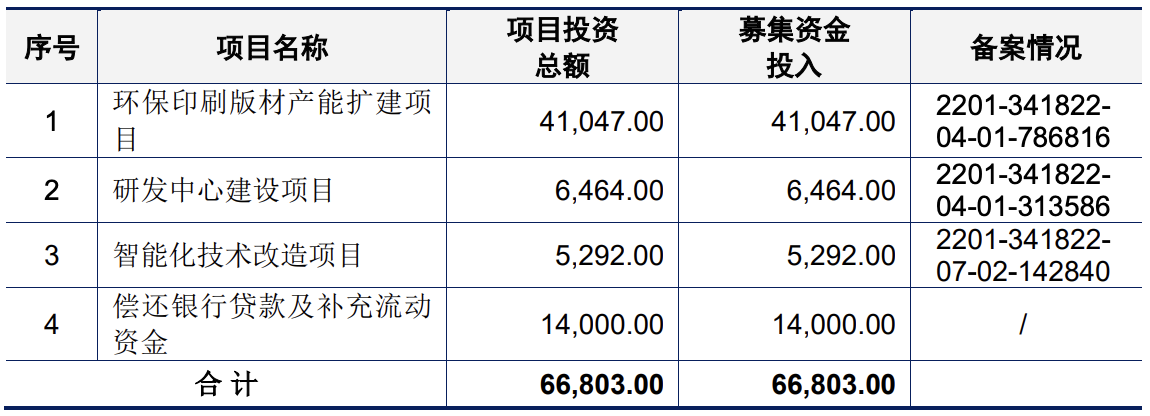

据贝多财经了解,强邦新材于2022年6月预披露招股书,2023年1月进行了更新。全面注册制实施后,强邦新材于2023年3月平移递交招股书,并于同年9月顺利过会。本次冲刺上市,强邦新材原计划募资6.68亿元。

据此计算,强邦新材的募资金额相较此前减少了约3亿元,按募资净额计则缩水约3.46亿元,低于募集资金需求金额。而按原募资金额计算,强邦新材的每股成本应为16.7元/股,市值约26.7亿元,而今则为15.5亿元,IPO市值相对减少约11亿元。

据招股书介绍,强邦新材是一家印刷版材制造商,主要从事印刷版材的研发、生产与销售。目前,该公司已拥有7条胶印版材生产线、1条柔性版材生产线,胶印版材年产能达8000万平米。

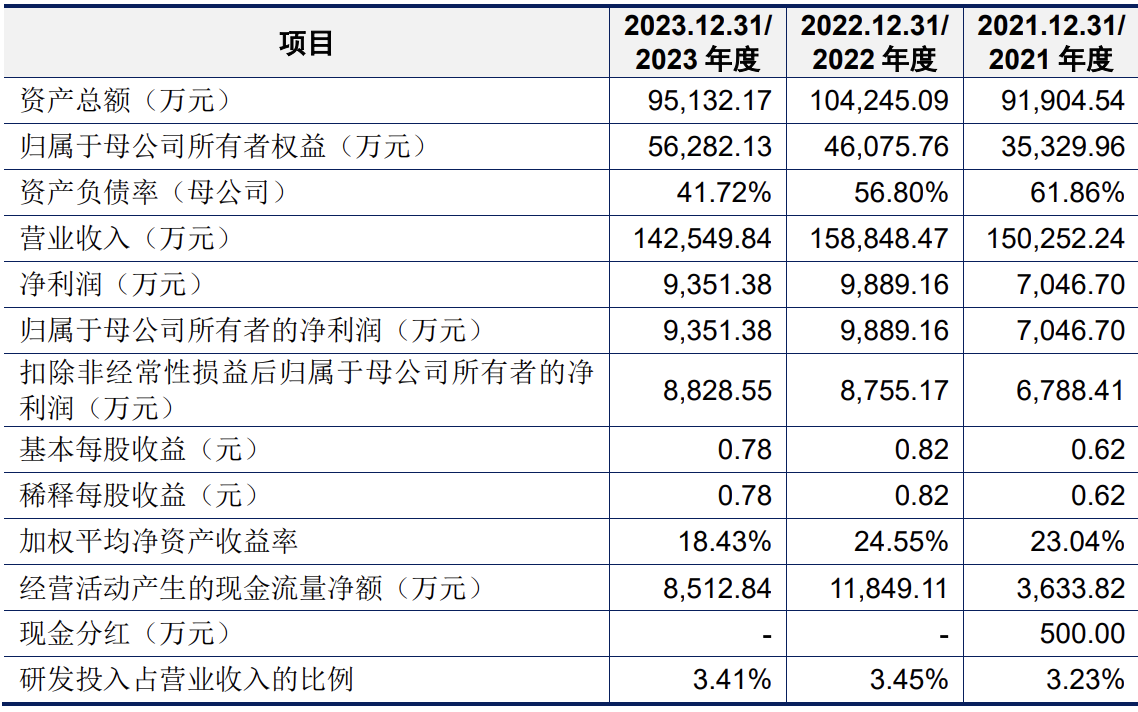

2021年、2022年和2023年,强邦新材的收入分别约为15.03亿元、15.88亿元和14.25亿元,净利润分别为7046.70万元、9889.16万元和9351.38万元,扣非后净利润分别为6742.30万元、8708.99万元和8828.55万元。

不难看出,强邦新材的业绩存在一定的波动,其中2023年的营收、净利润均较2022年有所下降。强邦新材在招股书称,受胶印板材产品单价下降及境外市场需求不及预期影响,致使其2023年的营收下降。

天眼查App信息显示,强邦新材的前身为安徽强邦印刷材料有限公司,成立于2010年11月,位于安徽省宣城市。目前,该公司的注册资本为1.2亿元,法定代表人为郭良春,股东包括上海元邦企业管理合伙企业(有限合伙)、郭良春、郭俊成、郭俊毅等。

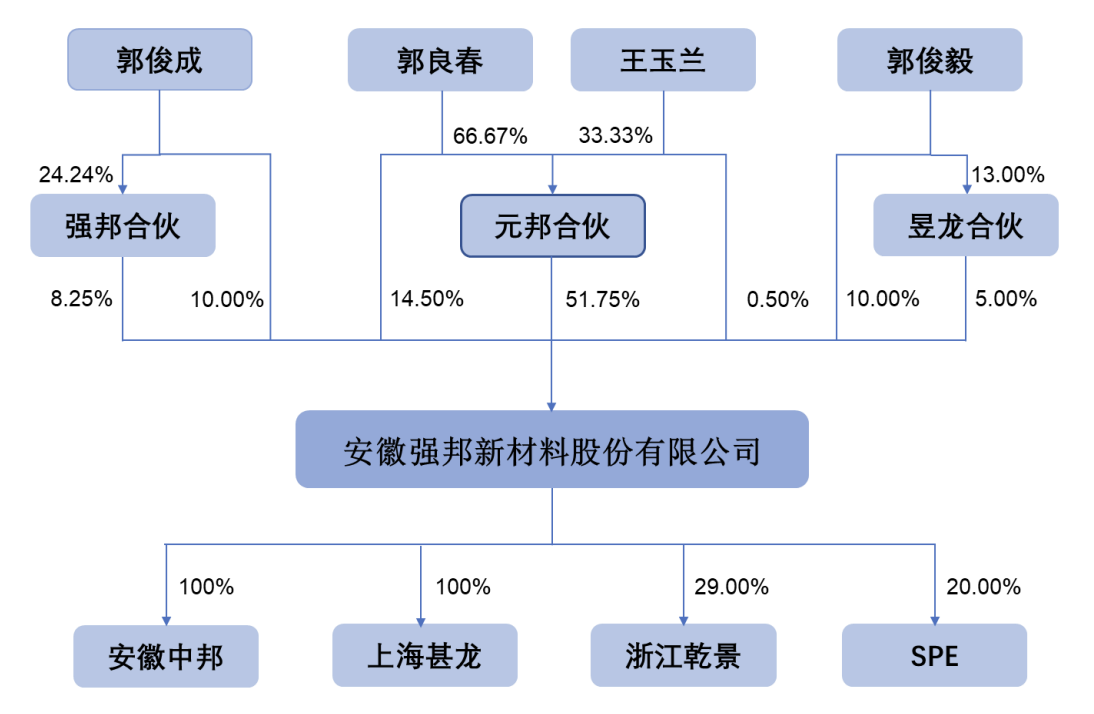

本次上市前,强邦新材的控股股东为元邦合伙,持股51.75%。据招股书披露,以郭良春为核心的家族成员为该公司实际控制人,其中郭良春、王玉兰夫妇通过元邦合伙持股51.75%,郭良春和王玉兰夫妇及其子郭俊成和郭俊毅直接持股35.00%。

同时,郭俊成和郭俊毅通过强邦合伙和昱龙合伙分别间接持有强邦新材2.00%和0.65%的股份,郭良春家族直接和间接合计持有该公司89.40%的股份。其中,强邦合伙和昱龙合伙分别持有强邦新材8.25%和5.00%的股份。

据招股书介绍,郭俊成为强邦合伙执行事务合伙人,认缴出资比例为24.24%,郭俊毅为昱龙合伙执行事务合伙人,认缴出资比例为13.00%。目前,郭良春为强邦新材董事长、总经理,郭俊成为该公司董事,郭俊毅为副总经理。

本文作者可以追加内容哦 !