市场为何不买账?

来源 | 侃见财经

铁打的董事长,流水的CEO。

三个月前,苟轶群接替杨利娟成为海底捞的新任CEO。

杨利娟执掌海底捞期间,海底捞业绩探底回升,创出了历史新高。

面对CEO职位的调整,海底捞回应媒体称,对应的是海底捞面临的不同阶段。

那么,是什么原因让张勇在业绩巅峰期换下了这位“救火队长”?

海底捞的“苟轶群时代”,究竟要讲怎样的新故事?

一位海底捞的老员工曾对媒体《中国企业家》这样说过:

在海底捞,董事长张勇提出过很多计划,很多制度也都是出自他手,包括“啄木鸟计划”;

而与之配合的杨利娟则是其计划不折不扣的执行者。

最早的时候,张勇提出要让海底捞“开向全国”时,20岁的杨利娟就跑到了人生地不熟的西安市场当拓荒牛——

想尽办法“啃”下了四川之外的第一家门店。

此后,她更是在张勇提出国际化之后,带领团队分别“啃”下了新加坡市场和美国市场。

作为张勇手中的“利剑”,杨利娟的调整无可厚非,国际化未来也将会是海底捞整体扩张策略的重点。

而这,大概率就是张勇调整海底捞CEO的动机。

在今年的股东大会上,张勇曾提到:

“希望海底捞店长变成多管店店长。

火锅品类里可以有很多层级,比如海底捞火锅之外的市井火锅,火锅之外还可以有烤肉、面馆等多种业态。

海底捞店长可以再管理一家比如烤肉店、面馆或其他业态。

未来一个店长管理的多家门店,可以进行资源共享。”

作为执行者,海底捞“老人”苟轶群当仁不让。

苟轶群履历显示,他曾于2011年7月至2018年12月,以及自2023年2月起担任蜀海(北京)供应链董事长一职;

于2013年10月至2018年3月担任颐海国际非执行董事;

于2016年3月至2017年11月担任其董事长;

于2016年3月至2018年3月担任其薪酬委员会成员;

于2016年7月至2017年11月担任其审计委员会主席。

也就是说,苟轶群在供应链管理方面经验丰富,而这也是张勇目前最需要的。

无奈的是,尽管海底捞业绩创出了新高,策略也多番进行了调整,但是资本市场一直并不太买账,对当下海底捞的估值也是给得极低。

目前其动态市盈率也仅有15.8倍,为上市以来最低水平。

反映在股价方面:

如果从最高位算起,海底捞跌幅已超过80%,市值蒸发超过了3900亿港元;

如果从年内算起,其涨幅仅为1%,市值仅剩751亿港元。

受此影响,海底捞创始人张勇夫妇身价也出现了大幅下滑。

根据2024年胡润全球富豪榜显示:

张勇夫妇以530亿元的身价全球排名第370名,较去年下降183名;

值得注意,2021年,张勇夫妇曾以2450亿身价位列全球第38名。

也就是说,仅三年时间张勇夫妇身价就蒸发了1920亿。

01

扩张的“后遗症”海底捞上市后,张勇开启了海底捞的扩张新时代。

疯狂地开店遭遇特殊时期,张勇很快就遭遇到了上市以来最大的“打击”:

巨额的亏损,让他不得不咽下自己结下的“苦果”。

面对扩张带来的问题,他没有选择硬扛,而是快速认错,并且做出了相应的调整。

因此,从这个角度而言,张勇的管理水平则处于较高水准。

面对跌跌不休的股价以及巨亏的业绩,杨利娟临危受命,接替创始人张勇成为海底捞CEO。

接任后,她主导了海底捞这次史无前例的改革,最终将海底捞拉出了泥潭。

在任期的两年多时间里,杨利娟的这份答卷,堪称完美。

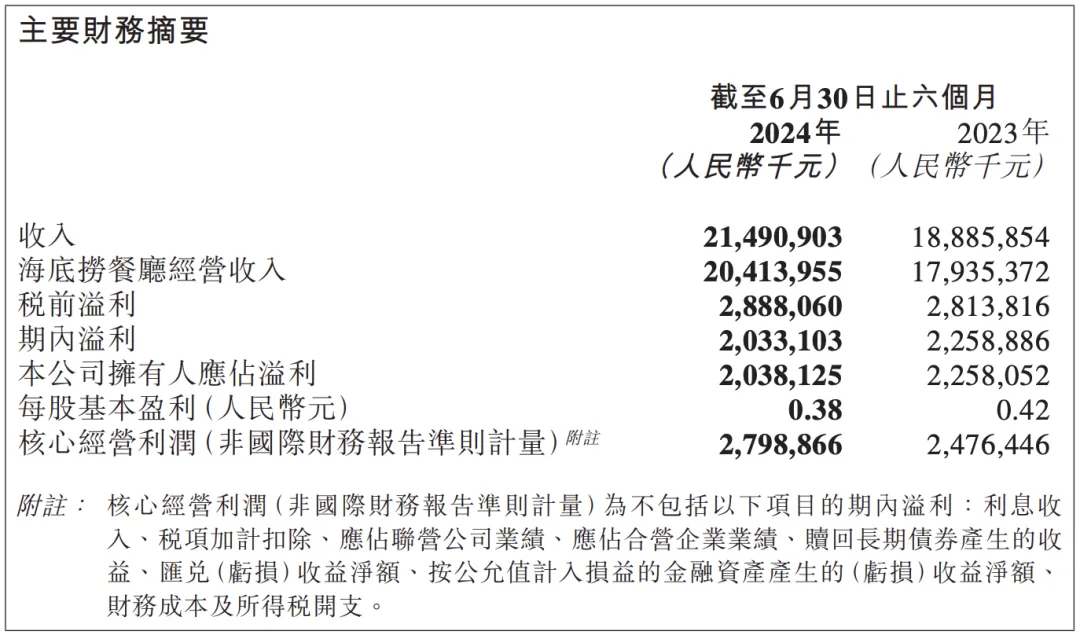

8月27日,海底捞公布了2024年中期业绩。

财报显示,海底捞实现营业收入214.91亿元,同比增长13.8%;

核心经营利润达27.99亿元,较去年同期增长13%;

归母净利润20.38亿元,同比下滑9.7%。

面对不断推向新高的业绩,公司股价却并不理想。

资料显示,尽管2023年海底捞业绩历史新高,但是其股价全年下跌了36.76%,2024年也仅涨了1%。

那么,市场到底在担忧什么?

答案可能是,未来业绩持续增长的问题。

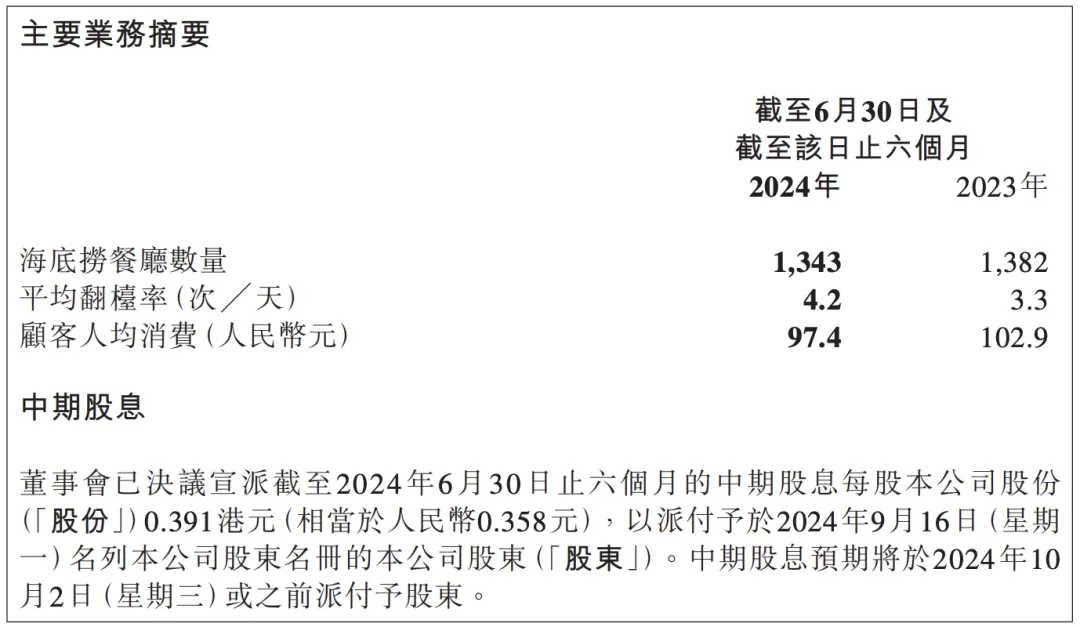

财报显示,截至6月30日,海底捞在大中华区共经营1343家餐厅——

其中1320家位于中国大陆地区,23家位于港澳台地区。

大中华区上半年所有餐厅接待顾客总数超过2亿人次,翻台率达4.2次/天,已接近2019年的巅峰期。

按理说,翻台率的提升侧面反映了海底捞门店状况的改善。

但资本市场可能担忧翻台率同比大幅提升,就意味着增长空间变小,所以扩张就成为往后的必然。

但从实际情况来看,截至上半年,海底捞新开11家,关店43家,净关闭门店为32家。

也就是说,市场对于海底捞未来的扩张,依旧是观望的态度。

另外值得注意的是,海底捞人均消费额出现了总体连续下滑。

根据财报显示:

2019年至2023年,海底捞人均消费金额分别为110.1元、104.7元、104.9元以及99.1元;

2024年上半年,这一数据再度下滑至97.4元,已经接近2017年的水平。

面对客单价的下滑,海底捞解释称,人均消费额下降主要是菜品消费结构调整及优惠增加导致。

因而在这个大背景下,海底捞想要增长还是要回到门店扩张的策略上来。

由于此前扩张的失利,因此海底捞想到了加盟计划。

而作为幕后的操盘手,张勇将苟轶群放到海底捞CEO的位置上意图就十分明显了。

毕竟不管杨利娟还是苟轶群,其本质都是张勇计划的坚实执行者。

02

市场为何不买账?苟轶群替代杨利娟,本身就释放了一个信号,钱不好赚了!

为了解决上述问题,海底捞推出了“红石榴计划”,核心是多品牌发展策略。

业绩说明会上,苟轶群坦言:

“单一赛道的天花板、压力都会较大,要想让更多的海底捞员工有更多发展机会,我们就必须去创造更多的增长点。”

根据财报显示,上半年,海底捞在营创业项目共5个——

包括小嗨火锅、苗师兄香锅、焰请烤肉铺子等品牌;

布局涵盖火锅、快餐、烤肉、中式正餐等经营业态。

苟轶群表示,虽然未来发展可能不会一帆风顺,但我们对于像焰请烤肉这样的品牌,期望在三年内达到四五百家店的目标。

这是红石榴计划中我们已经有明确计划的品牌。

其他品牌的开店计划也在持续制定过程中。

另外,值得注意的是在开放加盟以及孵化和发展更多的餐饮新品牌之外,海底捞也因为“服务降级”也频频陷入争议当中。

其中就包括,牛肉粒从料台变成手动自点、免费打印照片只剩一张、水果零食小玩具送得不大方了、部分美甲样式开始收费……

这一切变化的背后,足见海底捞未来业绩增长的压力。

且多元化地扩张,我们认为也会削弱海底捞的核心竞争优势。

海底捞发布中报之后,各家机构对于海底捞整体预期并不算特别乐观。

野村发布报告称,海底捞今年上半年业绩表现好坏参半,派息比率获提升。

当中,收入按年升14%,较市场预期低1%,主要由于其门店开张速度慢于预期;

净利润按年跌10%,较市场预期低5%,主要由于有效税率及非营运开支上升。

海底捞今年上半年实现令人印象深刻的同店销售增长:

按年升15%,表现胜于九毛九等同业,主要由于海底捞在低线城市的敞口较大。

综合上述因素,野村将海底捞目标价由20.2港元下调至15.1港元,维持“买入”评级。

里昂发表报告称,在投资者会议上,海底捞承认需要降低员工开支比率以提升餐厅利润率。

公司再次确认开店指引目标,并计划在下半年开设40至50家海底捞新店,其中4至10家为特许经营店;

里昂指出,发展新烤肉品牌“焰请烤肉铺子”是新任行政总裁的主要措施。

因此,里昂将海底捞的目标价由14.6港元下调至14.3港元,维持其“跑赢大市”评级。

摩根士丹利则发表报告称:

海底捞8月整体客座率与预期持平,但按月则上升至个位数。

自营店开张率依然缓慢——

8月份开店总数增2家,2024年首8个月开店总数增14家,而2024年的目标是增61家。

另外,海底捞旗下新品牌“焰请烤肉铺子”开店速度加快:

8月在杭州开设1家店,自6月开业以来已累计开店6家。

该行表示,将继续看好海底捞,因其具有弹性的业绩表现、对盈利能力的强大执行力,以及对股东回报的承诺。

因此,摩根士丹利则维持海底捞18港元的目标价,并且维持“增持”评级。

招银国际发表研报指出:

海底捞今年上半年业绩大致符合预期,惟利润率较低。

招银国际预计海底捞下半年仍面对一定压力,包括宏观环境拖累、同店销售高基数、员工成本增加等因素。

招银国际预计,海底捞今年下半年的同店销售增长最多5%,预期今年上半年的毛利率提高及折旧与摊销费用下降的正面因素将会持续。

另外,招银国际将海底捞2024至2026年各年纯利预测分别降7%、降1%及升4%,以反映其员工成本上升,但毛利率提升的因素。

因此,其将海底捞目标价由21.52港元下调至15.94港元,但维持“买入”评级。

· END ·

本文作者可以追加内容哦 !