深交所发行上市审核网站显示,9月22日,北京开科唯识技术股份有限公司(以下简称“开科唯识”)创业板IPO终止审核,原因是公司及保荐人主动递交了撤回申请。

开科唯识是2022年12月15日申报创业板IPO并获得受理,21天后,2023年1月6日中国证券业协会网站公布《关于2023年第一批首发申请企业现场检查抽查名单的公告》,开科唯识赫然在列。被抽中现场检查的开科唯识完成2轮审核问询后,于2024年1月回复了深交所下发的审核中心意见落实函,但最终还是选择了撤回。

《华财》研究后发现,毛利率与可比公司变动趋势背离、研发费用率低于同行、轻资产模式运行却将近四成募资款项用来购买不动产,或是开科唯识此次IPO铩羽的重要原因。

撰稿/李文月

编辑/杨墨含

毛利率、研发费用率频遭问询

北京开科唯识技术股份有限公司(以下简称“开科唯识”)是一家数字化转型技术及产品供应商,主要为银行等金融机构提供软件开发及技术服务、运维及咨询服务。

2020 年度、2021 年度、2022 年度、2023 年 1-6 月(以下简称“报告期”),开科唯识营业收入分别为2.84亿元、3.72亿元、4.54亿元、1.96亿元,净利润分别为3323.62万元、5164.55万元、6248.40万元、586.81万元,均呈平稳增长趋势。然而,公司的毛利率却在2023年上半年出现了下滑。

毛利率是企业盈利能力、产品定价能力、成本控制能力的综合体现。企业能否长期存活下去,是否良性发展,毛利率是非常重要的。

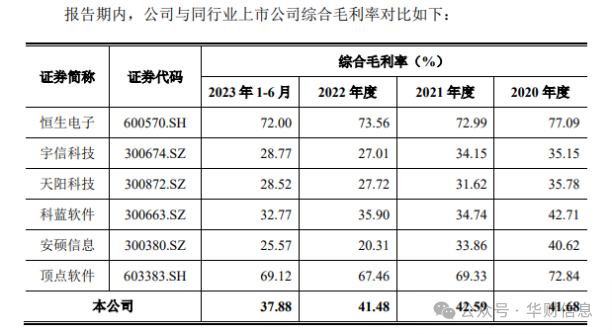

报告期内,开科唯识综合毛利率分别为41.68%、42.59%、41.48%、37.88%。

在招股说明书中,公司选取恒生电子、宇信科技、天阳科技等六家公司作为同行业可比公司。经测算,报告期各期,同行业可比公司的毛利率平均值分别为 50.70%、46.12%、41.99%、42.79%,整体呈下降趋势(下图)。

开科唯识毛利率虽在2023年1-6月有所下降,但整个报告期与同行业可比公司毛利率波动幅度及趋势完全不同。

在首轮审核问询函中,交易所要求公司“分析主要产品、客户结构等与同行业可比公司的差异情况,毛利率对比情况,报告期内同行业可比公司毛利率普遍下降而发行人毛利率维持稳定的原因及合理性。”

回复中,开科唯识表示:报告期内部分同行业可比公司毛利率下降主要是软件产品外的系统集成收入增长等原因所致,发行人软件产品毛利率保持相对稳定具有合理性。

而开科唯识的这一解释并未让交易所释疑,在二轮审核问询函中,再次要求公司“详细说明各期毛利率较为稳定,与其他银行服务商的可比上市公司逐年下降的特点存在差异的合理性。”

开科唯识在回复中更换了论述内容,表示公司与可比公司在产品标准化程度、各业务模式的收入结构、产品及客户是否聚焦等方面有所区别。并反复表示公司毛利率较为稳定是得益于自身客户粘性较强、业务蓬勃发展、核心竞争力提升等。

值得注意的是,可比公司作为上市公司具有经营规模大、市场知名度高、客户认可度高等优势,开科唯识作为一家拟上市公司毛利率更为稳定本就缺乏商业合理性,何况其毛利率更加稳定的原因,并非出于技术研发方面的优势,因而开科唯识在此问题上的解释实在很难令人信服。

高研发投入可以保证技术有创新,帮助企业摆脱低端市场竞争,企业才能制定较高的销售价格,毛利率自然也会高。而反观开科唯识的研发情况,显然不尽如人意。

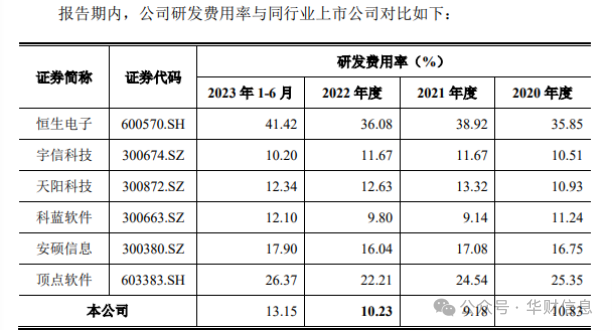

报告期各期,开科唯识研发费用率分别为10.83%、9.18%、10.23%、13.15%,同行业可比公司均值分别为18.44%、19.11%、18.07%、20.06%,开科唯识研发费用率始终低于同行业可比公司(下图)。

在二轮审核问询函中,深交所要求公司“结合研发支出水平、在研项目进度、研发技术储备情况等,说明研发费用率低于同行业可比公司平均水平的合理性,是否足以满足下游客户需求,是否存在被竞争对手替代的风险。”

尽管开科唯识表明能够满足下游客户需求,不存在被竞争对手替代而影响持续盈利能力的风险,但不合常理之处在于,开科唯识研发费用率低于同行业可比公司的同时,其产品交付成果验收模式收入占比高于同行业可比公司。

在软件交付成果验收模式下,由公司负责相应业务系统的搭建,客户直接对最终开发成果进行验收。相比软件外包工作量模式,软件交付成果验收模式更考验公司的研发能力、经营能力。

审核问询回复显示,开科唯识软件开发及技术服务中软件交付成果验收模式收入占 75%左右,高于宇信科技、天阳科技、科蓝软件的同类业务占比。

开科唯识在研发投入较低的情况下,软件交付成果验收模式的业务量竟然高于同行业可比上市公司,此处再次出现缺乏商业逻辑合理性。

此外,开科唯识在研发人员薪酬方面也引来了交易所的质疑。

截至 2023年6月 30日,公司共有研发及技术人员 1870人,占员工总数的 92.25%。公司研发人员包括基础研发和技术支持中心人员、各产品中心内部研发部门人员、技术部门研发岗位人员(当期研发工时占比超过 50%人员),相关人员薪酬按照从事研发或者项目实施的工时情况,确认计入项目成本或研发费用。

资料显示,开科唯识研发工时折算人员人均薪酬中,研发岗位人员低于技术人员。报告期各期,公司研发人员的折算薪酬分别为17.55万元、19.32万元、18.19万元、9.40万元,而技术人员分别折算为18.72万元、19.48万元、19.20万元、10.35万元,薪酬均高于研发人员。

一般来说,研发人员通常需要具备高度专业化的知识和技能,他们在技术开发、创新和科学研究等领域扮演关键角色。这些专业能力往往需要多年的教育和实践经验积累,因此研发人员的市场价值相对技术人员较高。

而开科唯识研发人员的薪酬在整个报告期内都低于技术人员,实在是有些不合常理。在二轮审核问询回复中,开科唯识表示主要原因是部分具有丰富项目经验、熟悉客户痛点需求的业务骨干技术人员会参与研发工作,相应人员的薪酬较高。

那么这样是否会导致研发人员与相应研发项目的匹配性不够高?与研发相关的内部控制制度是否健全且被有效执行?甚至是否会存在将生产经营活动认定为研发活动的情形?

除了研发费用率和研发人员薪酬,能够显示企业研发实力的就是专利数量了。招股说明书显示,截至 2023 年 6 月 30 日,开科唯识拥有 9 项发明专利、1 项外观设计专利,共10项专利。(下图)

可以看到,开科唯识的10项专利是在2020年、2021年集中申请,而2020年、2021年均处于报告期内。公司成立于2011年,也就是成立后的九年时间,除了申请难度较大的发明专利,较易获取的外观设计专利和实用新型专利,公司也都是挂零。

轻资产模式运行,大量募资额用来买不动产

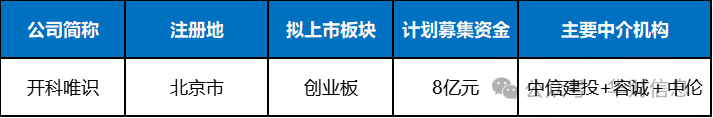

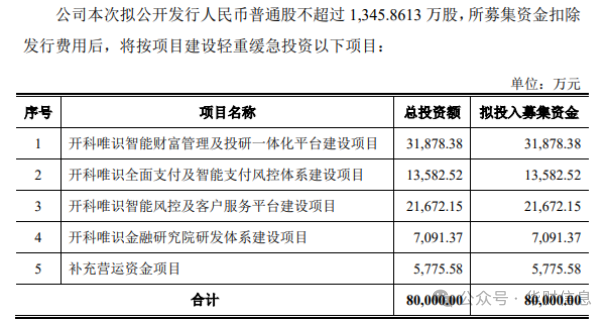

招股说明书显示,开科唯识此次IPO募集资金8亿元,共用于5个项目(下图)。

其中,用于不动产购置的金额共计1.6亿元,占募集资金将近2成。

开科唯识的主营业务是软件开发及技术服务、运维及数字化咨询服务,公司经营属于轻资产模式,对于不动产需求理应较小。

目前公司办公室场所均为租赁取得,共承租 14 处办公物业,主要位于北京市海淀区(注册地),承租物业中有两处位于成都市高新区。

对此交易所在二轮审核问询函中要求公司“说明募投项目中较大比例用于不动产购置的必要性,相关不动产购置后的具体使用计划,主要经营地变动对经营活动开展可能产生的影响。”

开科唯识在回复中表示购置不动产均为自用用途,将用于打造公司研发总部基地。

据了解,开科唯识自有房产共三处,2021年8月9日,开科唯识将上述房产全部出租给北京视海芯图微电子有限公司,又向北京万柳置业集团有限公司租入在同一栋楼内第6层的几处房产。

对此,交易所要求公司“说明向北京视海芯图微电子有限公司租出房产、自北京万柳置业集团有限公司租入房产的主要背景、租赁价格及公允性,在同一建筑物内租出 5 层房产并租入 6 层房产的必要性、合理性。”

开科唯识解释,随着业务规模逐步扩大,员工分散在不同楼层影响沟通效率和管理效率,将自有房产租出,再在楼上租入房产有必要性、合理性。

但是将IPO募集资金的2成左右用来购置不动产,会为公司提高多少管理效率和经营价值?开科唯识该募投项目的必要性明显不充足,结合前述毛利率疑点及研发费用合理性问题,最终以撤回终止本次IPO也并不意外。

本文素材均来自公开资料,文章仅供参考,不作投资建议。

未经授权请勿转载,更多IPO资讯请关注《华财信息》微信公众号。

本文作者可以追加内容哦 !