正如我们在《降息50bp算超预期利好吗?》中所说,美国率先降息有望增加我国货币财政政策的自由度,最晚到今年年底,随着全球进入流动性宽松周期后我国汇率和资本流出压力减小,以及美国大选和未来四年施政方向的尘埃落定,市场期待已久的稳增长乃至促增长政策或就会纷至沓来了。

因此,虽然美联储降息后9月LPR按兵不动,但9月19-20日“坦诚、务实、建设性”的中美经济工作组第五次会议后,“一行一会一局”紧跟着召开的新闻发布会作为美联储降息后我国金融部门的首次回应,会给出积极的“金融推动高质量发展”的政策信号也是意料之中。只不过,从政策力度、覆盖面乃至创新性来看,都出现了大超市场预期的内容。

$红利低波ETF(SH512890)$

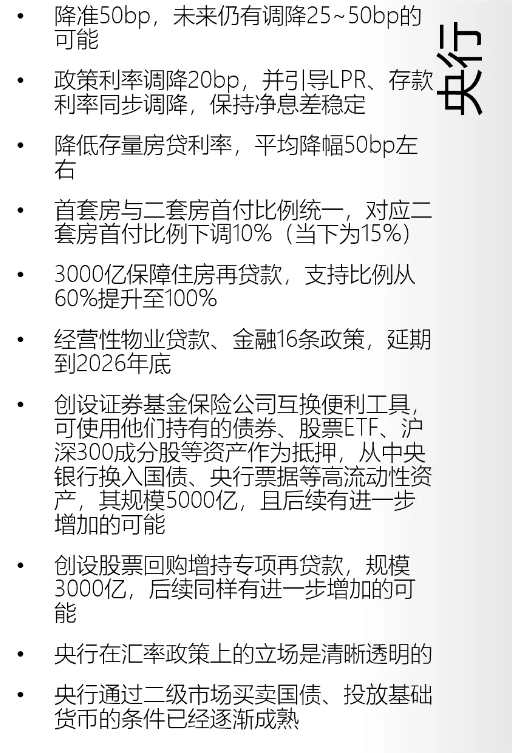

我们整合了一些要点,供大家参考:

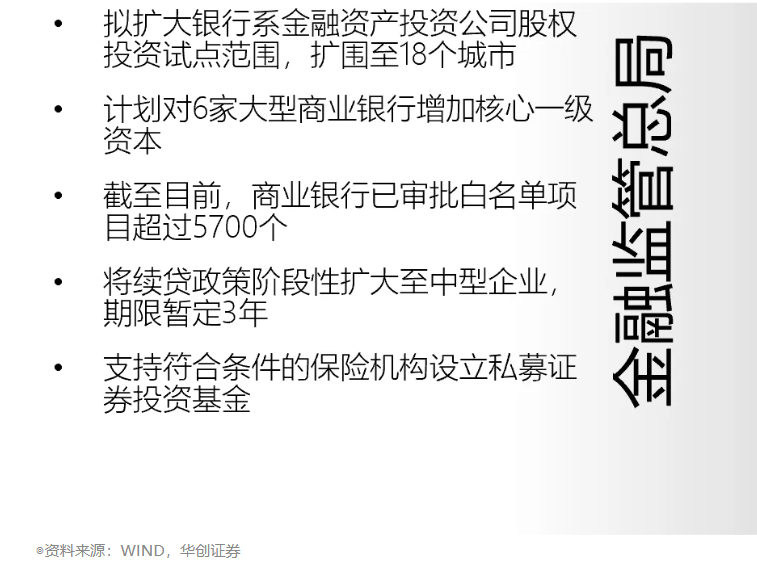

利好太多,满目都是重点,总的来说就是既有着眼当下的“放水”(降准/降存量房贷利率/降二套房首付比),也有布局长远的制度安排(新的货币政策工具支持股市/“长钱长投”/市值管理/并购重组),还有直面问题的“对症下药”(收储再贷款央行提升至100%出资)。

$华泰柏瑞富利混合A(OTCFUND|004475)$

拣几个关注度比较高的细节来说,首先是央行提出对股市的两项支持工具:1)创设证券、基金、保险公司互换便利,允许机构对央行资产抵押,获取流动性,规模5000亿,后续额度可追加;2)创设股票回购增持再贷款,引导向上市公司贷款支持回购与增持股票,规模3000亿,后续额度同样可追加。

如上图所示,两者都可视为央行直达非银的投放机制,区别在于前者本质上是将股票换成流动性更高的债券、不带来基础货币投放,后者则是真金白银的支持。华泰证券指出,当前央行对银行贷款利率仅为1.75%,银行对企业贷款利率在2.25%左右,理论上只要ROE高于该水平,上市公司就有贷款回购的动力。

换言之,这给予了产业资本再贷款-回购-分红的套利空间,因此是通过降低上市公司回购成本、提高上市公司回购积极性来改善股市流动性水平,不仅在当前场景下有助于守住底线,也可以与汇金、中长期资金、平准基金、市值管理考核等共同形成维护资本市场长期稳定发展的工具箱。至于回购本身的价值,可参见我们此前《港股会如何受益于降息交易?》一文,这里不再展开。

$华泰柏瑞上证红利ETF联接C(OTCFUND|012762)$

还有一个细节是“央行通过二级市场买卖国债、投放基础货币的条件已经逐渐成熟”。

不知道大家有没有发现,过去降准降息有时并不能带来风险资产的连续上涨,增量资金如果没有财政政策的配合很可能被长债市场截留。而本次央行的表态则意味着我们的货币政策有望真正对股市产生正面影响,这正是7月1日央行宣布“于近期面向部分公开市场业务一级交易商开展国债借入操作”之后的结果——这一操作意味着央行能够进行卖空国债的操作,可以绕过财政间接向股市提供流动性。

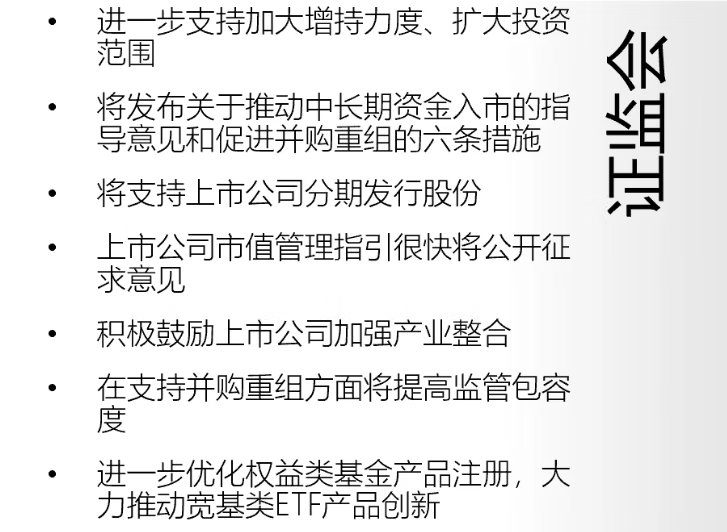

至于紧接着就发出了并购重组、市值管理新政策的资本市场端,除了供给侧改革以来一贯的鼓励传统行业重组以提升产业集中度、提升资源配置效率,更强调围绕战略新兴行业、未来产业等领域进行并购重组,对能够提高核心技术水平的未盈利资产收购也将予以支持。

$科创100ETF指数(SH588880)$

——恰恰呼应了我们在《降息50bp算超预期利好吗?》中所述,当务之急是创造出一个对资本足够有确定性和吸引力的投资机会,如果通过资源整合能够形成“新质生产力”规模化的产业形态和完整闭环的商业模式,那将是事半功倍的。

同样地,这或许也暗示了这一轮传统行业数字化转型、新兴行业智能化和绿色化升级的大赛马中“集中力量办大事”的路径和“以大为美”的取向,对于我们的投资选择也有相当的参考价值。

至此,我们可以得出一个基本结论:流动性已经发生了相当积极的变化,考虑到今年几次重磅会议尤其强调政策的一致性和协同性,后续财政政策的发力也相当可期,正如央行对于本次发布会的定调——“为实施积极的财政政策营造了良好的货币金融环境”。

下一步,能否顺势推出更多能够在短期内形成实物工作量的财政政策组合,将成为市场关注的重点。毕竟,盈利预期的扭转或许还得看到微观主体经营活力提升、地产回暖、总需求上行等更多信号。密切跟踪10月重要会议。

$华泰柏瑞鼎利灵活配置混合C(OTCFUND|004011)$

$华泰柏瑞新利混合C(OTCFUND|002091)$

$华泰柏瑞富利混合C(OTCFUND|014597)$

#A股收复3000点,后市怎么看?#

本文作者可以追加内容哦 !