文/秦楠

编辑/渔夫

来源/万点研究

随着各大公司半年报的逐渐公布,备受追捧的“她经济”也似乎熄火了!

过去的2023年,让人欲言又止,可2024年众多消费品牌的半年报,更让人没了脾气。上半年,从包装水、奶制品到调味品等多个消费领域的领先企业,均遭遇增速的急剧下降,甚至出现了营收减少。消费行业的低迷期似乎刚刚拉开序幕,而消费医疗领域亦未能幸免。

在“她经济”主阵地之一的医美领域,龙头企业爱美客第二季度的营收做到8.49亿,同比仅微增2.35%,净利润5.93亿元,同比增长8.03%,增长势头明显减弱。

回首来路,享有“医美界茅台”的爱美客,股价曾攀升至597.63元的高峰,市值超1800亿。至10月10日收盘,该股已将至每股230.80元,市值大幅缩水至不足700亿。

消费是一个复杂而庞大的议题,任何单一因素都无法全面解释当前所发生的一切。但以爱美客为典型的医美市场和消费市场到底目前面临着什么?医美“茅”大跌的背后又有哪些原因呢?

行业遇冷、又遭强敌

没人会怀疑消费医疗的前景是光明的,但眼下的道路却是曲折的。

曾经的消费医疗市场在投资人眼里是个价值万亿的大蛋糕,这其中,医美领域2022市场规模约有2260亿元,预计2025年会增至3500 亿元。然而,2023年之后,大家期待的消费医疗复苏并未出现,与之相关的医疗服务、医疗设备、医美等行业经营压力越来越大,且多数都未达到经营预期目标,到了今年二季度尤其明显,消费医疗的“排头兵们”集体慢了下来。

作为医美领域领头羊,爱美客业绩增速明显慢了暂且不说,老二华熙生物更惨,二季度收入14.5亿元,比去年少了18.09%,净利润0.98亿元,同比减少了56.1%。

而口腔领域竞争更是激烈,且还得承受高利润业务耗材集采的压力。通策医疗二季度收入7.92亿元,同比仅增长了2.04%,净利润1.37亿元,仅增长0.85%,基本上聊胜于无;眼科领域更不用说,爱尔眼科二季度收入5.35亿元,仅增长了2.25%,扣非净利润9.42亿元,同比下滑了6.42%......

这样的表现,即使在2020-2022年年底之前,也是前所未有的。消费医疗伴随着消费行业的大趋势,从“夏至”越过整个“秋天”,直接一步到位进入了冬天。

以医美为例。当初医美行业被资本追捧的一个主要原因,就是它的“成瘾性”和高复购率,这带来了高增长,再加上行业高门槛和头部企业优势,构成了市场看好医美龙头的主要理由。

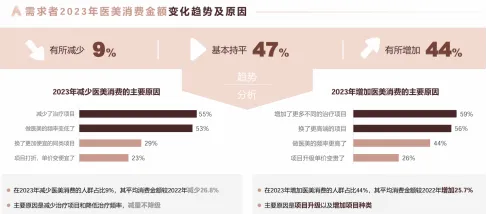

但在的趋势下,整体情况有点微妙的变化。

首先,号称最强消费力的女性消费力也开始萎缩。今年前六个月,国内零售总额整体增长了3.7%,但化妆品只增长了1%。其次,医美虽有刚需属性,但也不是非做不可的消费,很难在外部环境不好的情况下独善其身。

根据中国整形美容协会、德勤中国等联合发布的《中国医美行业2024年度洞悉报告》显示,2024年服务型消费处于修复阶段,预计中国医疗美容市场增速能达到10%左右。相比2023年,增速下调5%-10%。增速下调,市场预期自然也要相应调整。

如果看整个市场,爱美客上半年还保持了15%以上的增长。但和一季度接近30%的增长相比,二季度仅个位数的增长,落差让市场和投资者有点措手不及。

宏观审视,消费医疗市场很难再复制过去10年的高增长奇迹。未来,向纵深领域发展是产业升级的必然,粗放发展模式已经不再适应时代的需求。而这,不仅要求企业调整消费医疗的增长预期,更主要的是完成转型,从原先粗放式的高度依赖营销的新兴市场模式,变成精细化管理的依赖复购的成熟市场模式。

更进一步看,新的问题正在出现:医美领域的需求退潮和分化正在同时发生。

这两年来,重组胶原蛋白站上风口。2024上半年,锦波生物、巨子生物继续保持高增长,不过,它们的增长更多是受益于重组胶原蛋白之火热,以及对玻尿酸的竞争替代。锦波生物、巨子生物、创建医疗等典型企业,抢占红利、登陆资本市场,欧莱雅、资生堂、珀莱雅等头部品牌也相继推出重组胶原蛋白产品,胶原蛋白类产品正在蚕食并抢占玻尿酸的市场份额,因此也间接造成了爱美客、华熙生物等业绩承压。

这波进攻,能抵得住吗?

2、先发优势还剩多少

在国内玻尿酸领域,爱美客是第一个吃螃蟹的。

在爱美客之前,我国医美玻尿酸市场一直被国外公司垄断。2009年他们推出了逸美,虽然当时没立刻火起来,但发展几年之后,2016年他们推出了国内首款无痛注射填充产品,接着2017年嗨体也上市了,是国内第一个专门用来修脖子皱纹的产品,销量利润都翻倍增长。2019年,爱美客的毛利率高达92.63%,比茅台还高。之所以能快速扩张,主要靠的是B2B渠道优势,跟私立医院合作,把销售费用花在了刀刃上。

2020年,上市后爱美客的股价一路飙升,市值直冲2000亿。据财报显示,从2016年至2023年,爱美客的营业收入从1.41亿元增长至28.69亿元,七年时间增长超过19倍,净利润则从5338万元增长至18.58亿元,增幅达到33.8倍。

能获得如此耀眼的财务表现,主要得益于在医美产品中的先发优势。直到如今,嗨体仍然是唯一经国家药监局批准的针对颈部皱纹改善的三类医疗器械产品。而三类医疗器械的2年以上注册周期、2至4年临床周期,足够长的独占期内,爱美客量价两全地吃透了颈部除皱市场红利。

即使第二季度营收增速下滑,其毛利率仍高达94.91%,净利率也高达67.68%。具体来看,溶液类注射产品的毛利率为93.98%,而凝胶类注射产品的毛利率更是高达97.98%。由此可见,较低的生产成本和较高的单价,使得爱美客的“美丽产业”依旧保持着高额的利润空间。

然而,当前国内医美产品市场已经相对成熟,竞争也日趋激烈,嗨体也面临新产品的挑战。根据药智网的数据,截至2023年年底,中国有59种玻尿酸注射产品通过审批且在有效期内,均属于三类医疗器械。这里有26种是国内生产、33种属于进口。另外,重组蛋白的大肆流行,也给嗨体的市场带来了深度挑战。

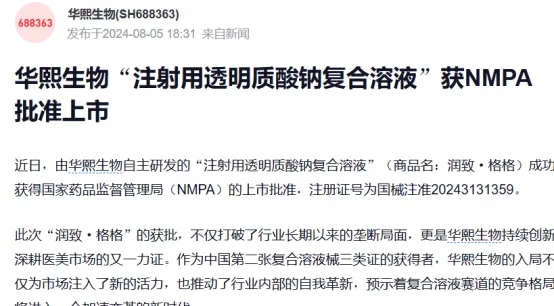

“一家便宜多家占”,同业对手很眼红,都欲从这高利润的市场里分一杯羹。爱美客主打两款产品,都面临前所未有的竞争压力。7月30日,华熙生物的“润致·格格”也得到了国家药监局的批准上市,成为了中国第二款复合溶液械三类证产品,该产品同样用来改善颈部皱纹的,这表名专门针对颈部的复合产品的新竞争已经来临,嗨体一家独大的时代结束了。

雪上加霜!

或许,属于爱美客的高毛利时代,一去不复返了。

医美行业驶入深水区

对爱美客来说,虽然宏观环境和行业竞争都发生着变化,但这恰恰也是“苦练内功”的时候,尤其是产品和渠道。

到目前为止,爱美客平均每2年多就推出一款新产品,已获得注册证的9项医疗器械产品,构成了以透明质酸为基础的系列皮肤填充剂、以聚左旋乳酸为基础的皮肤填充剂以及面部埋植线的产品矩阵。而爱美客正在研发的其他产品,也包括重组胶原蛋白、多肽、肉毒毒素(引进)以及慢性体重管理等产品。

然而,新产品领域也是强手如林!重组胶原蛋白方面,巨子生物、锦波生物等先行者,华熙生物等巨头也已加入竞争;多肽竞争激烈,珀莱雅等美妆品牌正将注意力转向医疗器械备案;肉毒产品市场,除已上市的保妥适、衡力、吉适、乐提葆外,还有精鼎医药、复星医药、华东医药、昊海生科、步长制药、康哲药业、因明生物等多家企业,与爱美客一样,或自主研发,或代理布局肉毒产品。

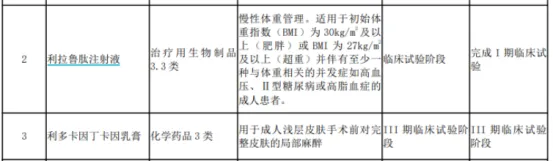

可以一提的慢性体重管理方面,到2023年底,爱美客的在研产品利拉鲁肽注射液已经顺利完成了第一期临床试验,它的适应症和市场上已有的司美格鲁肽很相似,市场前景从开拓市场,变成了和司美格鲁肽等产品抢市场。

所以,市场竞争的关键是谁能更快地占领市场。

同时,和传统医疗行业相比,医美行业更像是消费行业。在医美服务中,顾客通常是出于个人对美的追求,而且受营销活动的影响,顾客的选择性很强。所以,建立好的营销渠道对医美公司来说特别重要。

公告显示,今年上半年公司的销售费用达到了1.41亿元,占公司营业收入的近10%。爱美客希望通过“直销为主,经销为辅”的销售模式,建立一个高效稳定的B端渠道网络。

总的来说,医美市场的十年黄金时代可能正在慢慢消退,对爱美客来说,未来的路也不容易,怎样在医美这个深水区里继续前进,正考验着爱美客的战略定力。

本文作者可以追加内容哦 !