万泰股份IPO:分红6300万 IPO前定增募资1000万 新募产能遭问询

《电鳗财经》文 / 李瑞峰

8月1日,淮南万泰电子股份有限公司(以下简称万泰股份)北交所IPO收到了第二轮问询,并于9月30日中止了上市申请。招股书显示,万泰股份主要聚焦煤矿领域,专业从事以自主知识产权为核心的智能防爆设备和智能矿山信息系统的开发、生产和销售,长期实践于煤矿领域的工业物联网技术应用,为下游客户提供“软硬件一体”的智能化、信息化产品,致力于提升我国煤矿智能化、信息化建设水平。

在阅读该公司提供的上市资料时,《电鳗财经》注意到,在此次IPO之前,万泰股份现金分红6300万元,而该公司的货币资金并不宽裕,其业绩含金量不高,近几年应收账款占比一直在八成以上,2023年该公司还通过定向增发募集资金1000万元,其净利润对政府补助依赖严重。近年来,万泰股份的核心产品的产能利用率总体呈下降趋势,同期其产销率一路走低,该公司的新募资的产能如何消化遭到发审委的问询。报告期内,万泰股份的研发费用落后于销售费用,近年来其毛利率呈总体下降趋势。

业绩含金量不高 IPO前夕定增募资1000万 现金分红6300万

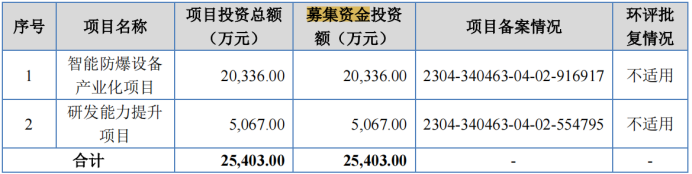

招股书显示,此次IPO,万泰股份计划募集资金25403万元,20336万元用于智能防爆设备产业化项目,5067万元用于研发能力提升项目。

在募集巨额资金的同时,万泰股份进行了三次分红,2020年现金分红2865万元,2022年现金分红1719万元,2023年现金分红1719万元,三年累计现金分红6303万元。

报告期内,万泰股份的董事、监事及高级管理人员薪酬总额分别为319.84万元、361.45万元、364.45万元和183万元,占当期利润总额的比例分别为4.86%、8.32%、4.1%和5.49%。

尽管进行了大额现金分红且其高管的薪酬占比却也并不低。然而,万泰股份的货币资金比较紧张。

截至2023年1-6月份,万泰股份拥有货币资金4567万元,占当期流动资金的5.3%。而且,在此次IPO之前,2023年5月,万泰股份通过发行股票募集资金1000.091万元,其中88.27万元计入股本,911.8291万元用于资本公积。

在增发募集资金的同时,万泰股份每年还收到巨额政府补助。报告期内,万泰股份计入当期损益的政府补助金额分别为1,345.11万元、1,853.18万元、4,653.64万元和781.99万元,占同期利润总额的比例分别为20.42%、42.64%、52.38%和23.46%。

万泰股份表示,上述政府补助主要与项目科研支出、工程建设支出等相关,若政府相关补助政策发生变化,公司获得的政府补助金额减少,将对公司经营业绩产生不利影响。

招股书显示,报告期内,万泰股份的应收账款账面价值分别为32,758.31万元、36,855.37万元、46,775.80万元和46,298.53万元,占同期营业收入的比例分别为66.83%、84.04%、85.66%和180.55%,占比较高。

由此可见,万泰股份的业绩“含金量”并不高,且其利润对政府补助较为依赖,而且该公司刚通过定向增发募集资金。与此同时,该公司在过去几年现金分红6303万元。

研发费用落后于销售费用 毛利率呈下降趋势

截至2023年12月31日,万泰股份已取得专利167项,其中发明专利49项、实用新型专利113项、外观设计专利5项;81项软件著作权,而该公司的最近一项发明专利是在2021年6月份取得。

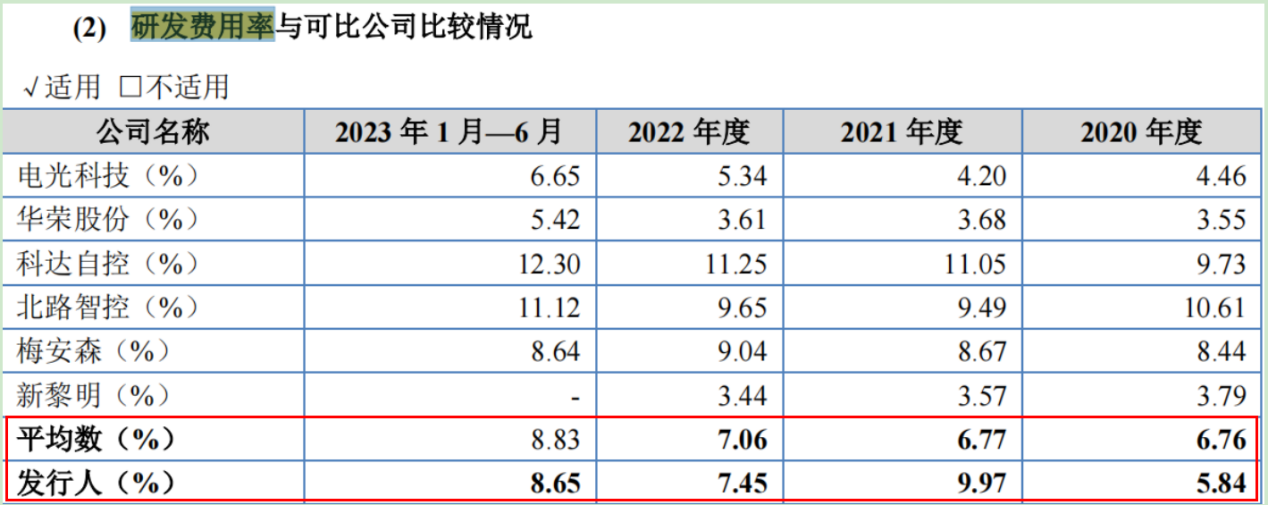

招股书显示,从2020年至2023年1-6月份(以下简称报告期),万泰股份的研发费用率分别为5.84%、9.97%、7.45%和8.65%;同期同行可比公司的均值分别为6.76%、6.77%、7.06%和8.83%。万泰股份此后发布的业绩报告显示,该公司的2023年全年的研发费用率7.17%,2024年上半年的研发费用率为7.96%。

由此可见,万泰股份的研发费用率与同行可比公司不相上下。然而,万泰股份的毛利率总体呈下降趋势。报告期内,万泰股份的毛利率分别为42.68%、45.16%、41.75%和39.77%,同期同行可比公司的均值分别为46.66%、45.21%、44.47%和46.51%。此后,万泰股份发布的业绩报告显示,该公司2023年的毛利率为39.13%,2024年1-6月份的毛利率为41.14%。

万泰股份的研发费用率明显低于销售费用率。报告期内,万泰股份的销售费用分别为8612.69万元、7593.83万元、8571.76万元和4051.46万元,占当期营业收入的比例分别为17.57%、17.32%、15.7%和15.8%。万泰股份此后发布的业绩报告显示,2023年,该公司的销售费用为8770万元,占营业收入的比例为14.43%,2024年1-6月份的销售费用为4210万元,占营业收入的比例为15.59%。

由此可见,万泰股份的研发费用率明显低于该公司的销售费用率,可见,万泰股份有“重营销轻研发”现象,这或许是该公司的毛利率总体呈现下降的原因之一。

核心产品产能利用率呈下降趋势 产销率一路走低 新增产能如何消化?

招股书显示,报告期内,万泰股份来自智能防爆设备的收入占比分别为75.32%、68.12%、54.79%和64.99%;来自智能矿山信息系统的收入占比13.55%、16.33%、28.24%和18.89%,来自智慧供电系统的收入占比分别为11.13%、15.54%、16.98%和16.12%。

可见,万泰股份超过六成的收入来自智能防爆设备,智能防爆设备是该公司的核心产品。此次IPO,万泰股份计划20336万元用于智能防爆设备产业化项目,占此次募资总额的八成以上。若此项目完成后,该公司的产能必将增加。

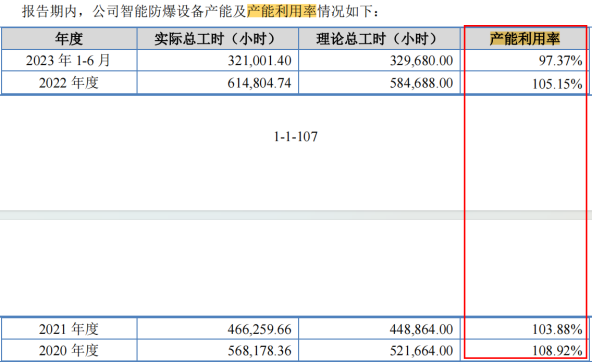

招股书显示,报告期内,万泰股份的智能防爆设备的产能利用率分别为108.92%、103.88%、105.15%和97.37%,可见,报告期内,该公司的产能利用率总体呈下降趋势。

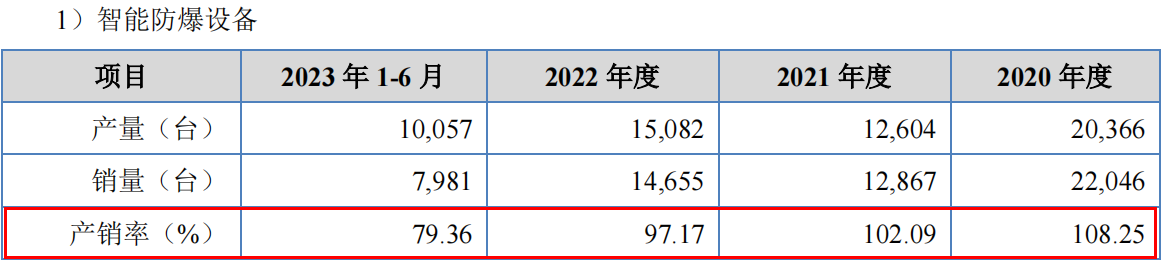

报告期内,万泰股份的产销率分别为108.25%、102.09%、97.17%和79.36%,呈持续下降趋势。

万泰股份在第一轮回复问询中披露,此次募投智能防爆设备产业化项目拟使用公司现有厂区预留用地新建及装修改造厂房约40,195.00平方米。公司目前房产主要坐落于安徽省淮南市潘集区平圩镇老厂区和田家庵区山南新区,自有房产建筑面积合计62,275.13㎡。此次募投项目新建及装修改造厂房的原因之一为平圩老厂区由于建厂历史早,生产场地及生产用房面积严重不足,现有工艺布局不够顺畅,个别作业区人员及设备较为拥挤,降低了生产效率。

万泰股份还披露,该公司的智能防爆设备产业化项目新增产能涉及产品为公司主要经营的产品,合计增产97,900台/年。2023年度,该公司智能防爆设备产量为19,564台,销量为18,456台。

对于新募产能如何消化?发审委要求万泰股份:(1)说明目前新建及改造厂房的施工进度情况,结合现有厂房对公司生产经营的具体作用及受限具体情况,进一步说明新建厂房除扩充产能之外,是否具备其他提升公司研发及经营能力的相关作用,以及新建厂房后现有厂房的具体生产经营安排,是否存在闲置风险。(2)结合公司与现有主要客户的合作年限、报告期内各期销售情况、向主要客户销售占主要客户采购同类产品比例情况等,说明公司向现有客户销售的稳定性;说明公司当前开发新客户的行业地位及收入情况,开发新客户的具体流程,进入下游新客户供应商体系的经验值时间,目前接洽新客户的具体环节及进入各个新客户供应商体系的可能性。(3)结合前述情况及目前在手订单或潜在订单情况,进一步说明募投项目扩产比例的合理性,与公司实际经营情况是否匹配,是否存在新增产能无法消化的风险。(4)在重大风险提示中量化分析说明募投项目中新增固定资产或无形资产折旧摊销对未来成本、利润的影响。

本文作者可以追加内容哦 !