自2021年泡沫破裂,中证医药指数已连续调整3年,下跌超过60%。很多人对医药已经完全失去了信心,觉得医药股都不值得投资了。但如果让我选一个未来五年最看好的赛道,那一定会选医药。

看好的原因也很简单:

首先,医药很重要,是政策支持的方向,这一点大家肯定都认可。

第二,人口老龄化趋势是确定,且无法逆转的,应对人口老龄化带来的健康问题,疾病的治疗、预防都会是很大的市场。

第三,医药长坡厚雪,优质龙头被错杀而低估时,就会成为不错的投资标的。我希望在这里面找到可以长期持有的公司。

本文是长坡厚雪系列第24篇分析文章。

今天一起了解一家非手术近视矫正隐形冠军企业,公司上市6年,利润增长了4.4倍,目前估值也不高。

老规矩,我们不做未来的判断,主要通过“五部分析法”,针对公司财务数据、产品分析、实控人情况、行业前景以及风险估值五个方面,把公司和所在行业的情况做个讲解。公司好坏则需要大家独立思考,综合考量。

欧普康视:国产OK镜龙头

先简单看下公司历史股价。

公司曾经是一只超级大牛股,2019年初到2021年大概涨了10倍。不过从高点调整到现在也有3年多了,区间最大振幅超过90%,目前跌幅依旧超过80%。

一家公司的股价跌了很多,如果这个公司业绩稳定,又是行业龙头,股价下跌时核心竞争力没有受损,甚至在行业低谷时,竞争力反而在加强的。那么,当这家公司估值跌到合理甚至低估时,就具备了投资的价值。

欧普康视股价跌的够多,是公司基本面了出问题?还是市场被错杀了?

一、欧普凭什么3年涨10倍

我们先从财务数据分析入手,营收是一切的基础,利润是股东最真实的回报。

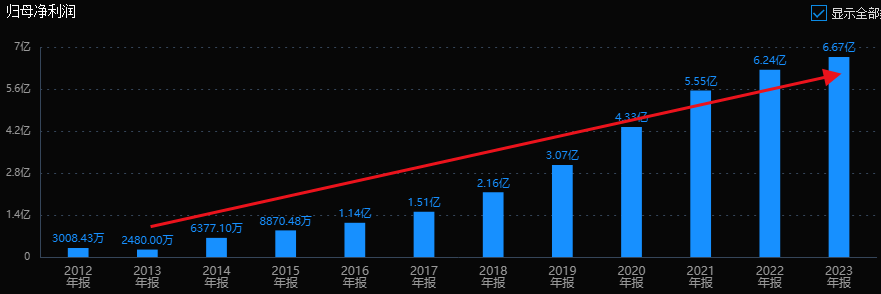

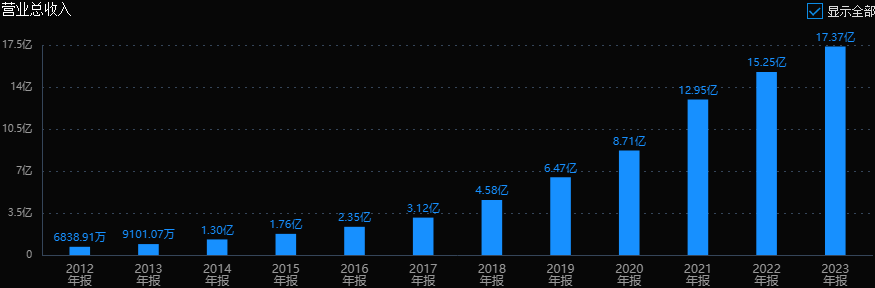

公司2017年初上市,2016营收2.35亿,利润1.14亿,2023年营收17.37亿,利润6.67亿。上市7年,营收增长5.6倍,利润增长4.4倍,年均复合增长率分别达到33%、28.7%。

公司历史业绩一直在持续增长,曲线漂亮,属于典型的成长股。

公司还是那种赚钱比较容易的公司,产品毛利率多在76%以上,净利率多在45%以上,ROE 多在20%以上。高毛利、高净利率、高ROE,不但赚钱,钱还好赚的那种。

公司经营上也没有太大的负担,资产负债率仅12.6%,账上有9个亿现金,10亿理财,流动资产36亿,流动负债只有4.9亿,流动比率7.32,速动比率4.57,数据爆表。

去年支出最多的费用是3.8亿的销售费用,管理费用1.2亿,研发费用0.4亿,财务费用负100万,完全没有财务负担。

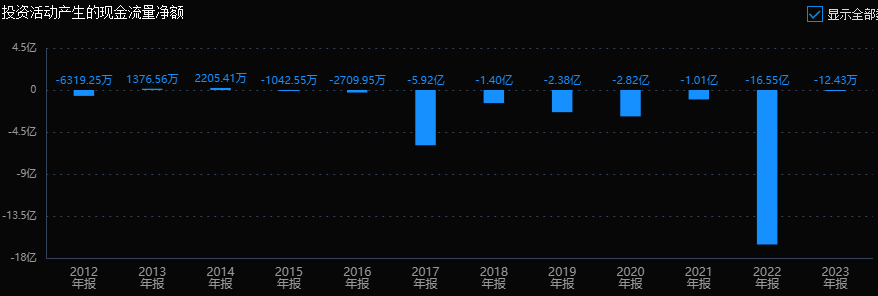

从现金流量表看,公司2022年投资活动现金流出达到16.6亿,算是上市后最大的一次投资,但其实是公司定增后转手买了很多的理财产品。这小日子过的真是挺滋润的。

二、业务结构

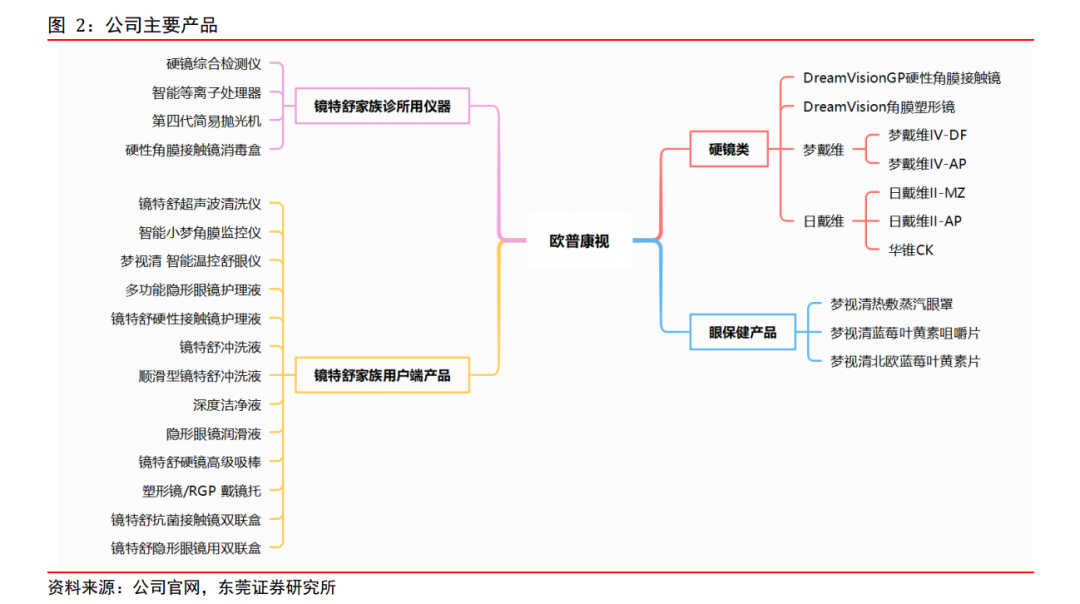

欧普康视主要业务包括“眼科及视光医疗器械产品”与“眼视光服务”二大板块。

2023年,硬性角膜接触镜营收8.17亿,占比47%;普通框架镜及其他营收3.45亿,占比19.84%;医疗收入营收3.02亿,占比17.40%;护理产品营收2.63亿,占比15.12%。

公司业务基本聚焦在眼睛领域,其中角膜镜和配套护理产品的营收占到公司营收的60%以上,属于核心业务,核心产品是“梦戴维”及“DreamVision”系列角膜塑形镜。按研究机构的数据,欧普康视在国内OK镜的市场份额位居行业第一。

普通框架镜业务很容易理解,不多说了。

眼视光服务业务是以视力健康为中心的专业服务,包括定期视力健康检查及档案的建立、视力矫正、近视防控、视功能改善、视疲劳与干眼缓解与理疗等。

什么是OK镜?

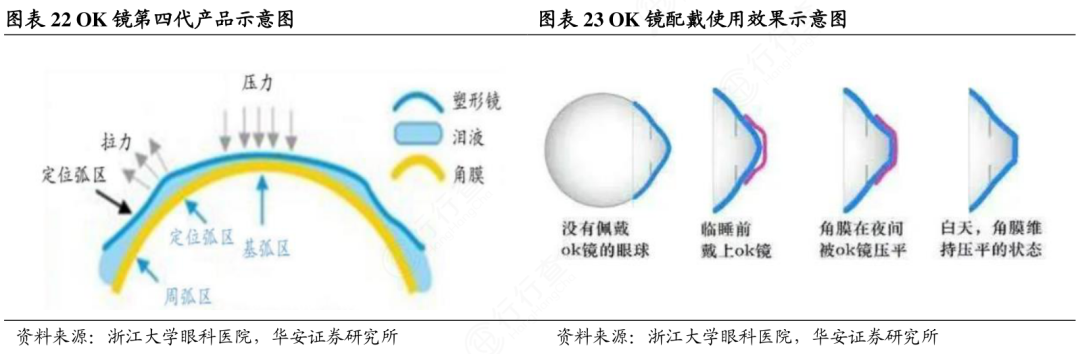

角膜塑形镜,俗称OK镜,它是根据用户的角膜形状和屈光度个性化定制,睡觉时戴在眼球角膜上(类似隐形眼镜),起床时摘掉,就可以拥有一整天清晰的裸眼视力,实现在睡梦中矫正视力。其中的原理大致是通过暂时性的改变角膜形态,达到暂时性降低近视度数,减缓眼轴的增长的效果。

与普通近视矫正方法相比,公司角膜塑形镜具有以下优势:

(1)安全性高,用的是高透氧材料;

(2)近视防控效果好,可控制眼轴非良性增长。在近视眼儿童青少年中,多数人是由于眼轴长度增加导致;

(3)使用方便。睡眠期间配戴即可。

为什么会这么贵?

缺点就是价钱昂贵,因为每个人都需要单独定制,一对OK镜费用要过万,而一副普通近视眼镜则在数百到一两千。

而且OK镜直接接触眼角膜,和人工心脏瓣膜、人工关节、血管支架等同属国家第三类医疗器械,是最高级别的医疗器械,行业门槛极高。

三、欧普是如何成为OK镜“一哥”的?

公司实际控制人是陶悦群,持有33.32%股权。

陶悦群是中国恢复高考以后的第一届大学生,1982年考入中国科技大学物理系,毕业后分配到中科院等离子体所工作。1988年公派到美国留学,并顺利拿到美国加州大学洛杉矶分校的工程博士。2000年加入海归回国创业大潮,在中国科学技术大学的新闻网站上还有一篇名为《陶悦群:为一亿近视人群做些事》的文章,文中提到“我创业的目的不是为了赚钱,只是为了证明自己是个成功的创业者。”算是学而优则商的典范。

2001年,国内爆发了著名的“OK镜”事件。由于国内缺乏专业的管理和规范化操作,加上夸大宣传以及监管、验配等环节的层层失控,导致数十名近视患者在佩戴OK镜后出现严重的眼角膜感染,造成了严重的视力低下。

2005年,欧普康视研发的OK镜获得国家药监局的注册批准上市,成为国内大陆地区首个并且是唯一获批的角膜塑形镜类产品。之后数年国内都没有OK镜获批,直到2019年才有爱博医疗的OK镜获批上市。

庞大的市场需求、较高的生产资质护城河,加上独家优势,为公司赢得了一大波时代红利。欧普上市后不断募资、拿地、扩展产能和产品品类,在此后十几年内稳居国产OK镜“一哥”。

四、欧普为何大跌!未来会怎样?

欧普康视的股价大跌,主要有两个原因,一个是2021年时估值炒的太高,另一个就是公司业绩增速在放缓。

公司2021年之前每年增长40%以上,2021年增速下滑到28%,2022年在次下滑到12%,到2023年增速只有6.85%,2024年中报增速也只有4.4%。

市场对公司的成长性产生了质疑。公司什么不增长了?未来还能恢复增长吗?核心竞争力还在吗?

公司历史成长主要来源于市场需求和独家优势。

据世界卫生组织数据,中国近视人口已达6.3亿,占总人口的近一半,预计到2050年,近视患者将达到4.58亿人,占总人口的49.8%。

国家卫健委数据显示,2023年我国学生近视率为52.7%,其中小学生为35.6%,为71.1%,高中生更是高达80.5%。青少年近视率已成为世界首位。

国内近视已呈现低龄化趋势,迫切需要采取科学的预防措施。按公司的说法,“角膜塑形镜具有应用时间最长、效果普遍好,同时用户白天不用再戴眼镜等优势,应成为8岁以上、600度以内近视儿童青少年的第一选择。”

2021 年中国大陆角膜塑形镜市场渗透率为1.68%左右,参考港台地区5%-10%左右的渗透率,大陆地区OK镜市场还有数倍的提升空间。

前有“集采”后有追兵

市场对公司的担忧主要来自竞争格局的变化。

首先是集采。

虽然市场需求广阔,但只要一两百制造成本的OK镜,售价却要上万,让人望而却步,高达80%~90%的产品毛利率也备受消费者诟病。

由于OK镜的高消费属性,一直以自费为主。2022年OK镜首次进入河北集采,虽然这次集采比较温和,但却打破了原有的投资逻辑。

想当年,上万元的冠脉支架集采直接杀到千元以下,谁又能保证OK镜一定不步后尘?在2023年年报中,欧普康视提到,“公司为中标企业之一,目前因规模较小影响不大,后续对公司在这些区域产品销量和收入的影响具有不确定性”。

投资中,不确定性比明确的利空更具持续杀伤力。

从竞争格局看,欧普独享市场的好日子也不复存在了。

目前国内拿证的公司有 11 家国产厂家、10 家进口厂家,大概可以分为三类,一是以阿迩发、露晰得、C&E、欧几里德、Paragon、普罗克尼、目立康为代表的海外品牌;二是以亨泰光学、鹰视为代表的中国台湾品牌;三是以欧普康视、爱博医疗为代表的中国大陆品牌。

由于国内起步晚,2021 年进口品牌(包括台湾地区的品牌)占据了市场份额超 70%,国产替代空间较大。而欧普康视以22.3%的份额成为国内“一哥”,未来也是国产替代的主力。

行业内也有人认为OK镜纳入集采虽然挤压了利润空间,但整体降价空间有限。从长期来看集采有利于市场的规范化,加速国产代替进程,对行业来说整体是一次利好。

欧普康视将如何应对?

面对集采降价和竞争加剧,欧普康视作为国产OK镜龙头,将如何应对?

这里引用公司董秘的说法:公司通过以下举措扩大业务规模,包括:扩大视光产品矩阵,在角膜塑形镜之外增加其他眼视光产品;角膜塑形镜产品系列化、特色化,利用自身的行业经验推出一些更加适应特殊群体的镜片设计和定制;增加控股和参股视光终端的业务规模;加强在目前薄弱区域的技术推广和营销;通过投资并购丰富业务种类和收入规模。

首先,公司产能更大,DreamVision镜片拥有智能设计与自动调节参数、验配简单、全自动生产等优势,配镜效率更高,也提供有偿加急服务。另外,公司之前需要外购原材料,最近几年开始自己研发,护理液等配套产品也转为自己生产。

如果一个孩子近视了,医生建议的防控产品一般是按照:传统框架眼睛,低浓度阿托品,离焦镜片眼镜,OK镜,这个顺序递进。

目前,公司正在向全视光产品拓展,学术上认可的近视防控系列产品公司都去布局。

截至2023年底,镜片替代材料(第一代)投产并开始在产品中使用,第二代材料制作的超高透氧角膜塑形镜和巩膜镜临床试验已全部出组并提交注册申报,第三代硬镜材料也已基本开发成功;硬镜润滑液完成注册审批;多焦设计软镜完成注册检验、启动临床试验;新型光疗仪完成注册检验;护理液、润滑液、冲洗液多个新规格上市销售;控股子公司欧普视方的低浓度硫酸阿托品滴眼液(0.01%和0.02%浓度)启动三期临床试验。

公司新的镜片材料生产车间已投产,产能为每年100万个镜片毛坯原料,将逐步替代进口原材料;新建的护理品二期工程部分投产,产能较一期提升二倍。

五、25 PE是不是一个好价格

投资有两大要素,买好公司,另一个买好价格。

综合来看,欧普还是一家不错的企业,那现在是不是足够便宜了?

公司2021年的估值超过200倍PE,成为股价大跌的主要原因之一,市场先生疯狂的时候就是这么不可思议。

经过3年下跌,公司现在市值170亿,6.7亿利润对应25倍市盈率,按公司历史成长速度,这个估值也算合理,从历史分位看,处于历史最低区间。

市场一致预期公司24年利润在7亿,25年利润在8亿 附近,预期业绩增速出现明显下滑了。这样一个估值水平,不知道你能不能接受?

最后,做个简单小结

青少年近视防空行业未来应该是有较好的发展空间的,欧普康视也是国内这个行业里的绝对龙头。但公司最近两年遭遇了集采降价,以及行业竞争加巨的不利因素,业绩增涨速度和估值都下滑到了历史的最低位。所以,对这家公司的分析重点在于预判公司未来是否能保住行业龙头低位,等行业回暖的时候在恢复成长。

对于欧普康视能否涅槃,大家都会有自己的想法,欢迎大家在文章下面留言交流。至于整体合不合适投资,同样要大家各自评估。

本文作者可以追加内容哦 !