今日(10月18日)午后,芯片板块攻势如虹,相关个股全线爆发。发生了什么?大涨之后,如何布局芯片板块?我们一起听听芯片ETF(159995)的基金经理赵宗庭怎么看↓↓↓

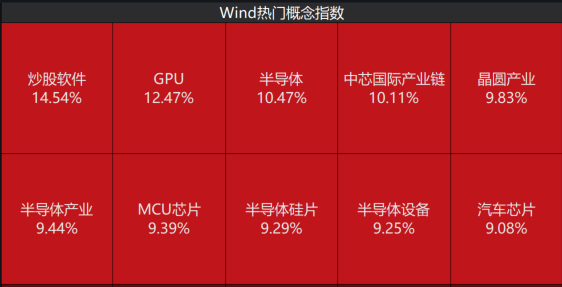

数据来源:Wind,截至2024.10.18

为何大涨?

复盘今日芯片半导体的集体爆发,主要来源以下几方面因素影响:

台积电业绩大超预期

台积电第三财季净利润 为3253亿新台币,同比增长54%,市场此前预期为2993亿新台币;营业收入为7597亿新台币,同比增长39%,市场预期为7510亿新台币。

强劲的财报发布后股价大涨,助推道指创下新高(数据来源:Wind,数据截至2024.10.18) ,亮眼的业绩也 证实半导体产业仍处在高景气度。

(注:以上内容不构成个股推荐,详细注释见文末)

半导体产业链迎来业绩预增潮

适逢国内三季报发布期,目前公布了业绩预告的半导体公司 营收 普遍高增长, 净利润 也表现亮眼 , 整体报喜比例近九成(数据来源:Wind,截至2024.10.18)。

此前,以半导体芯片为代表的成长风 格经过一轮深度回调,当前正处于行业景气度逐步回暖中。

四季度需求旺盛

四季度即将迎来一波智能手机的新机发 布潮,这一动态不仅为消费者带来了琳琅满目的新选择,也为半导体产业链迎来了旺季的预期, 四季度半导体需求有望保持旺盛。

存款准备金率下调

在今日的金 融街论坛年会上, 央行行长潘功胜表示年底前将视市场流动性情况, 择机进一步下调存款准备金率0.25至0.5个百分点。流动性的改善利好科技股。

在以上多重因素共振下,今日芯片半导体板块放量飙升, 芯片ETF(159995)随之大涨,强势封板。 (数据来源:Wind,截至2024.10.18,历史业绩不预示未来,详细注释见文末)

当前芯片投资的主线怎么看?

基金经理 赵宗庭 华夏国证半导体芯片ETF及联接等

基金经理 赵宗庭 华夏国证半导体芯片ETF及联接等 目前,半导体芯片产业正处于复苏阶段,有几条值得关注的投资主线。

首先,人工智能(AI)、物联网(IoT)以及两者结合而成的人工智能物联网(AIoT)技术的快速发展推动了对高性能计算和数据中心芯片的需求,AI技术带来的增量需求。

其次,家电和智能手机等传统下游市场需求回暖,带动相关芯片的需求增长,也就是景气复苏的逻辑。

最后,美国对中国的半导体出口管制促使中国加速推进半导体设备和材料的国产化,技术创新和国产替代进程加快,也就是国产替代的长期投资主线。

大涨后,如何投资芯片板块?

基金经理 赵宗庭 华夏国证半导体芯片ETF及联接等

基金经理 赵宗庭 华夏国证半导体芯片ETF及联接等 最近芯片板块快速反弹,我想和大家聊聊我定投华夏国证半导体芯片ETF联接的心得。

我们相信定投是一种在波动市场中寻求稳健增长的策略。

半导体芯片行业作为科学技术进步的推动者,其周期性特点使得长期定投成为一种合理的选择。通过定期投资,我们可以在价格低点买入更多份额,在行业复苏时享受增长红利。

尽管短期内可能会面临市场波动和不确定性,但长期来看,随着技术的不断进步和国产替代的加速,半导体行业的前景依然光明。因此,对于愿意承担一定风险并寻求长期增长的投资者来说,定投半导体芯片行业是一个值得考虑的策略,最重要的是要保持耐心。

滑动查看更多↓↓↓

芯片ETF的标的指数为国证半导体芯片指数(指数代码:980017.SZ),其2019-2023年完整会计年度业绩为:117.69%、51.25%、33.17%、-38.85%、-6.82%,数据来源Wind,指数历史业绩不预示基金产品未来表现。

申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。

风险提示:1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.上述基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。9.A类基金认购时一次性收取认购费,无销售服务费;C类无认购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。10.本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。11.个股风险提示:基金管理人对资料中提及的个股仅供参考,不代表基金管理人任何投资建议,不代表基金持仓信息或交易方向,个股涨幅不代表本基金未来业绩表现,不构成任何投资建议或推介。

本文作者可以追加内容哦 !