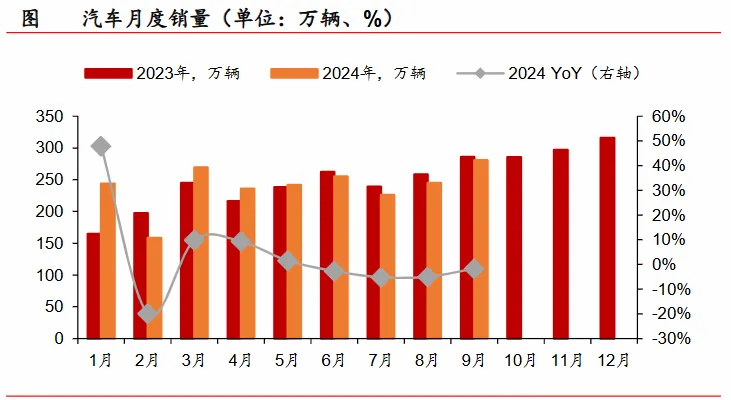

一般来讲,三季度往往是汽车销售的淡季,但今年的汽车市场仍然延续了“淡季不淡”的风格。

今年三季度,国内汽车产销量分别达到了782.7万辆和783万辆,分别同比增长3.3%和4.1%。

其中新能源汽车继续高歌猛进,连续三个月渗透率达到了50%以上。

同时新能源汽车的“内卷”程度也在升级,电气化程度不断提高,从而推动了各种电机控制系统、电池管理系统、高压电路等部件需求量的增长。

而功率半导体作为电子装置电能转换与电路控制的核心元器件,需求量急剧攀升。

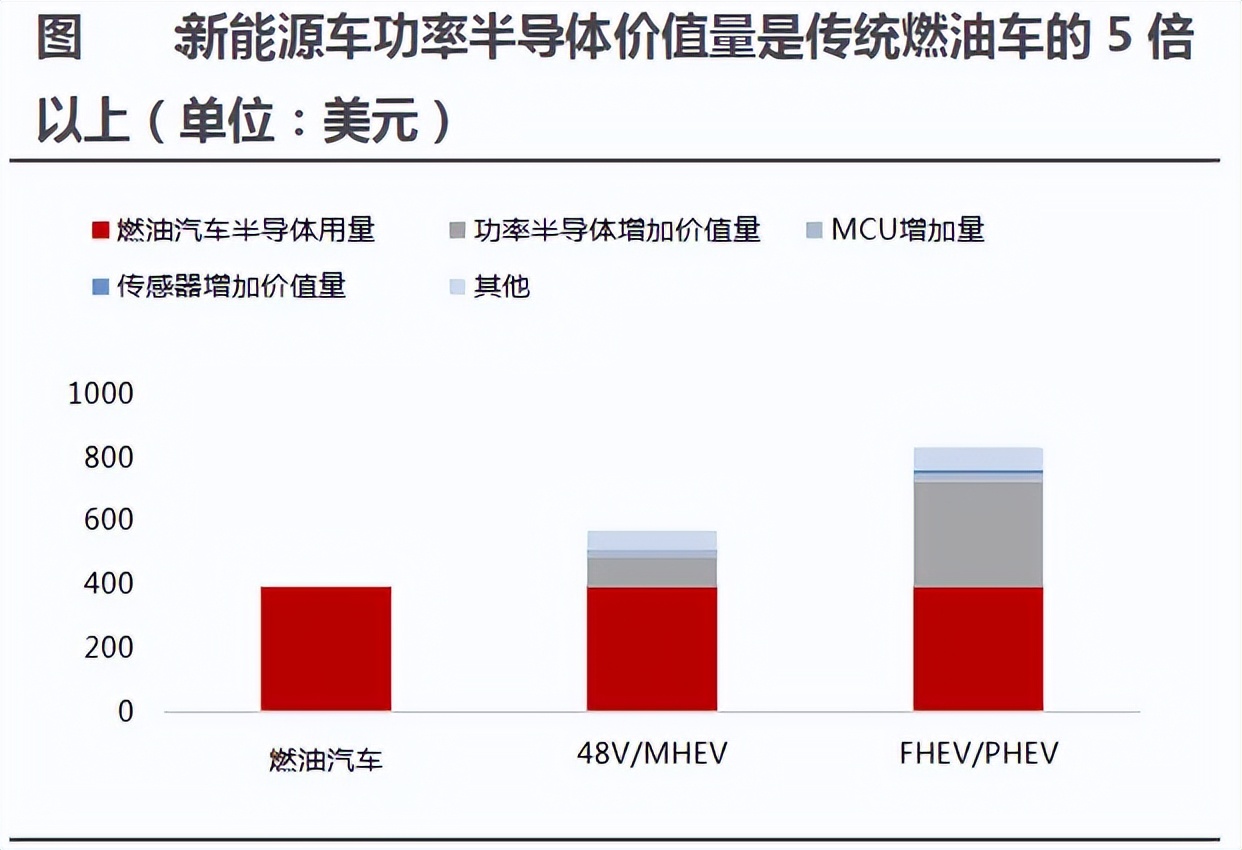

除了使用量大幅提升,新能源汽车的单车功率半导体价值量也在提高。

数据显示,目前新能源汽车的单车功率半导体价值量达458.7美元,约为传统燃油车的5倍。

在量价齐升的逻辑下,汽车领域功率半导体市场份额逐年提高,目前占比已经达到35%,市场规模已达160亿美元。

在供给端,市场上现有的车用IGBT产能已经基本售罄,新扩产订单也已被下游厂商提前锁定,功率半导体企业正面临较大的保供压力。

基于此不少功率半导体企业开始加速产能扩建。

像芯联集成、方正微电子、士兰微的扩产项目已陆续进入投产阶段,华润微、时代电气的扩建项目也预计将在今年下半年建成投产。

不过产能释放还是需要时间的,目前功率半导体的供需错配依然比较严重。

一方面,随着半导体行业的回暖,一些国际晶圆厂产能吃紧,大部分6英寸、8英寸的晶圆厂考虑到成本效益问题,很少扩大IGBT的产能。

另一方面,一些功率半导体像车规级MOSFET的生产要求比较高,新进入者往往很难在短时间内形成有效的产能供应,再加上一些海外厂商减少了对车规级MOSFET的生产,所以供给端的压力还是很大的。

这样看,功率半导体市场还是十分火热的,也使得相关企业的业绩有了极大的提升。

今年上半年,士兰微、扬杰科技、捷捷微电、新洁能的营收和归母净利润均有了同步增长。

其中扬杰科技算是近几年业绩比较稳健的公司了。

2019-2023年这五年间,扬杰科技的利润规模迅速由2亿扩张至10亿的规模,今年上半年,公司实现营收28.7亿元,同比增长9.2%,实现归母净利润4.3亿元,同比增长3.4%。

今年上半年,扬杰科技在量价端和成本端均有了不小的改善。

量端主要体现在产能利用方面。今年上半年公司的产能利用率基本在95%以上,基本处于满产状态,订单能见度已达2.5个月,今年有望带来边际产能的增长。

价端主要体现在产品单价方面,公司目前已于部分客户完成了涨价谈判,像二极管和MOSFET的涨价幅度都在10%左右,这就提升了公司产品的盈利能力。

成本端上,公司在各方面均有了优化,像直接人效较去年同期提升11%,设备综合利用率较去年同期提升5.8%,标准成本及失效成本合计降本金额超1.8亿元。

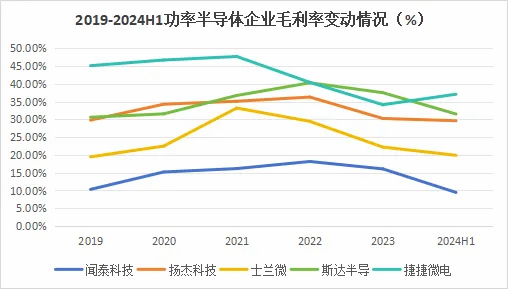

在多重因素作用下,扬杰科技的毛利率表现较同行业其他企业都要坚挺。

2024年上半年,公司的毛利率达30%,位于行业前列。

除此之外,扬杰科技在分红上也是十分良心。

近三年公司累计盈利28.4亿元,累计分红就达到了7.1亿元,分红比例较高且呈逐年增加态势。

但看一家企业的质地,终归是要看其未来的成长空间的,要看公司有没有顺应未来的变化趋势。

目前来看,在顺应行业变化趋势上,扬杰科技还是十分积极的。

1、及时调整产品结构

扬杰科技的产品应用领域十分广泛,包括汽车电子、清洁能源、工业、消费电子等。

由于光伏行业正处于调整期,企业普遍处于亏损状态,预计至少需要一年时间才能见到复苏迹象,所以公司相对应的减少了光伏领域的业务比重,同时提高了汽车业务的比重。

目前公司的汽车业务占比上升到了15%,光储业务降到20%,其他的像消费业务和工业业务分别占比30%和25%。

2、紧抓产品创新

目前公司的根基产品——功率二极管市占率位居中国第一,全球第二。

在此基础上,公司通过不断地创新,来丰富产品线。

2024年上半年,公司的研发费用同比增长19.4%达1.97亿元,研发费用率同比增长0.6个百分点。

目前公司已经有不少新产品实现了落地。

车用器件方面,公司新能源汽车PTC用1200V系列IGBT已大批量交付客户;自主开发的车载碳化硅模块已经向多家Tier1和终端车企完成出样,计划于2025年完成全国产主驱碳化硅模块的批量上车。

优秀的研发制造能力使得公司获得了诸多头部车企的订单,如宁德时代、赛力斯、比亚迪等。

3、坚守IDM业务模式

如果观察国内头部的几家功率半导体厂商,像闻泰科技、时代电气、华润微、士兰微等公司的业务模式均是IDM。

这样打通上游的业务模式使得公司的生产可靠性大大增加,也更有可能获得下游大型Tier1厂商和汽车厂商的订单。

并且新能源汽车智能化的不断加深,对功率半导体的要求必然会更高,未来IDM厂商会更占优势。

基于此,扬杰科技积极向上游单晶硅棒生产领域延伸,布局IDM业务模式,未来将带动高质量新品的快速增长。

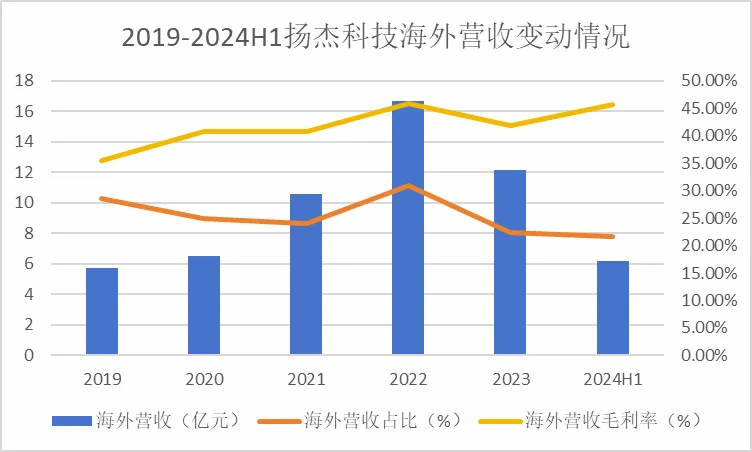

4、出海策略打开增长空间

针对欧美市场,公司推出了海外品牌“MCC”。

2024年上半年,公司的海外营收达6.2亿元,营收占比达21.6%。同时由于海外业务的毛利率较高,能达到45.6%,所以布局海外市场对提升公司毛利率水平也是至关重要的。

并且现在布局海外市场绝对是个好时机,一方面海外去库存已完成,另一方面一些海外厂商从今年开始陆续退出汽车标准二极管等市场,两个方面均降低了国内厂商打开海外市场的难度。

目前公司正在建设越南工厂并有望提前投产。

总结一下,新能源汽车的发展使得功率半导体市场出现供不应求的情况,也使得相关公司的业绩得到回暖,扬杰科技就是其中之一,未来公司凭借着优秀的经营能力将有望获取更大的成长空间。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

本文作者可以追加内容哦 !