作者|睿研科技 编辑|MR LEE

来源|蓝筹企业评论

半导体界的明星公司韦尔股份正在重新建立上升趋势,如果起始于去年下半年的复苏继续延续的话。与大多数同行一样,它们所带来的交易性行情让人兴奋,但我们认为到目前为止的复苏仍然不够强,过于急迫的追涨反而风险相当大。

全球前十大无晶圆厂半导体公司之一的韦尔股份(证券代码:603501.SH)十一长假后发布的2024年前三季度业绩预告说,预计2024年前三季度实现归属于母公司所有者的净利润为22.67亿元至24.67亿元,同比增长515.35%至569.64%。此外,扣除非经常性损益后的净利润也实现了显著增长,达到22.02亿至24.02亿元人民币。

按这份业绩预告,韦尔股份第三季度的利润将在上半年13亿的基础上再增加10亿,环比增幅翻倍。

复苏确认,增长已连续5个季度

韦尔股份成立于2007年,最初主要从事功率器件和电源IC等产品的半导体设计业务,2013年收购北京京鸿志和香港华清,开始做起了半导体分销业务(批发商)。

2019年,收购北京豪威、思比科、视信源,其中豪威是全球CIS(视觉图像传感器)份额TOP3的头部公司,技术实力强,产品丰富覆盖广泛。

2020年,收购美国知名企业Synaptics亚洲的TDDI业务,至此公司形成了图像传感器、触控显示、模拟解决方案3+N产品布局模式。

2022—2023年,公司在模拟解决方案发力,增持北京君正,收购芯力特布局车载模拟、存储芯片业务,扩充模拟解决方案版图。

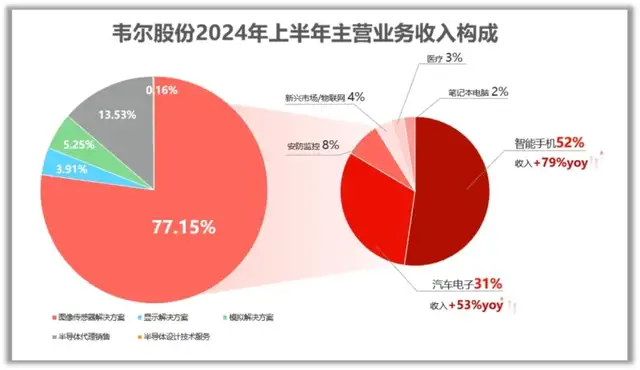

今年上半年韦尔的增长表现,2024上半年公司实现营业收入120.91亿元,同比增长36.50%;图像传感器解决方案业务实现93.12亿元的销售收入,占主营业务收入的77.15%的份额,相比去年同期增长了49.90%;模拟解决方案业务上也取得了显著的成绩,实现了6.34亿元的销售收入,占主营业务收入的5.25%,同比增长了24.67%。显示解决方案业务则出现了下滑,销售收入为4.72亿元,占主营业务收入的3.91%,同比下降了28.57%。

其中图像传感器(CMOS)——

给智能手机摄像头用的:收入占比52%,同比增长79%;

给汽车用摄像头用的:收入占比31%,同比增长了53%。

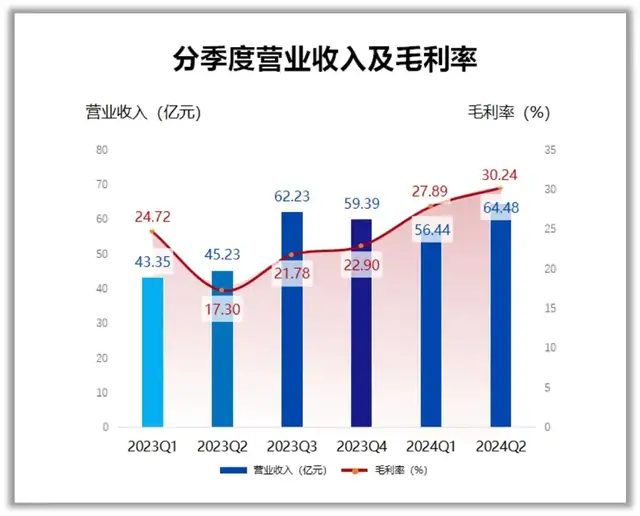

利润方面,归母净利润和扣非后归母净利润分别为13.72亿元、13.67亿元,因去年上半年是韦尔股份的业绩最低点,所以录得同比增长792.79%、1837.73%的夸张数字。

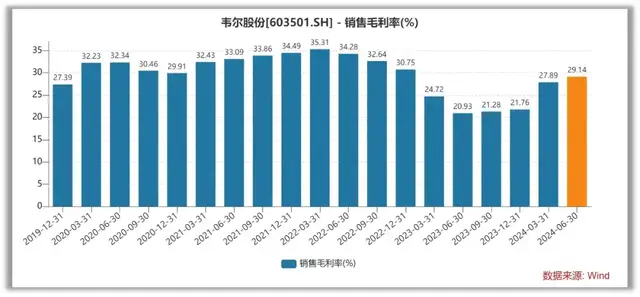

韦尔股份的毛利率2023见底,2024年上半年公司毛利率为29.14%,同比提升8.21个百分点,相比2022年同期还低5.14个百分点。

应收账款仍然处于历史最高的位置,存货一度是影响韦尔业绩的最重要因素之一,在经历23年大幅回落后,今年上半年再度出现反弹,致使韦尔的复苏势头强度仍待确认

《蓝筹企业评论》注意到,韦尔股份的应收账款处于逐年攀升的趋势2019年-2024半年报,营业收入分别为:136.32亿元、198.24亿元、241.04亿元、200.78亿元、210.21亿元和120.91亿元;应收账款分别为25.40亿元、25.26亿元、28.78亿元、25.02亿元、40.31亿元2024年上半年,公司应收账款净额达到43.51亿元,占期末流动资产的22.04%,较上年年末增长7.92%。

2021年下半年以来,受消费电子市场需求不及预期的影响,公司出现存货积压的情况,其存货水平持续攀升,到了2022年末,公司存货金额同比增加了32.66%,达到143.71亿元。

为解决存货高企的问题,公司在2022年及2023年共计提了超17亿元的存货减值损失。同时,为了尽快消化高企的库存水平,公司对于产品销售策略进行了积极主动的调整。

主动去库存之后,韦尔股份的存货金额2019-2022年持续增长,在2023年末调整见效,为77.51亿元。不过,在2024年6月末,公司的存货再次出现增长,为80.48亿元,较上年年末增长3.83%,占期末流动资产的比例为39.71%。

应收款规模的不断扩大,以及增加存货都对韦尔股份的现金流产生一定影响。今年上半年,公司经营活动产生的现金流量净额为18.22亿元,同比下滑了41.81%。

半导体行业的整体趋势对韦尔有利,但目前还不是乐观的时候

全球半导体市场自2018年以来呈现稳定增长态势,预计未来五年复合年均增长率将达到7.5%,市场规模有望在2027年达到8,238亿美元。中国半导体市场同样保持快速增长,2018年至2022年复合年均增长率为6.1%,预计到2027年市场规模将达到2,974亿美元。这一增长趋势主要受移动互联网、智能设备、5G、云技术和AI等新兴技术领域的推动。

在智能手机领域,韦尔股份已完成全系列机型后置主摄产品布局,其OV50H产品被广泛应用于国内主流高端智能手机后置主摄传感器方案中,逐步替代海外竞争对手的同品类产品,实现了公司在高端智能手机领域市场份额的重大突破。此外,公司还在积极开拓长焦等副摄市场,凭借在宽动态、低功耗等性能上的优势,公司副摄产品市场份额有望快速提升。

上述积极因素对韦尔前景构成有利影响,但目前韦尔估值数字不低,高科技概念公司都有巨大弹性特性。这种“弹性”大多数时间里都会成为“交易性机会”,对无法真正把握科技公司内在价值的投资者很难成为好的选择。

免责声明:本文基于公司法定披露内容和已公开的资料信息整理,文章不构成投资建议仅供参考。

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论

本文作者可以追加内容哦 !