过去几年,基建板块是政府“逆周期调节”的抓手,在我国“经济三驾马车”中“一枝独秀”,成为我国经济韧性的重要支撑。

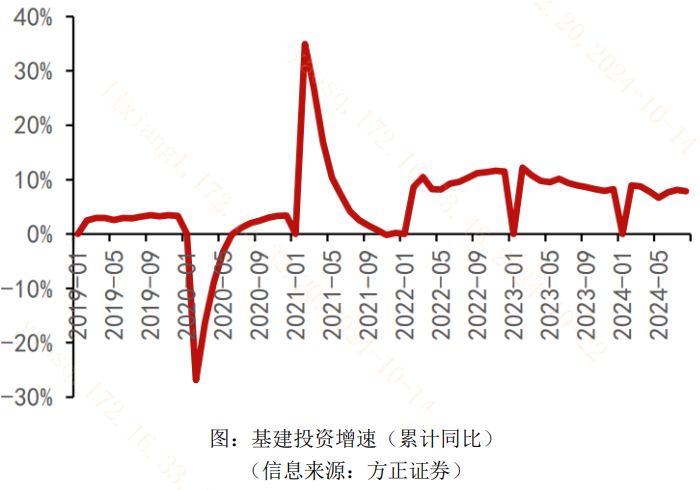

然而,今年以来,受制于专项债(基建资金重要来源)发行和使用偏慢,基建投资增速整体偏弱。2024年1-8月,我国基建投资累计同比增速只有7.87%,甚至低于同期制造业投资增速的9.10%。

此外,基建板块和建筑行业有较大的重合度,而建筑板块还受到房地产市场承压的影响,可谓“雪上加霜”。

在此背景下,基建板块估值持续承压,截至2024年10月14日,全市场规模最大的基建ETF(516950)跟踪的基建主题指数已经“破净”。

什么是“破净”呢?说白了就是市净率跌破1,已知市净率=股价/每股净资产,市净率低于1,说明人家优质基建企业名下的一台挖掘机,拿到挖掘机市场上假设能卖10万块钱,但在A股市场上的估值还要给人家打个八折,明显已经处于低估状态。

因此,基建板块迎来长期和短期两大催化,就有望改变这种深度低估的现状。

(1)长期催化:市值管理指引文件引导长期破净公司提升估值

9月24日,相关部门就《上市公司监管指引第10号——市值管理(征求意见稿)》公开征求意见,要求主要指数成份股公司披露市值管理制度、长期破净公司披露估值提升计划等作出专门要求。

此外,基建板块企业多为央企或者地方国企(基建指数中72%的成份股是国央企),也受益于国央企中长期价值重估的趋势。

具体操作方面,分红回购是提升投资者回报体验、强化市值管理的重要途经,基建板块国央企多处于成熟发展阶段,盈利能力相对稳健、现金流较为充沛,为分红回购提供了较好的基础。

(2)短期催化:“用足用好各类债务资金保障资金来源”

10月12日财政政策新闻发布会举行,释放稳增长积极信号。会议提出,目前,增发国债正在加快使用,超长期特别国债也在陆续下达使用。

专项债方面,今年专项债券规模计划为3.9万亿元,1-8月各地已经累计发行2.58万亿元,完成率66.15%。会议还指出,目前专项债待发额度加上已发未用的资金,2024年四季度各地还有2.3万亿元的专项债券资金可安排使用。

超长期特别国债方面,早在今年5月份,中央就决定从今年开始连续几年发行超长期特别国债,今年先发行1万亿元,计划于11月中旬发行完毕。而截至10月12日,财政部已经确定发行超长期特别国债8720亿元,完成率达87.2%。

未来,各类债务资金落地形成“实物工作量”,有望带动经济三驾马车之“投资”企稳回升。

时间节点上,2023年10月24日的1万亿元国债增发曾引发市场较大关注,2024年10月下旬的重要会议释放信息值得大家重点关注!

今日指数:基建指数布局基建产业链龙头,国央企占比高达72%,一方面有望受益于国央企的市值管理和价值重塑,另一方面有望受益于稳增长政策发力带来的基建投资增速提升。

相关产品:基建ETF(516950)

$基建ETF(SH516950)$

-- -- --

$上证指数(SH000001)$$天龙集团(SZ300063)$

#ETF大V观市# #什么情况?光伏板块狂飙掀涨停潮##机构:低空经济产业发展有望加速#

本文作者可以追加内容哦 !