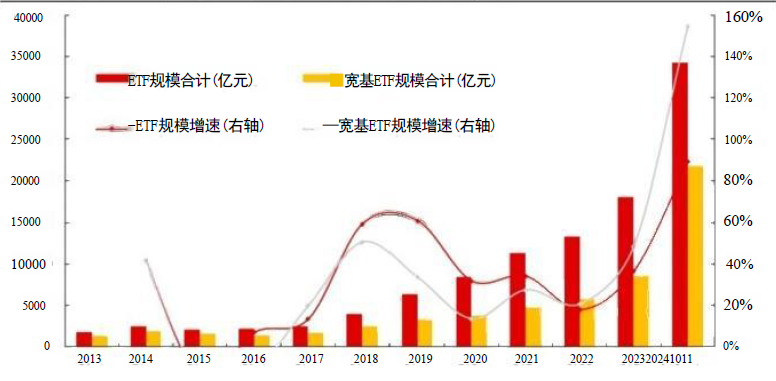

2024年10月8日,国内ETF迎来里程碑时刻:全市场股票型ETF总规模首次突破3万亿元关口,从2万亿元到3万亿元只用了2个月出头的时间,被动投资浪潮势不可挡。

实际上,从2023年大盘弱势到今年9月底强势反弹,无论市场强弱,ETF 份额都出现了大幅增长,体现出了ETF 作为便利的配置和交易工具,渗透率在逐步地提升。个人投资者近年来对ETF的接受度正在赶超机构投资者。

近日,长江证券的研报指出:

从20240924-20241018区间融资买入额来看,买入靠前的ETF 集中在科创创业、互联网、科技等高弹性板块。其中,科创50ETF等双创类ETF自反弹以来,获得了超过200亿元的融资买入。

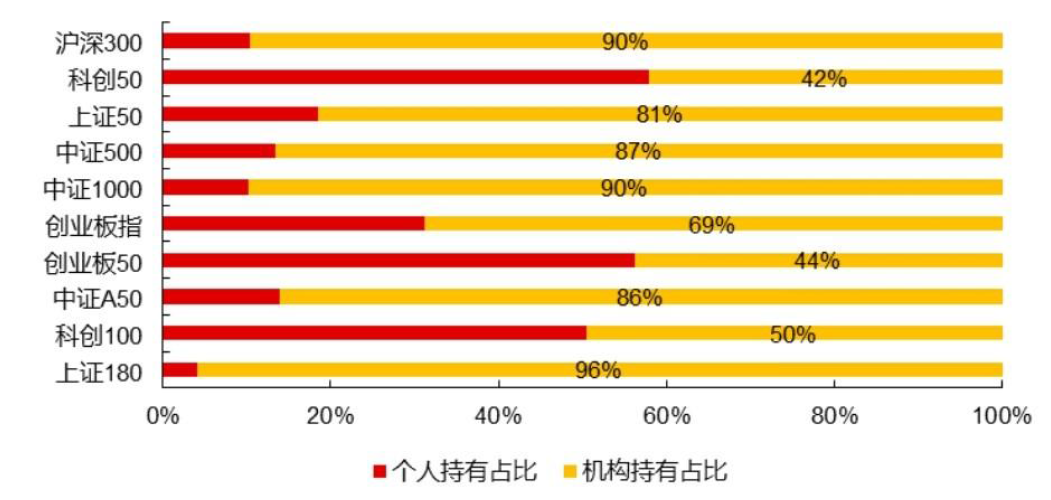

在这一轮科技行情中,个人投资者风险偏好抬升,对科创板、创业板等高弹性板块偏好更为显著。科创50、创业板50为代表的科创创业板块相关的ETF,个人持有占比均过半。

图表:截至2024年中报, 科创50及创业板50等ETF的个人持有占比较高

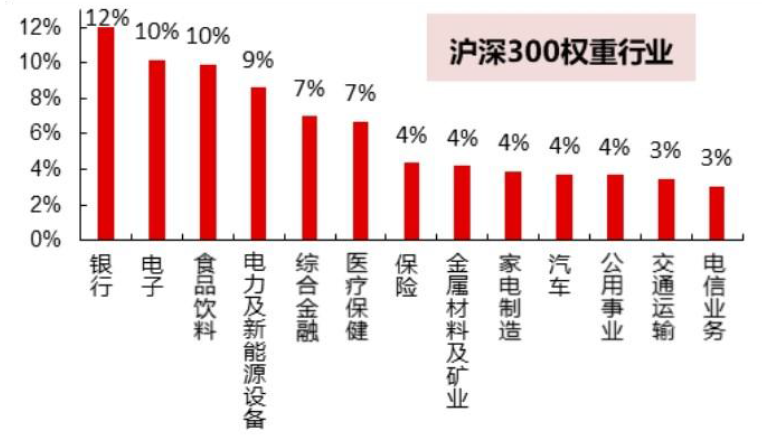

图表:沪深300权重行业(重仓银行、电子、食饮行业)

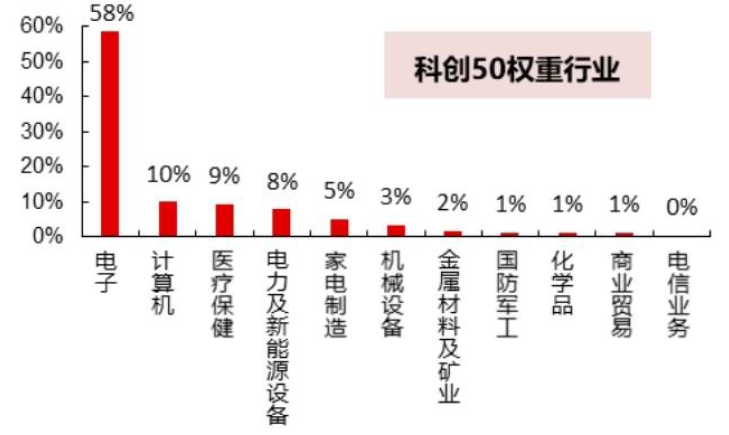

图表:科创50权重行业(重仓电子、计算机、医药行业)

长江证券还在研报最后得出一个结论:

“如若机构通过ETF方式加仓,则更有利于大盘宽基品种放量,从风格和结构上看,大盘价值、金融消费等板块或更为受益;

如若潜在增量来自于个人投资者,则弹性板块如科创、创业、双创类或更受青睐,短期有利于小盘成长风格及相关指数的权重行业和个股。”

原因为:被动化程度高的板块资金驱动效应更为明显,科创50显著高于其他指数,而结合上文数据,个人投资者对科创板、创业板的偏好正在抬升。

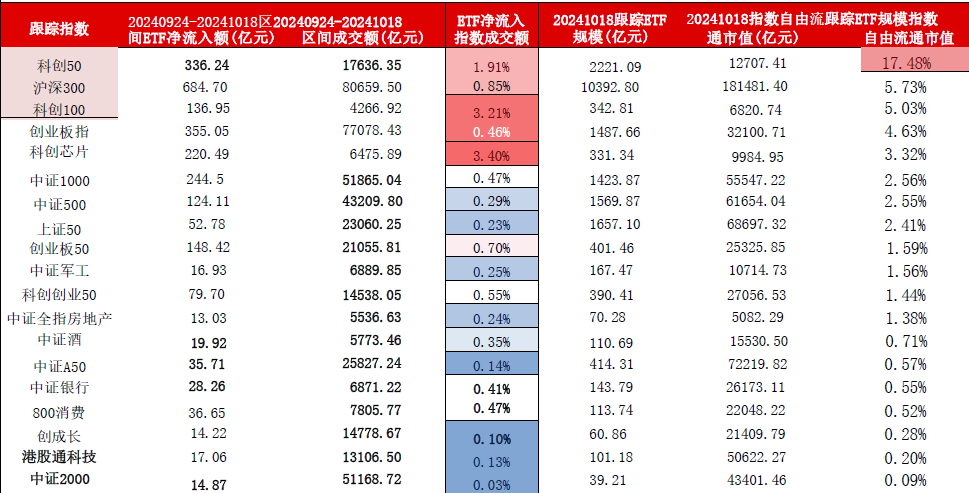

图表:科创50、沪深300、科创100指数的被动化渗透率高

来源:长江证券

截至2024年10月18日, 跟踪科创50指数的ETF规模占到其自由流通市值的17.48%;沪深300、科创100指数的被动化渗透率亦超过5%,但相对较低。

从净流入额在成交额中占比来看,科创芯片、科创100、科创50较高。短期看,上述板块的权重行业和个股的行情,或更大程度地由资金驱动,与基本面的相关性相对较弱。

$科创50ETF(SH588000)$$创业板50(SZ399673)$

#高盛:看到了区域资金转向中国的迹象#

#强势机会#

《研报掘金》栏目持续更新,欢迎关注@华夏ETF君 !

风险提示:观点或信息转载或部分引用,不代表华夏基金观点,不对其真实性、准确性、完整性做任何实质性的保证或承诺。部分数据具有时效性,并非基金宣传推介材料亦不构成任何法律文件,本材料所载观点不代表任何投资建议或业绩承诺。指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。以上涉及指数、ETF及个股,不作为推荐。以上观点仅供参考,市场有风险,投资需谨慎。ETF二级市场价格涨跌幅不代表实际净值变动。

本文作者可以追加内容哦 !