作者:徐风,编辑:小市妹

自9月中下旬以来,随着一系列利好政策的密集出台,国内股票市场迎来了久违的大涨,市场信心和热度大幅提振。核心宽基指数以及半导体、芯片等科创类板块成为了市场最靓的仔,持续受到投资者追捧。

在经济复苏和产业转型升级的重要窗口期,投资者对于A股龙头核心资产的关注度也在快速升温,宽基ETF成为了资金布局的重要通道。9月中证指数公司发布了中证A500指数,成分股覆盖了各行业龙头,兼具了价值和成长属性,市场表征性强,一经发布便受到了市场的广泛关注。

围绕中证A500指数,国内主流公募机构也在积极布局。近期嘉实基金发行的嘉实中证A500ETF联接基金(A类022453,C类022454),为投资者一键把握核心资产机遇提供了新利器。

【机遇来临,拥抱时代红利】

本轮股票市场的上涨行情,是多重因素叠加共同导致的结果。毫无疑问的是,股市和经济方面的政策积极加码是核心驱动力。

一系列政策组合拳的出台加快了经济复苏的进程,扭转了对经济基本面的预期,股市作为经济的晴雨表自然也受到了明显提振。政策还明确提出要努力提振资本市场。

同时,随着全球主要经济体进入到新一轮的宽松周期,市场风险偏好提升。放眼全球资本市场,A股的估值仍处在价值洼地,对全球资本具有极强吸引力。

而在本轮的市场行情中,最为受益的当属核心资产。

所谓核心资产,指的是在各行业中有着核心竞争力,高ROE、高分红且成长稳健的传统龙头企业,同时还囊括了代表新质生产力方向的标杆性企业。

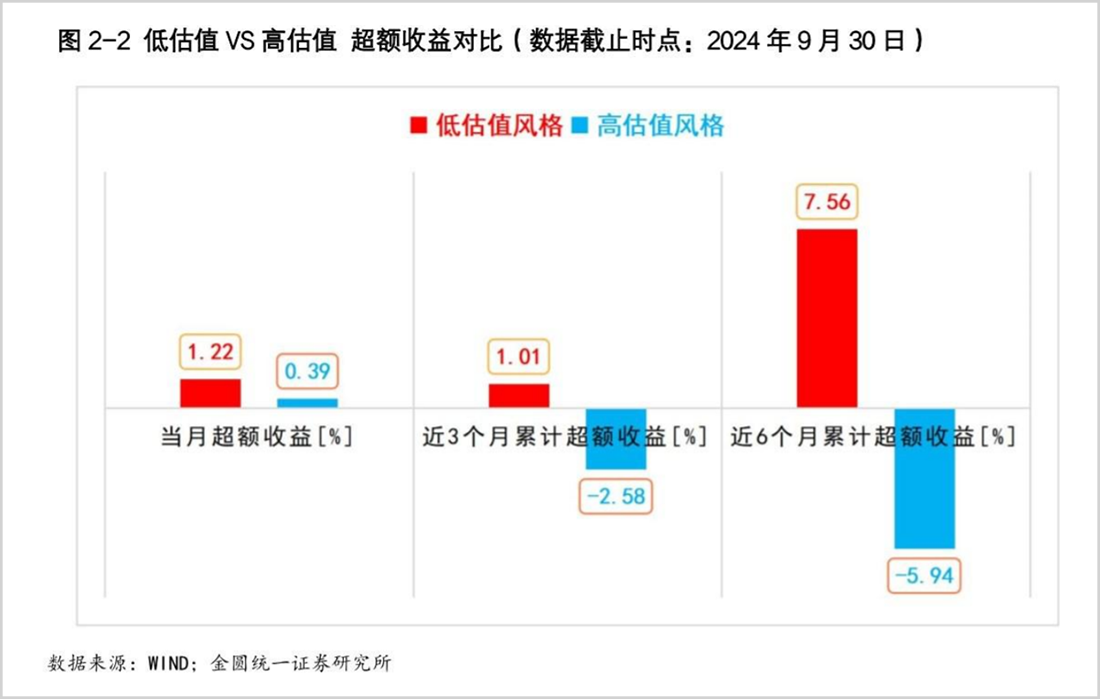

一方面,经济复苏首先利好各行业中的头部企业,近段时间低估值的大市值风格占优就是典型体现。

更为重要的是,当下正值我国经济转型升级,大力发展新质生产力的关键阶段。在本轮行情中,以芯片半导体为核心的科技板块涨幅居前。

据WIND数据显示,截至10月25日,自9月以来芯片指数和半导体指数累计涨幅分别达45.48%和44%,大幅跑赢同期沪深300指数的19.12%涨幅。

近年来,监管层推出的一系列政策也极大改善了资本市场生态。就比如今年4月推出的“新国九条”,从IPO上市发行到企业治理,包括严把上市关,规范减持、鼓励分红回购,再到退市机制完善,均提出了严格的监管要求,旨在维护投资者利益,并引导树立价值投资理念。

“新国九条”还提出了要大力推动权益类公募基金发展,无疑都加快了我国股票市场走向成熟的进程。

随着国内经济复苏和经济增长动能转换的加快,未来核心资产将持续受益。在具体品种上,中证A500指数已成为布局核心资产的重要一环。

【“中国版标普500”】

不同于上证50、沪深300等传统宽基指数,近年来中证A系列特色宽基指数凭借独特的编制方案受到了越来越多的投资者青睐。

其中,中证A500指数是“新国九条”发布后推出的首只核心宽基指数,从各行业选取市值较大、流动性较好的500家上市企业为样本,以大市值企业为主,市值在500亿以上的成分股家数占比超四成,这一点与中证500主要集中在中小盘股有很大的不同。

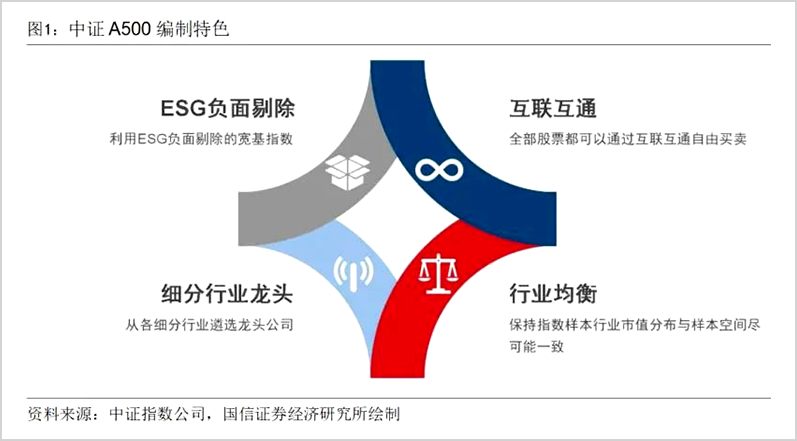

在成分股选取上,中证A500指数覆盖范围更广,包含全部35个中证二级行业及92个三级行业的龙头公司,整体市场代表性更强。

同时,中证A500指数的编制规则也与其他宽基指数不同,并非简单地按照总市值从高到低排序,而是与国际接轨,采用了行业均衡的编制方法,引入了ESG可持续发展理念,结合大市值、互联互通等全新视角,可以更全面客观地反映出A股代表性上市公司的整体表现。

据券商研究,中证A500指数以不足10%的A股数量,覆盖了市场近六成的流通市值和超六成的营业收入,均高于传统主流宽基指数,称其为A股新的晴雨表也不为过。

在行业配置方面,中证A500指数的一大特点在于大盘价值蓝筹和新兴成长资产的均衡融合,且“含新量”更高,新质生产力行业占比接近50%,高于沪深300指数。同时降低了在金融、能源等传统行业权重,更能反映我国资本市场结构变化和产业转型升级的大趋势。

由于中证A500指数科学的编制方法与美国标普500指数在覆盖范围、行业配置以及市场代表性等方面有着诸多共同点,因此也被称为“中国版标普500”。

虽然中证A500指数的新质生产力行业占比较高,但红利属性依然较强。据中证指数公司数据,2023年指数的股息率为2.66%,自2020年来呈现逐年增长的态势。同时2023年度成分股的平均净资产收益率为10%,近三年平均营收增速为11%,均优于市场平均水平。体现了中证A500指数成长与红利兼优的特点。

此外,中证A500指数在涨幅上也不输传统宽基指数。据WIND数据,自2004年12月31日基期日起至2024年10月25日,期间累计上涨365.59%,明显高于同期沪深300的231.15%涨幅。

综合来看,中证A500指数的编制契合了当前国内经济高质量发展的新特征,结合多元化的均衡配置及良好的中长期收益率,更加符合价值投资理念,方便海内外投资者进行配置。

而在具体的资产配置上,除了中证A500指数ETF(159351)之外,嘉实基金近期发行的嘉实中证A500ETF联接基金(A类022453,C类022454)也是投资者一键布局核心资产的新利器。

【投资新利器,利好长期布局】

近年来,指数化投资逐渐受到广大投资者认可,嘉实中证A500ETF联接基金以跟踪中证A500指数为主,为境内外投资者分享国内资本市场机遇提供了新工具,尤其是无股票账户的场外投资者,是底层配置之选。

与一般的场外联接基金不同的是,嘉实中证A500ETF联接基金还设置了季度分红机制,当满足以上相关条件时,基金每季度至少进行一次收益分配,进一步提升投资获得感。

嘉实基金作为国内头部公募基金,更是ETF领域的大厂之一,在指数业务领域深耕多年,打造了从宽基、各类主题风格及多个细分行业的全系列产品,更好地满足投资者的综合配置需求。

在具体品种上,嘉实基金依靠多年的前瞻性布局和精细化管理的综合实力,通过不断的产品创新持续走在行业前列,开创了多项业内第一。

如在宽基ETF领域,沪深300系列是嘉实基金的经典招牌,同时还广泛跟踪中证500、富时中国A50、北证50、中证科创创业50、中证A50等主流指数,均为首批/首只ETF获得者,由此也奠定了嘉实基金的引领者地位。

在细分行业领域,嘉实基金持续聚焦经济高质量发展的新质生产力方向,推出了一系列高景气细分行业ETF,包括新能源、数字经济以及科创芯片等多个前沿赛道,持续完善ETF产品生态圈。

同时,嘉实基金在多个宽基指数和细分领域的ETF规模都位居行业首位。截至2023年末,嘉实基金旗下规模排名第一的ETF产品共有10只,包括深交所规模最大的嘉实沪深300ETF、嘉实中证500ETF。在行业主题方面,嘉实基金拥有着全市场规模最大的嘉实稀土ETF、绿电ETF、科创芯片ETF、科创信息ETF等。

截至2024年上半年,嘉实基金的被动股票资产管理规模超过1600亿,市场排名前五,充分印证了嘉实基金在指数业务领域的影响力。

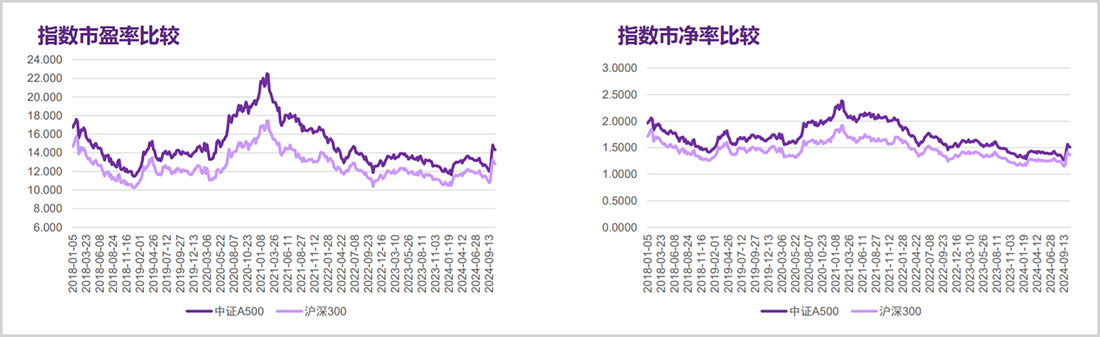

本次嘉实中证A500ETF联接基金的发行,进一步丰富了嘉实基金宽基ETF的产品货架。从估值角度看,当前中证A500指数的估值并不算高,虽然市场经历了一波上涨,但14.5倍左右的动态市盈率以及1.5倍左右的市净率仍处在近年来的相对较低的位置,更利于投资者进行中长期布局。

未来,随着全球供应链格局重塑以及中国经济动能加速切换,国内科技产业链在全球范围内的地位将举足轻重。在此过程中,中证A500指数作为一篮子核心资产的综合代表,必将长期受益。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

本文作者可以追加内容哦 !