最新,曾经的绩优生——智飞生物遭遇“暴雷”事件的消息在业界引起了广泛关注。

这一事件的主要源头是10月25日股市收盘后,智飞生物发布了2024年前三季度的业绩报告。报告显示,智飞生物的公司营收同比下降了43%,净利润同比下降了67%。更令人担忧的是,在连续四个季度营收同比下降之后,智飞生物在2024年第三季度录得归母净亏损达0.8亿元。这是智飞生物自财务记录以来第四次出现季度亏损,并且创下了单季度亏损的新高。

截至收盘,智飞生物股价下跌6%。这只是一个缩影,在不到一年时间,其市值已蒸发1150亿元。

而作为中国疫苗领域的“断层第一”,智飞生物的业绩暴雷或许反映了中国疫苗市场的整体走向。

估值的重挫只是从资本层面的一个外向反应:在外资基本“退出”价格战的当下,整个中国疫苗市场的价值都在被重估。

那么,何以至此?未来又会如何?

01 、外资“退出”价格战,流感疫苗已跌破10元

2024年可能是中国市场疫苗价格创历年新低的一年;三价流感疫苗的价格甚至已经跌破了10元大关。

自年初起,“降价”成为中国疫苗市场的“主旋律”。价格不断下调,甚至有些已经击穿成本价。在众多疫苗中,流感疫苗和HPV疫苗的竞争尤为激烈。

随着秋冬季的到来,流感疫苗接种季节也迎来了旺季。

观察临床一线的情况,2024年流感疫苗市场展现出几个显著特点:相较于去年,接种人数有所增加,学生和老年人成为今年接种流感疫苗的主要群体。这一现象主要归因于流感疫苗价格的下降以及公众接种意识的提升。

而国产流感疫苗似乎是目前市场上唯一的选择。

例如,北京某门诊部的工作人员透露,目前可供接种的流感疫苗包括中慧元通和华兰生物的产品;而上海某社区卫生服务中心的工作人员也表示,他们目前提供接种的是中慧元通和上海生物的流感疫苗。

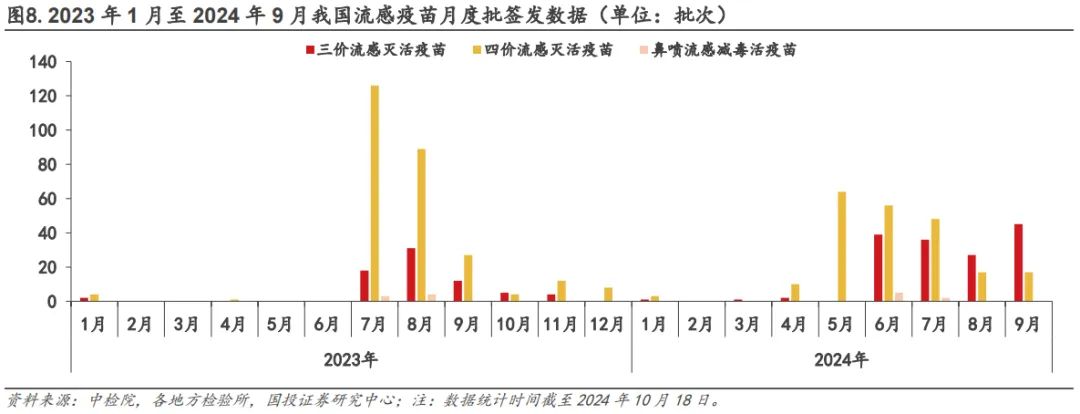

根据2024年前三季度流感疫苗的签发数据,共计签发了373批次,这一数字已经超过了2023年全年的签发总量。在这些疫苗中,四价流感疫苗占据了58%的比例。

从疫苗生产企业来看,2024年前三季度签发量排名前三,

四价流感灭活疫苗分别是华兰疫苗(65批次)、科兴生物(32批次)和赛诺菲巴斯德(28批次);

三价流感灭活疫苗分别是复星雅立峰(40批次)、科兴生物(33批次)和长春所(31批次)。

其中唯一的外资品牌疫苗赛诺菲巴斯德已在今年8月底宣布,因效价问题,决定暂时停止(三价、四价)流感疫苗在中国的供应和销售。其背后的原因之一或许是没有参与价格战。

这场流感疫苗降价潮从四价流感疫苗开启,价格直接从上百元降至最低78元/瓶(来自科兴生物)。

而10月19日中国政府采购网公告显示,武汉市疾病预防控制中心免疫规划所的流感疫苗采购中,武汉生物制品研究所有限责任公司以350.588万元中标四价流感病毒裂解疫苗,每支疫苗价格仅为38元。

三价流感疫苗降价幅度更是空前。

9月5日,浙江省公共资源交易服务平台公告,上海生物制品研究所有限责任公司中标2024年浙江省疾病预防控制中心群体性预防接种流感疫苗项目,中标价为每支9.4元,是首次公费三价流感疫苗单价降至个位数。

10月16日,深圳政府采购网公布了2024年中小学生三价流感疫苗的中标结果,其中复星雅立峰的报价为6.5元/支,创下历史最低。

业内人士认为,流感疫苗价格下降的原因主要包括以下几点:

生产企业的增加:近年来,流感疫苗生产领域吸引了越来越多的企业,市场上供应厂商的数量持续上升。据公开数据显示,国内已有近20家企业布局流感疫苗市场,而2023年仅12家企业获得了流感疫苗的批签发。随着众多企业加入竞争,市场上的疫苗供应量随之增加,为了在激烈的市场竞争中占据一席之地,企业纷纷采取降价策略。

产品同质化问题:目前市场上的三价流感疫苗在功效和质量上差异不大,产品同质化现象较为普遍。在这样的市场环境下,企业难以通过产品的独特性来吸引消费者,因此只能通过降低价格来提升市场竞争力。

流感疫苗的有效期限制:流感疫苗的有效期仅为一年,每年未能接种的疫苗将面临报废处理。据行业估算,流感疫苗的平均报废率约为20%。为了减少库存积压和避免疫苗报废带来的损失,企业倾向于通过降价来加速疫苗的销售,尽快将产品推向市场。

然而,大幅降价、进口疫苗“退场”,似乎并没有给国内疫苗厂商带来更大的利润。

02 、业绩皆下滑严重

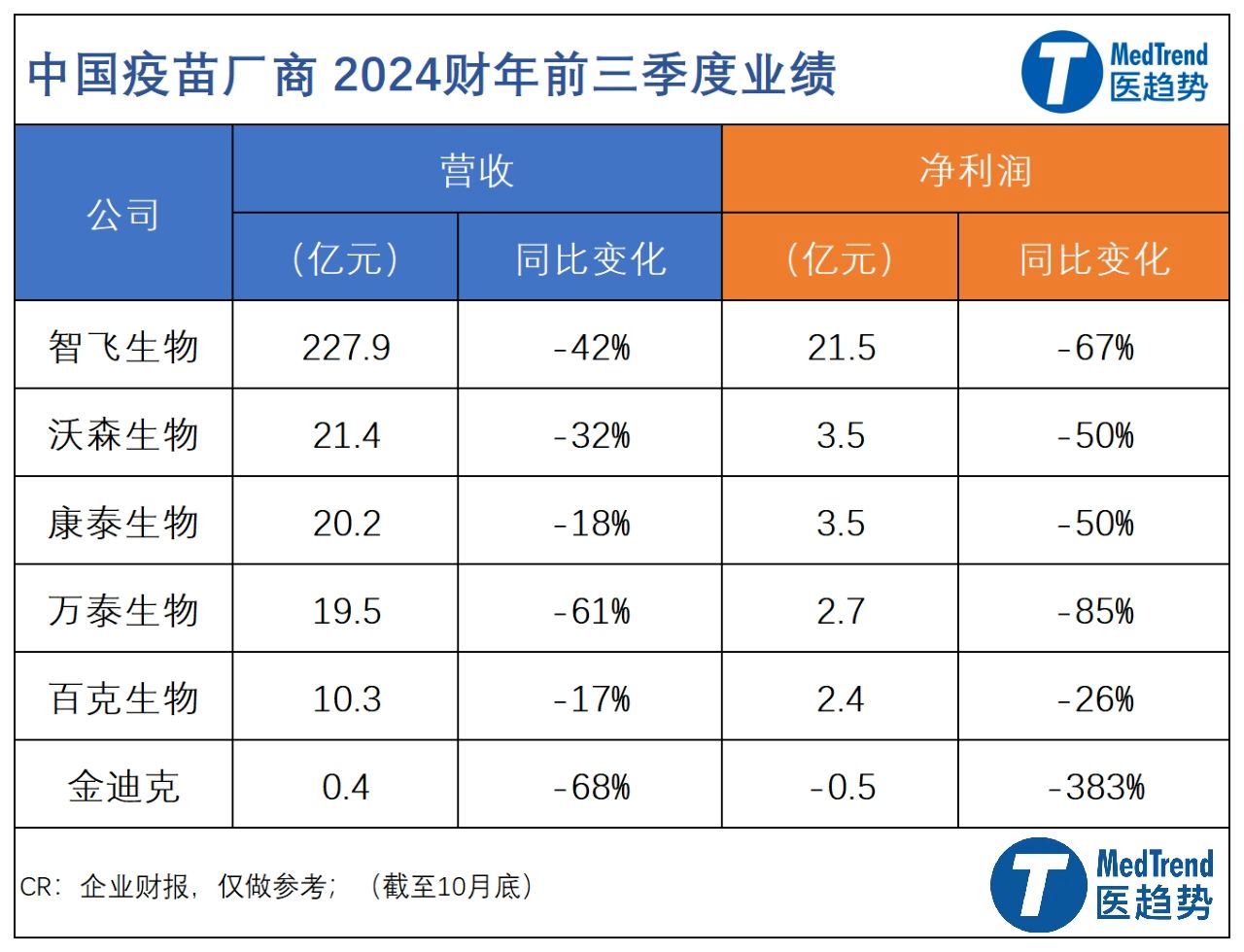

智飞生物所遭遇的“业绩暴雷”并非孤立事件;在2024年的前三季度,所有已公布财务报告的中国疫苗制造商均报告了显著的营收和净利润下降。

从收入角度来看,智飞生物的营收是其他中国疫苗企业的十倍以上。这一巨额收入主要来源于其手握(代理)默沙东九价HPV疫苗和GSK的带状疱疹疫苗这两个重磅产品。

智飞生物共有13种产品上市在售,1种产品附条件上市,包括预防流脑、宫颈癌、肺炎、轮状病毒、带状疱疹等。2024年前三季度,其代理产品业务收入仍占公司总营收的95%以上。

成也萧何败也萧何,2024年前三季度,

带状疱疹疫苗共批签发78批次,仅GSK(智飞代理)、百克生物两家企业,

GSK共签发37批次,同比增长311%;

百克生物共签发41批次,同比增长128%。

而九价HPV疫苗签发约100批次,同比增长仅3%;四价HPV疫苗签发2批次,同比下降94%;全部来自默沙东(智飞代理)。

2024上半年,智飞生物代理产品收入下降25.4%,是自2017年以来的首度下滑。

在其三季报中指出,营收下滑的主要原因是市场推广活动未能达到预期效果。这可能是由于市场竞争的加剧以及市场需求的变化,导致产品销售受阻,未能实现既定的销售目标。与此同时,前三季度的销售费用和研发费用却持续攀升,分别同比增长了5%和7.3%。

意思或许是HPV有些“卖不动”了。而随着万泰的9价HPV上市已获得受理,未来其竞争压力更大。

此外,智飞生物还面临着存货激增的风险。2024年前三季度的库存同比增长了98.81%,占总资产的比重上升至38.53%,创下历史新高。如果这些存货无法顺利销售,公司将面临存货减值的风险。根据choice数据,2023年及2024年上半年,智飞生物已分别计提了1.52亿元和1.36亿元的存货跌价准备,同比大幅增长212.94%和1423.32%,这对利润的影响是不容忽视的。

显然,中国疫苗市场的价格下降趋势尚未结束。

10月23日,吉林省公共资源交易中心发布了《关于下调部分非免疫规划疫苗挂网价格的通知》,透露了部分非免疫规划疫苗的挂网价格有所下调,涉及的疫苗包括破伤风、流感、23价肺炎、麻腮风、乙肝等型号。从公布的疫苗供应价格调整表中可以看出,此次降价的疫苗生产企业均为国药集团中国生物的子公司。对于这次降价,吉林省方面表示是“经过与企业进行磋商”。

创新、出海或许才是出路。

本文作者可以追加内容哦 !